五部门关于开展2024年江南网页版登录入口官网下载 下乡活动的通知

吉利汽车:骨折之后再骨折,黎明前的黑暗最是难熬

吉利汽车:骨折之后再骨折,黎明前的黑暗最是难熬- 这是 海豚投研 的第 335 篇原创文章 -吉利汽车(0175.HK)于北京时间2022年3月23日长桥港股午盘时间发布了2021

- 这是 海豚投研 的第 335 篇原创文章 -

吉利汽车(0175.HK)于北京时间2022年3月23日长桥港股午盘时间发布了2021年度报告(截止2021年12月),要点如下:

1、收入端重新站上千亿超预期,利润端受费用拖累不及预期。收入端的超预期主要来自车型结构提升带来单车售价提升、公司战略转型带来的收入来源多元化。利润端不及预期主要受研发、销售、股份支付等费用的拖累,扣除股份支付这一非持续性费用,公司归母净利润同比增约9%。

2、收入来源多元化,向国际化的科技出行公司转型:从业务结构来看,公司在技术和知识产权对外输出方面的能力在增强,收入占比继续提升,同时新增了动力电池制造销售,公司在新能源方面的布局进一步加深,非整车制造销售的收入占比超10%。从地区结构来看,在国内汽车市场内卷的情况下,公司海外收入接近百亿,同比增速超50%。业务结构和地区结构的多元化,在未来有望给公司带来持续的增长动力,尤其是基数低、空间广阔的海外市场。

3、单车收入提升,单车净利创新低。领克品牌量增价稳,吉利品牌虽然销量表现疲软,但车型结构改善明显,单车价格超预期提升8%,成为收入增长的重要引擎,未来ASP仍有继续上行的动力。但费用等压力导致单车净利创新低,公司整体的单车净利仅3650元,相比2018年高点,腰折都不止。虽然当前的市场环境更看重销量和市占率,但单车净利的拉垮也需要通过规模效应、产业链布局等手段去改善。

4、毛利率小幅提升超预期。公司在销量疲软、部分原材料供应紧张且涨价、电动车尚未上量等负面影响下,实现毛利率17.1%,同比提升1pct,料主要原因为车型结构升级、平台化率提升、高毛利业务占比提升等。

5、费用端拖累最终盈利。在电动化、智能化变革关键期,更多的研发费用、销售费用是制胜未来的关键,2021年公司进行了管理层大变革、明显加重研发、开通直营销售模式、改革传统经销商一线员工激励方式,这些都彰显了公司在保市占率并想要在新一轮竞争中获胜的决心,时间换空间,主动承担财务压力要换取的是未来的市场地位。

6、领克和吉致汽车金融发展良好,成为支撑公司利润的一大力量。领克收入和利润的增长主要来自销量的持续提升,盈利能力仍保持在较低的水平;吉致汽车金融净利率超20%,收入增速和盈利能力均属于上流。另外,公司重要合营公司还包括爱信自动变速器、吉利欣旺达动力电池、广东芯粤能半导体,体现的是公司对动力总成、电动化、智能化的战略重视。

整体观点:公司股价骨折,除了资本市场大环境的变化之外,急需基本面的转折点来提振信心,显然此次财报还无法扮演这个角色。不过在当前价格下,2022年是机会大于风险的一年。

对于整车厂,销量永远是业绩的最核心驱动因素,盈利其次。在销量没有大起色的情况下,依靠ASP提升和边角料带来的收入超预期总是显得没有那么扎实,而费用端对利润的拖累在行业转型期是值得市场容忍的,因此对于吉利汽车的投资仍旧要回到车型和销量上,关注电动车板块的极氪和几何、雷神动力对混动车型的加成、新爆款中国星和基本盘的帝豪博越等。

海豚君对于吉利汽车2021年四季报,主要关注以下几个问题:

1、整体业绩:吉利汽车以整车销售业务为主,但近年来技术服务、知识产权许可等业务逐步对业务的贡献逐渐增加,因此我们关心吉利汽车整体业绩成果和非汽车销售业务的变化。

2、汽车销售ASP和收入变化:销量是整车厂会提前公布的信息,根据销量情况能大致判断公司收入端的表现,不过吉利汽车正处于车型结构向上的调整期,定价更高的中国星、极氪等车型占比明显提升,因此我们关心公司单车均价的变化及其对收入的影响。(公司此前透露的2025年单车均价提升的年均复合增速为5.5%左右)

3、毛利率:造车是规模化效应明显的一门生意,主机厂盈利能力和销量之间呈现非线形的关系,尤其在2021年部分原材料供应紧张且涨价等压力扰动下,我们关心公司毛利率这一关键的盈利指标。

4、费用率:汽车行业处于电动化、智能化的改革转型期,吉利汽车作为传统主机厂,是比需要更多的研发投入,同时2021年公司销售模式中新增直营模式、新任CEO对公司部分品牌销售渠道的进行改革,因此我们关心公司费用方面的变化。

5、合营公司的投资收益:公司旗下两个主要的合营公司分别为领克和吉致金融,领克是公司旗下重要的合资品牌,两个合营公司对公司净利润的影响超10%,因此我们关心两个合营公司的财务指标。

6、利润表现:在销量下行、毛利承压、费用上行等诸多压力下,公司近两年的利润一路下滑,净利润和净利率相比2018年的高点均腰折,因此我们关心公司2021年利润端会继续恶化到什么程度,同时关心公司2022年能否有边际改善的迹象。

以下为正文,海豚君主要从多方面来看吉利汽车的本次财报:

一

收入端:营收再次上千亿,扭转颓势

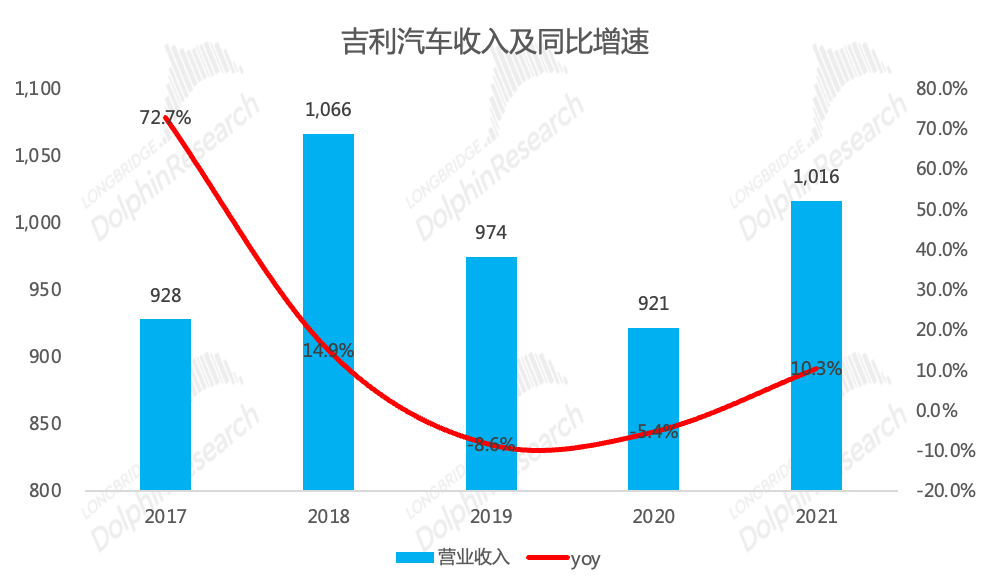

2021年全年公司营业收入再次站上千亿,实现1016亿元,同比增10%,扭转收入下滑颓势,重新实现两位数正增长。

来源:公司财报,长桥海豚投研

分业务结构来看,公司业务多元化程度加深,非整车销售业务收入占比站上两位数。2019年开始,公司每年新增一块非整车销售业务收入,2019年新增知识产权许可业务收入,2020年新增研发技术支援服务业务收入,2021年则新增动力电池包销售业务收入。

2021年全年,公司非整车销售业务贡献贡献139亿元收入,占公司整体收入的比例为13.7%,超过10%。

来源:公司财报,长桥海豚投研

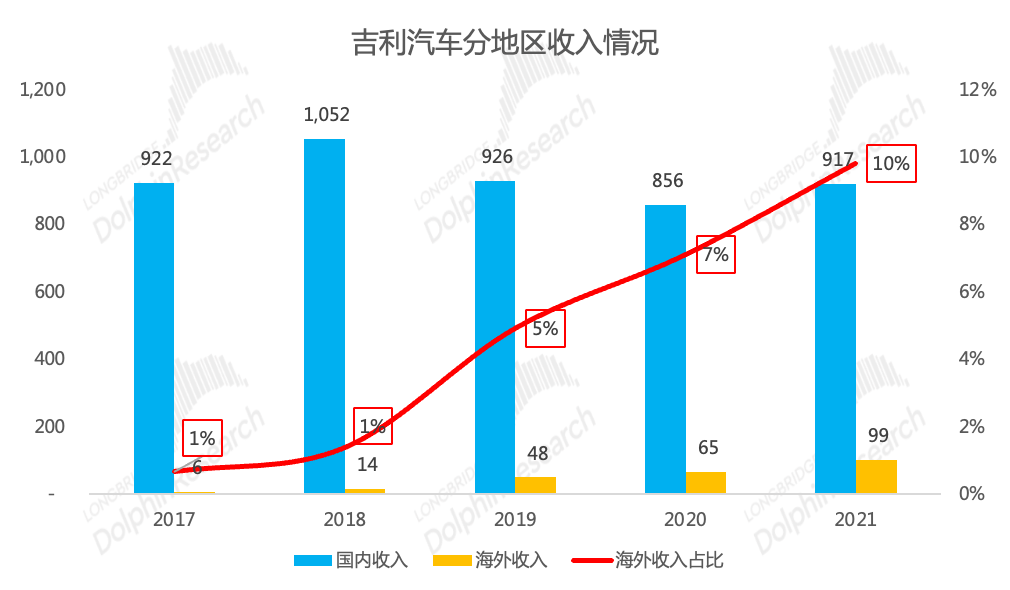

分地区来看,公司国际化程度加深,海外收入贡献占比站上两位数。2021年累计出口汽车11.5万辆(占整体销量的9%),同比增17%,实现海外收入接近百亿,同比增53%,占整体业务收入的10%。

在国内汽车行业进入低速增长甚至负增长的背景下,出海是公司进一步打开销量天花板的有效途径。公司计划2025年出口60万辆(对应2022-2025年年化复合增速越50%),有挑战,但在中国电动车弯道超车的关键节点,如果公司出海成功,对于2021年年销量仅133万辆的吉利汽车而言,出口带来的增量不容忽视。

从海外销售区域来看,公司目前海外市场主要集中在东欧、北欧、马来西亚和中东地区,2021年公司在东欧、北欧、中东分别实现了44%、101%、143%的收入增长。

同时菲律宾、非洲等地区的绝对销售收入不大,但2021年增速同样喜人。

-

补贴下坡 限行助推电动汽车销量2023-11-30

-

福佑卡车创始人兼CEO单丹丹:公司计划明年在港上市并有盈利预期2022-03-24

-

浙江嘉兴供电公司加快推进充电桩建设 为绿色出行“加油”2022-03-24

-

吉利汽车2021年全年营收1016亿元,新能源及电气化销量突破10万2022-03-23

-

投资49.6亿设立能源生态科技公司,广汽埃安加速布局充换电服务2022-03-23

-

总收入3283亿元,净利同比增长69.5%,小米的答卷市场会满意吗?2022-03-23

-

前2月新能源牵引车销量超1800辆 汉马/徐工/智蓝居前三 换电车型超1000辆2022-03-23

-

销售近千辆同比增长331% 2月份新能源轻卡销量解析2022-03-22

-

2022年2月江南网页版登录入口官网下载 市场解析:三大亮点值得关注,比亚迪霸榜,涨价会影响销量吗2022-03-22

-

2月份341所城市汽车销量榜公布,仅有7所城市环比增长2022-03-21

-

利润翻倍,电动车销量暴涨,大众汽车集团正在加速战略转型2022-03-21

-

2022年2月国内乘用车销量排行榜:宏光MINIEV被特斯拉Model 3和比亚迪秦PLUS反超2022-03-21

-

2月新能源SUV销量排名出炉:比亚迪六进四!理想ONE不太理想2022-03-20

-

2月新能源轿车销量排名出:比亚迪真!新势力要加把劲2022-03-20

-

新能源客车市场遭遇“最冷”寒冬,2月终端销量仅922台2022-03-19