五部门关于开展2024年江南网页版登录入口官网下载 下乡活动的通知

BBA二手车业务竞争力分析:奥迪表现突出 奔驰宝马规模与区域化均衡发展待加强

BBA二手车业务竞争力分析:奥迪表现突出 奔驰宝马规模与区域化均衡发展待加强文 | 李响来自吴声汽车报道近年来,多元化发展成为经销商集团的关键词。在整体车市下行的趋势下,二手车交易

文 | 李响

来自吴声汽车报道

近年来,多元化发展成为经销商集团的关键词。在整体车市下行的趋势下,二手车交易呈现出了上扬趋势,最新数据显示,2019年1-6月全国累计完成交易二手车686.2万辆,累计同比增长3.93%。

在经销商二手车板块,二手车零售率和周转天数成为经销商新旧车体系中的关键一环。什么是二手车零售率和周转天数?它们如何体现经销商二手车经营能力?吴声汽车经过为期一月的调查,结合@车商圈子相关数据,以奥迪、奔驰、宝马为目标,针对二手车业务板块进行竞争力分析。

1、零售率、周转天数是品牌经销商二手车经营关键

二手车零售率:在一定周期内,二手车零售量占经销商总销量比重。比重会间接反映经销商在二手车业务上的经营能力(经营能力与店铺体系、厂家支持、所在区域市场情况、消费者认可度息息相关)。

二手车周转天数:车辆从进入门店起到销售出去的时间,也就是将车辆变成销售款的周期。周期越短说明经销商经营能力越强,周转时间过长说明产品进入滞销阶段,需尽快调整销售策略。

此外,经销商二手车业务能力与厂家支持力度有关,厂家支持集中体现在二手车业务培训、置换补贴、车辆周转三个方面。

据统计,在置换补贴方面,自主品牌置换补贴在3000元-5000元不等,合资品牌在4000元-8000元不等,豪华品牌在10000元-12000元不等。在培训方面,以奔驰为例,厂家会向经销商提供由厂家、第三方培训机构共同组织的二手车业务不定期培训。

2、奥迪经销商区域结构:集中在华东、西南、华北

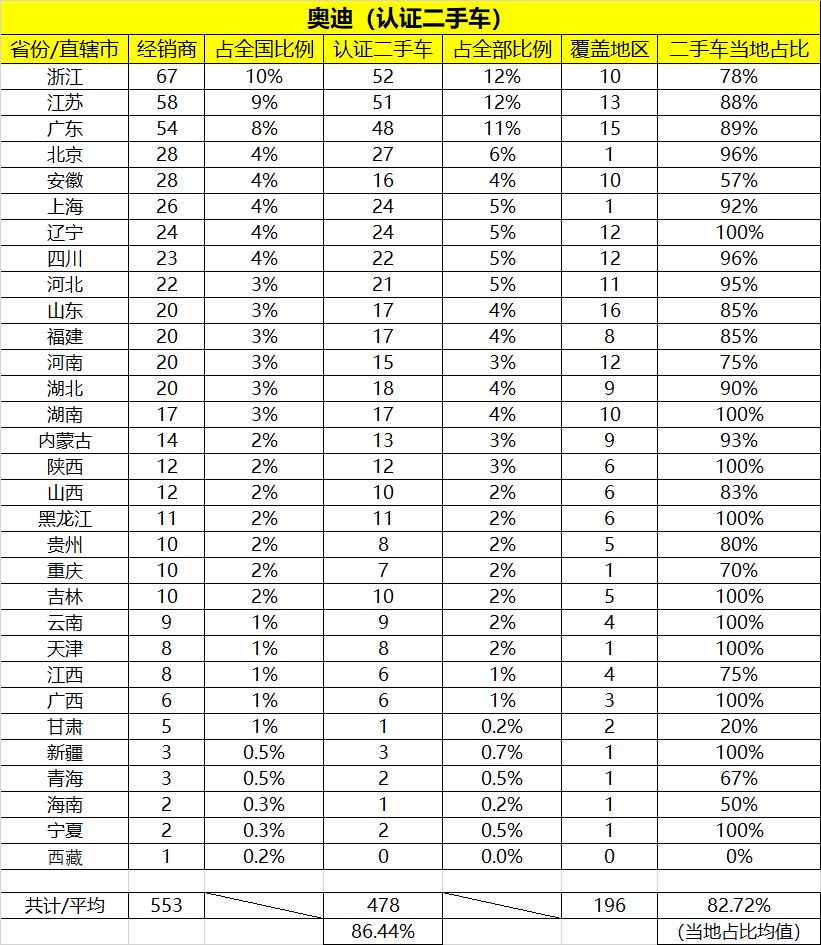

一汽奥迪共计553家经销商,覆盖31个省份及直辖市,其中478家经销商拥有“认证二手车”业务,覆盖196个地区。

数据显示,奥迪品牌4S店集中在华南、华中、西南、华北地区,经销商数量排名前十的省份/直辖市分别为:浙江、江苏、广东、北京、安徽、上海、辽宁、四川、河北、山东,共计350家经销商,占比超过63%;共478家拥有“认证二手车”业务,占比超过63%;在上述前十身份/直辖市中,“认证二手车”业务占全国比重最高达12%,二手车业务在当地占比高达100%。

3、奥迪重点城市分析:成都第一 核心是经销商

成都、北京、上海、杭州、苏州五个城市成为奥迪品牌二手车业务优势明显的地区,成都成“明星地区”。

据统计,西南地区共计52家经销商,有46家提供二手车业务;其中,四川省23家经销商中10家在成都,且10家经销商均提供二手车业务,覆盖率达100%。可查数据显示,2019年6月,奥迪发布的认证二手车源中,仅成都市在196个城市占比达到7.8%。所占份额越高,说明该地区越有优势。

四川成都某奥迪4S店6月发车63辆,日均2辆,但是在端午节期间出现空档,端午节前后分别出现发车高峰,可以推断该情况是受端午假期影响而来,因此,该4S店6月日均发车量为3辆。此外,奥迪连续多年的经销商年度销量冠军新元素集团在西南市场,尤其是成都地区资历深厚。业内认为,奥迪之所以在成都发展势头良好,除了厂家的补贴以外,经销商集团的作用不可忽视。

4、奥迪二手车业务:经销商布局广 区域布局不平衡

(数据来源:采访、@车商圈子)

在奥迪品牌各地4S店发布的二手车车源数量占本品牌全部4S店车源数量的相对份额上,据可查资料显示,“认证二手车”各地区发布数量差距较大,发展不平衡,成都地区最高,占总体7.8%,其次为北京,占比7.6%,第三名上海与前两位差距明显;尾部地区发布数量不足0.2%,且呈现与经销商数量正相关的关系。

分析认为,奥迪品牌经销商相比奔驰、宝马数量少,部分省份出现经销商过于分散的情况,引发消费者跨区域消费,成都同经销商集团更利于各店之间协作发展。

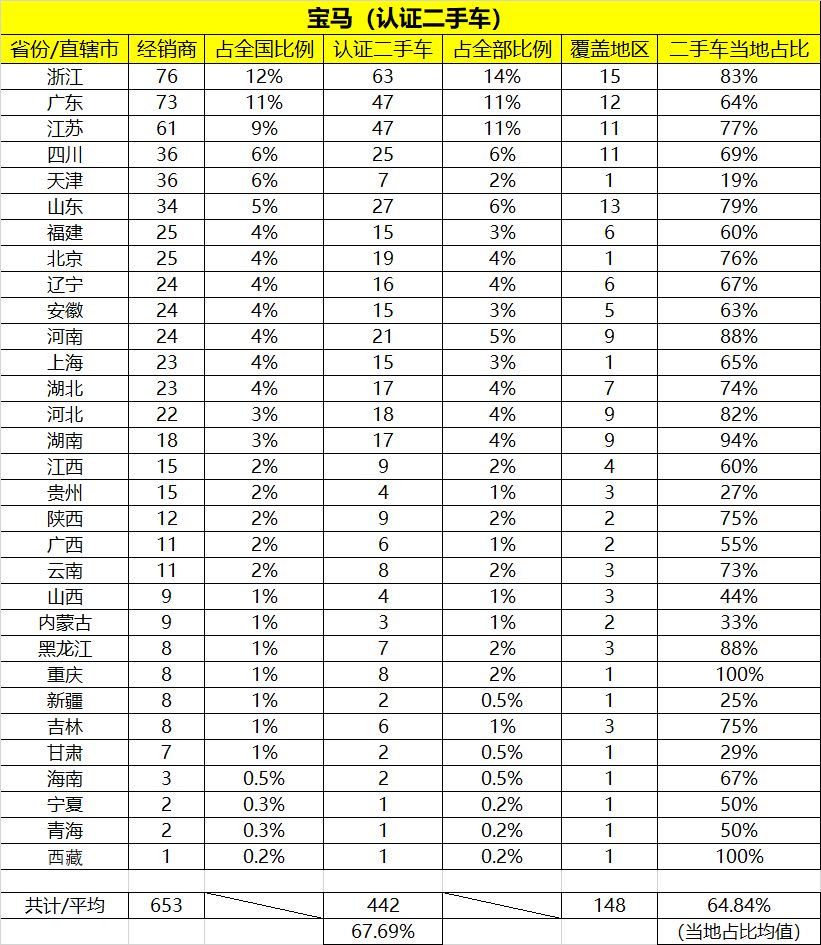

5、宝马经销商区域结构:聚焦江浙广

华晨宝马共计653家经销商,覆盖31个省份及直辖市,其中442家经销商拥有“认证二手车”业务,覆盖148个地区。

宝马品牌4S店集中在华北、华南、华中地区,同时在西南地区四川省指标突出。数据显示,经销商数量排名前十的省份/直辖市分别为:浙江、广东、江苏、四川、天津、山东、福建、北京、辽宁、安徽、河南,共计438家经销商,占比超过67%;共302家拥有“认证二手车”业务,占比超过68%;在上述前十身份/直辖市中,“认证二手车”业务占全国比重最高达14%,二手车业务在当地占比高达83%。

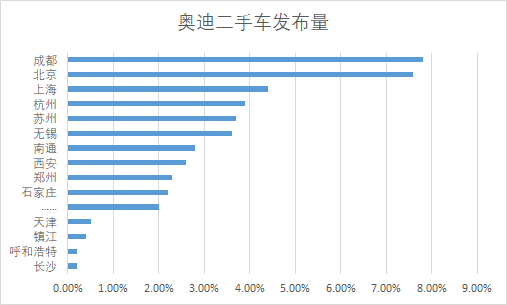

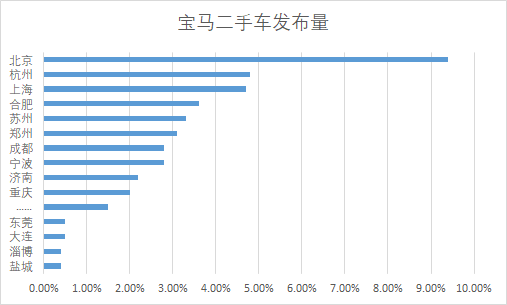

6、宝马重点城市分析:北京份额占比近10%

宝马品牌4S店集中在华北、华南、华中地区,同时在西南地区四川省指标突出。天津与北京均出现在前十省份/直辖市中,虽然上海未进入前十,但仅一家之差低于河南、安徽,同样作为直辖市的重庆仅有8家。

在本品牌各地4S店发布的二手车车源数量占本品牌全部4S店车源数量的相对份额上,北京、杭州、上海、合肥、苏州成为宝马品牌二手车发布量前五的地区,北京地区最高,占总体9.4%,其次为杭州,占比4.8%,上海与之接近。

北京某宝马4S店6月发车78辆,日均超过2辆,在月初、月底出现明显空档,据经销商统计,该4S店6月发车量高于往期水平。

分析认为,受到部分城市国五国六切换影响,二手车需尽快外迁造成6月发车量迅速增长,此外,北京单一区域经销商集群性强,地方协作能力更强。

7、宝马二手车业务:二手车销售能力各地差距明显

(数据来源:采访、@车商圈子)

宝马品牌4S店在北京发布的二手车数量大幅领先其他地区,发布的零售二手车占全部4S店份额的9.4%,大幅领先其他地区,同为经济中心和新一线城市的上海和杭州几乎只是北京的一半,甚至在442家拥有二手车业务的经销商中,有的发布量不足0.1%。

一般来讲,二手车发布量与经销商布局接近呈正相关。但是,北京两倍于上海,可见经销商的经营能力在其中起到了诸多作用,由此可以从侧面判断当地经销商团队业务能力,意味着北京的二手车经营能力更为优势,在形成明星效应的同时分化明显。

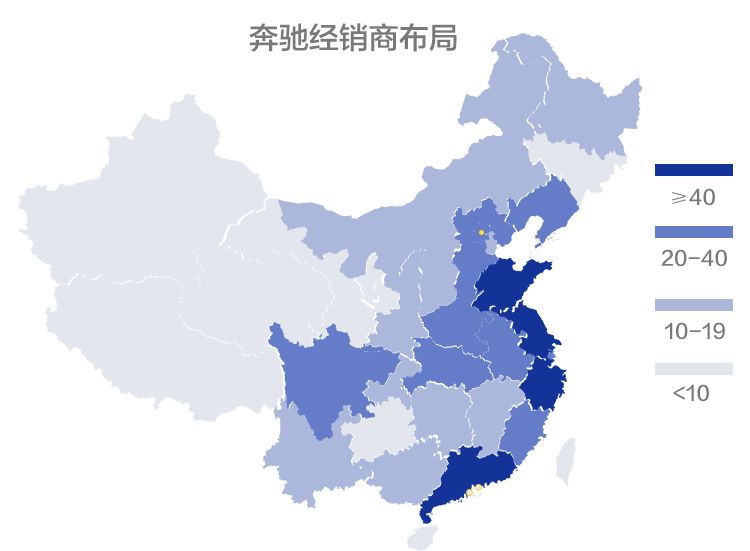

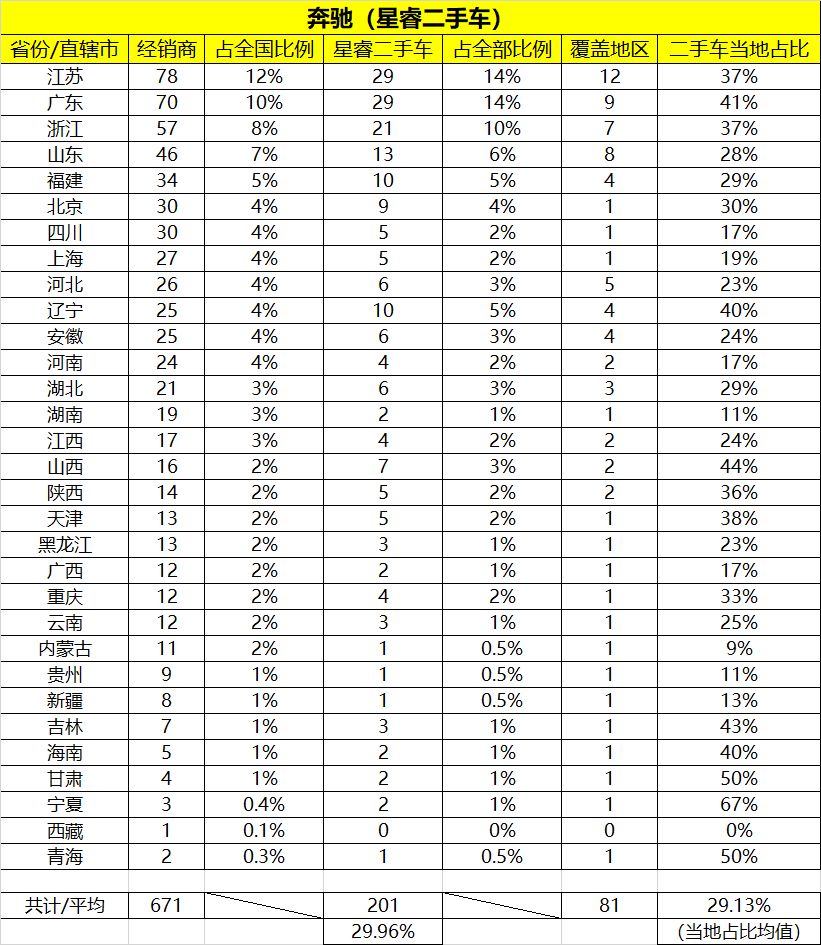

8、奔驰经销商区域结构:总量大 注重沿海城市

北京奔驰共计671家经销商,覆盖31个省份及直辖市,其中201家经销商拥有“星睿二手车”业务,覆盖81个地区。

奔驰授权经销商集中在华北、华东、华南区的三线及以上城市,且沿海地区布局更多,在区域经济发展上优势更为明显。经销商数量排名前十的省份/直辖市分别为:江苏、广东、浙江、山东、福建、北京、上海、河北、辽宁、安徽,共计448家经销商,占比超过66%;共143家拥有“星睿二手车”业务,占比超过71%;覆盖区域56个,占比超过69%;在上述前十省份/直辖市中,“星睿二手车”业务单一省份占全国比重最高达到14%,二手车业务在当地占比最高为41%。

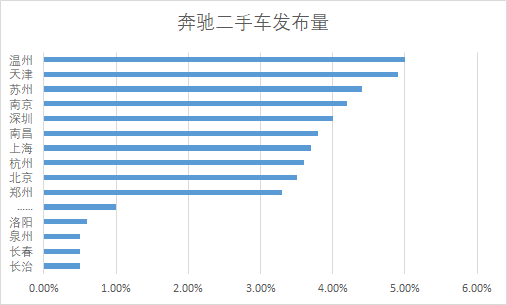

9、奔驰重点城市分析:温州、天津领先 整体发展均衡

在前十个城市中,发布数量高的集中在江苏、浙江、广东三个省份,天津和北京作为直辖市并没有成为发布量最高的地区。温州发布量占总体5%,天津位居第二占比4.8%,但是天津在经销商数量以及二手车业务数量明显低于浙江,且周边省份同样有较多的二手车业务,在一定程度上分散了天津地区的辐射能力,但是与北京相比,天津作为港口城市在二手车流转上更具备优势,因此天津排位第二;在长春、长治、滨州等三四线城市,二手车发布量仍接近1%,整体曲线较平滑,意味着各区域发展相对均衡。

10、奔驰二手车业务:覆盖范围需要扩大

(数据来源:采访、@车商圈子)

奔驰品牌拥有671家经销商,其中二手车经销商仅有201家,整体占比未超过30%,数量少;值得一提的是,各二手车经销商发展程度、经营能力、业务水平较为均衡,未出现严重分化问题,在数量上急需扩充。

11、BBA经销商规模:奥迪最多 奔驰最少

综合对比,奥迪、宝马、奔驰分别为553家、653家、671家,整体数量与覆盖区域上奔驰最多;二手车业务上,三家分别为478家、442家、201家,比例为86.44%、67.69%、29.96%,可以明显发现,奥迪在二手车业务上经销商更多,相比来说,奔驰最少,仅占比29.96%;因此,在覆盖地区上奥迪最多共196个区域,宝马次位148个区域,奔驰只覆盖81个区域;在单一地区二手车业务占当地总经商比例均值上,奥迪为82.72%,宝马为64.84%,奔驰为29.13%,奥迪二手车业务开展程度明显高于宝马、奔驰。

12、BBA经销商区划:江浙地带是核心 向东南沿海延伸

整体看,江浙沪地带成为三个品牌经销商的核心区,其次向南沿海城市延伸,而华北地区多集中在北京及其周边;浙江、江苏、广东均成为了三个品牌的经销商主战场,在这三个省份,宝马品牌拥有的二手车业务经销商要多于奥迪,但是在覆盖比例上要低于奥迪(由于奔驰二手车业务仍旧在推进阶段,数据不具备参考性);华北地区,北京的经济中心特性和首都身份是三个品牌着重布局的关键原因,但是在华北(不包括北京)、东北地区经销商数量明显分散。

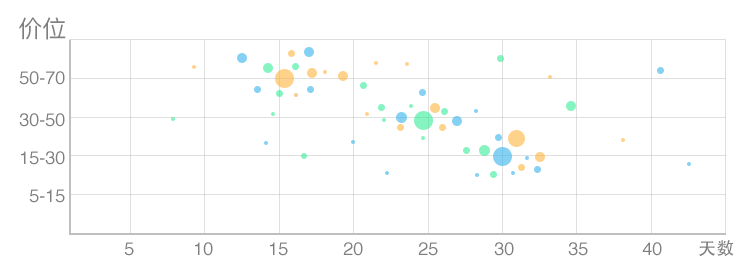

13、B周转天数对比:单价越高 周期越短

在周转天数上,将三家4S店在二手车价格划分为三个区间,分别为15-30万元、30-50万元、50万元以上。相同的是,15-30万元区间车辆周转天数在30天左右,30-50万元区间车辆周转天数在25天左右,50万及以上周转周期最短15-20天,且三家代表性4S店的车辆周转周期把控较为平均,极少出现车辆滞留的情况,该表现说明该经销商二手车业务经营能力较强,体系化较强。

14、奥迪要均衡;奔驰要扩大;宝马抓能力

1.奥迪需要均衡各地经营水平

奥迪品牌二手车业务数量最多,经销商覆盖区域最广,厂家对经销商支持力度较大,补贴10000元左右;经销商间经营水平不均,头部优势明显,尾部经销商差距过大,需加强培训和体系建设,未来发展不仅需要头部引领,更需要均衡发展。

2.奔驰要扩大二手车业务规模

奔驰品牌经销商总量最大,但二手车业务较少,整体发展最为平均,在经营上的整体能力均衡,说明奔驰在二手车渠道、体系建设上的严谨态度取得相对好的成果,但由于基数较小,整体影响力不足。

3.宝马要抓落后地区经营能力

宝马品牌在二手车业务渠道建设的投入见到成效,二手车业务优势最大,但是过于集中,分化明显,各地区发展不平衡,导致最终经营能力差距较大。以此推断,宝马需要将拥有“明星效应”经销商的优秀管理加以推广,共同发展。

-

宝马中国与联通合作,2021年部分车型将用5G网络2019-07-11

-

宝马也玩氢燃料?江南网页版登录入口官网下载 将迎来新“风口”吗?2019-07-11

-

【吴声观察】十天后宝马集团或将迎来一位更强势的CEO2019-07-10

-

威马发布动力电池终身免费质保政策;宝马将推出氢燃料车型;富力地产参股华泰汽车......2019-07-09

-

续航可达560公里,轿跑设计,售价不超40万,宝马i4来了2019-07-06

-

奥迪与Fleetonomy合作提供移动出行服务2019-07-05

-

特斯拉、奥迪闹“电池荒” 本土品牌的机会来了吗?2019-07-01

-

宝马拒建电池工厂,原因只因为这个?2019-07-01

-

【于吴声处】电动化领先的宝马把问题留给了谁?2019-06-29

-

成都人二手车消费观超前,消费力领先全国2019-06-26

-

宝马下一代概念车惊艳亮相,提前两年实现25款新能源车型布局2019-06-26

-

身为图腾,全新3系应成为宝马重回第一的“路书”2019-06-26

-

一汽轿车拟设立一汽奔腾涉新能源车业务;宝马2023年前实现25款新能源车型布局;威马正式进军网约车领域......2019-06-26

-

奥迪全新旗舰SQ8官图,435马力4.8秒破百2019-06-25

-

5月合资异军突起,宝马5系PHEV比唐DM卖得好2019-06-25