锂电铜箔产业链及行业发展现状分析

锂电铜箔产业链及行业发展现状分析1.铜箔概述铜箔是指通过电解、压延、溅射等加工方式得到的厚度在200μm以下的铜带、铜片。图表 1:铜箔的分类资料来源:产业研究中心整理根据应用领域

1.铜箔概述

铜箔是指通过电解、压延、溅射等加工方式得到的厚度在200μm以下的铜带、铜片。

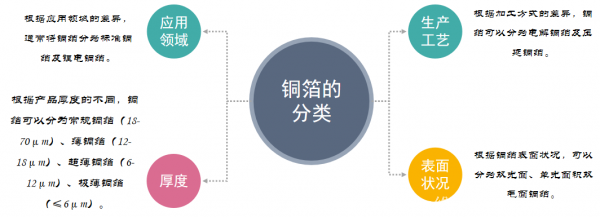

图表 1:铜箔的分类

资料来源:产业研究中心整理

根据应用领域的差异,通常将铜箔分为标准铜箔及锂电铜箔。标准铜箔通常应用于PCB领域,用作电路基板的原材料,起导热、导电的作用;锂电铜箔主要用作锂电池负极材料载流体,承担汇聚电池活性物质产生电流的作用。

根据加工方式的差异,铜箔可以分为电解铜箔和压延铜箔。电解铜箔是通过将硫酸铜溶液通过电解沉积方式制成的铜箔,压延铜箔是指通过物理方式反复辊压制成的铜箔。目前,国内铜箔生产方式主要采用电解法制得,根据中电材协铜箔材料分会(CCFA)数据,2019年国内电解铜箔产量为43.06万吨,而压延铜箔产量只有0.76万吨。

根据铜箔厚度的差异还可以将铜箔分为常规铜箔、薄铜箔、超薄铜箔、极薄铜箔。常规铜箔及薄铜箔主要应用于PCB领域,超薄铜箔、极薄铜箔主要用于锂电池领域;此外,根据铜箔表面的状况还可以将铜箔分为双光面、单光面、双毛面铜箔。

2.锂电铜箔产业链

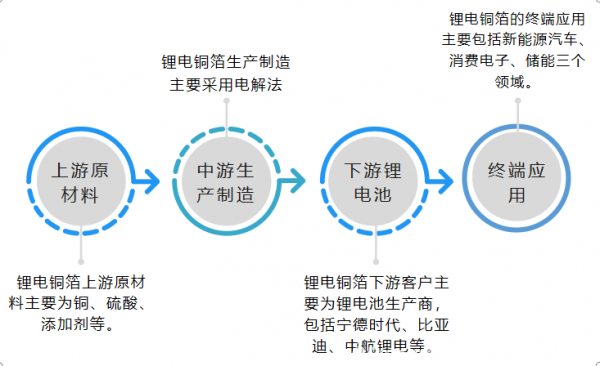

锂电铜箔产业链可以分为上游原材料、中游生产制造、下游锂电池及终端应用环节。

图表 2:锂电铜箔产业链

资料来源:产业研究中心整理

锂电铜箔的原材料主要有铜线、硫酸(用于制造硫酸铜溶液)、明胶(添加剂)、BTA(抗氧化后处理)等,其中铜材料是制造锂电铜箔的主要原料,约占整个锂电铜箔直接材料成本的八成左右。

锂电铜箔采用电解法制得,其主要包括造液-原箔制造-表面处理-分切检验四大工艺环节。由于铜材料成本占锂电铜箔生产成本较高,中游锂电铜箔制造企业主要采取“铜价+加工费”的形式对下游锂电池厂商报价,转移铜价波动风险。在这种模式下,率先实现规模化极薄铜箔生产的企业享有加工费的技术溢价。

锂电铜箔下游为锂电池生产企业,市场参与者主要包括宁德时代、比亚迪、国轩高科、中航锂电等;锂电池的终端应用主要分为动力电池、消费电池、储能电池三大块,分别对应江南网页版登录入口官网下载 、消费电子、储能等领域。

3.锂电铜箔行业现状

(1)下游需求持续旺盛,锂电铜箔出货量稳定增长

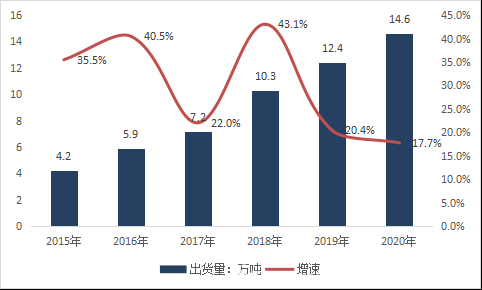

根据《中国铜箔行业发展白皮书(2021年)》数据显示,2020年,中国锂电铜箔出货量达到14.6万吨,同比增长17.7%。2015-2020年锂电铜箔出货量年均复合增速高达28.3%。

图表 3:2015-2020年中国锂电铜箔出货量及增速情况

资料来源:EVTank,《中国铜箔行业发展白皮书(2021年)》

随着江南网页版登录入口官网下载 、5G产业的高速发展下,动力电池及以及各种可穿戴智能设备、电动工具、电子烟等新兴市场迅速崛起,带动动力电池、消费电池进入平稳增长通道;另一方面,随着“3060”碳达峰、碳中和目标的正式出台,未来10年电化学储能装机将持续高增长。受益于江南网页版登录入口官网下载 、消费电子、储能领域需求的增长及产能扩张,锂电池铜箔行业的出货量有望保持稳定增长态势。

(2)市场格局较为分散,市场竞争激烈

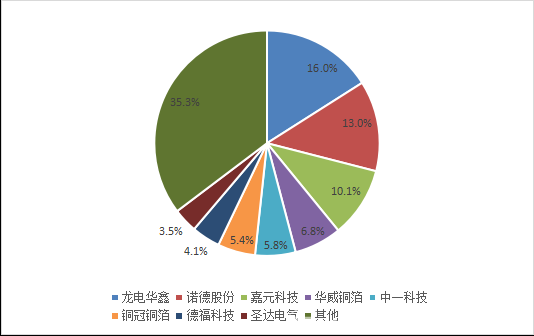

目前,国内具备锂电铜箔规模化生产能力的企业超过30家,整个行业市场格局较为分散,市场集中度相对较低。

《中国铜箔行业发展白皮书(2021年)》数据显示,2020年,国内锂电铜箔出货量最高的企业为龙电华鑫,其出货量为2.3万吨,占比为16.0%;诺德股份和嘉元科技分列二、三位,出货量分别为1.90万吨和1.47万吨,市场份额分别为13.0%和10.1%;华威铜箔、中一科技分别以6.8%、5.8%的市场份额占比位列四、五名。2020年整个锂电铜箔行业的CR5在52%左右,远低于而锂电LFP正极,负极,电解液行业超过75%的CR5。

图表 4:2020年锂电铜箔行业各企业出货量占比

资料来源:EVTank,《中国铜箔行业发展白皮书(2021年)》

(3)供需缺口较大,企业纷纷扩产

根据开源证券《锂电铜箔的黄金时代》的测算,2021-2023年极薄铜箔的供需平衡分别为-1.12、-6.50、-11.27万吨,出现供需缺口并持续扩大。在此背景下,锂电铜箔龙头企业纷纷投资扩产,抢占新增市场份额。

图表 5:2021年中国锂电铜箔企业扩产情况

企业名称 | 产能:吨 | 预计投产时间 | 详情 |

嘉元科技 | 15,000 | 2023年 | 嘉元拟使用5.4亿超募资金投资建设年产1.5万吨高性能铜箔项目,分两期,一期9000吨,二期6000吨。 |

嘉元科技 | 10,000 | 2023年 | 总投资13.5亿元,为1万吨锂电铜箔+1万吨印制线路板铜箔,开工建设24个月后逐步投产,40个月内全面建成并投产。 |

圣达电气 | 5,000 | 2022年 | 圣达电气在江苏秦州投建高精度超薄锂电铜箔项目拟建年产5000吨4.5~9μm高精度超薄锂电铜箔,项目达产后,可年产10000 吨高精度超薄锂电铜箔。 |

诺德股份 | 27000 | 2021年底 | 分别新在青海的二期工程15000吨/年(锂电池铜箔生产线),以及在惠州的三期工程12000吨/年锂电池铜箔生产线。 |

江苏铭丰 | 7000 | 2021年6月、2023年 | 计划一期工程于2021年6月竣工投产。二期工程的8000吨电子电路铜箔项目计划在2023年投产运行。 |

超华科技 | 20000 | 2022年7月 | 超华科技拟投资15亿元用于年产20000吨高精度超薄锂电铜箔建设项目,目前积极推进中,项目投产后公司将拥有40000吨铜箔产能。 |

超华科技 | 2000 | 2022年10月 | 项目自2020年11月开工建设,计划2022年10月投产运行。 |

广东威华 | 10000 | 2022年6月、2023年6月 | 一期于2021年6月开工建设,2022年6月建成投产。二期工程5000吨锂电池铜箔和5000吨电子电路铜箔将于2023年6月建成投产。 |

龙电华鑫 | 30000 | 2023年 | 华鑫现在2个厂新投产能是4.5万吨,1.5万吨PCB,3万吨的锂电铜箔。 |

花园新能源 | 20000 | 2022年 | 二期工程建设年产能2万吨锂铜箔和1万吨电子电路铜箔项目,目前已在2020年11月开始土建及设备订货等前期工作。 |

赣州逸豪新材 | 10000 | 2023年 | 一期建设5000吨/年锂电池铜箔生产线,二期建设5000吨/年锂电池铜箔生产线和10000吨/年电子电路铜箔生产线。计划2021年10月开工建设,2023年投产运行。 |

江铜耶兹铜箔 | 15000 | 2021、2022年 | 2020年12月底,其中已有7500吨/年锂电池铜箔生产设备,已开始进入调试阶段,计划到2021年期间,可投产运行。 |

资料来源:产业研究中心整理

-

350批新车公告:三元锂电池反超磷酸铁锂电池2021-11-10

-

中材科技拟8.95亿元,投建锂电池专用湿法隔膜生产线项目2021-11-10

-

北京冬奥将采用!锂电池不耐低温解决了2021-11-09

-

3万亿韩元!盐城再迎锂电池大工厂2021-11-09

-

巨头纷纷押宝大圆柱电池,特斯拉4680电池火爆锂电池赛道!2021-11-09

-

什么是圆柱形锂电池?圆柱形锂电池有哪些优点?2021-11-09

-

电池产业链似乎都在向磷酸铁锂靠拢,这家地产商把钱砸向锂电池!2021-11-09

-

宁德时代将在贵州、厦门新投建锂电池生产基地2021-11-08

-

加码磷酸铁锂电池!市值2100亿巨头砸62亿大扩产!2021-11-08

-

欧洲人为什么更倾向三元电池?而不是磷酸铁锂电池2021-11-08

-

亿纬锂能:拟62亿投建磷酸铁锂电池等生产线项目2021-11-08

-

三元锂电池和磷酸铁锂电池,谁才是新能源车的未来?2021-11-05

-

珠海冠宇收到上汽定点通知,明年为智己LS7供锂电池2021-11-05

-

超薄体积+超大密度,新型超薄锂电池即将量产2021-11-04

-

方形锂电池的结构和优缺点有哪些?2021-11-04