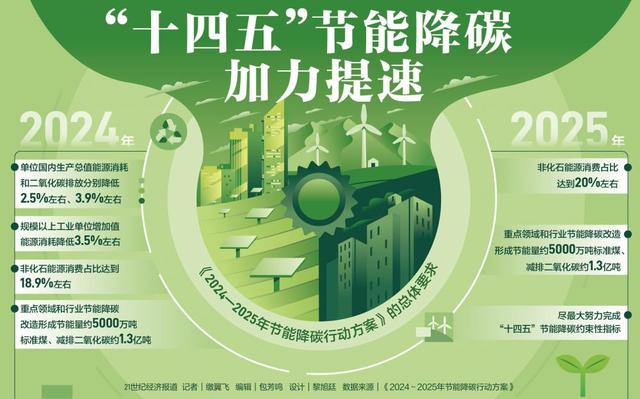

国务院关于印发《2024—2025年节能降碳行动方案》的通知

环渤海动力煤价格指数718元/吨 环比上行2元/吨

环渤海动力煤价格指数718元/吨 环比上行2元/吨本报告期(2024年5月29日至2024年6月4日),环渤海动力煤价格指数报收于718元/吨,环比上行2元/吨。从环渤海六个港口交

本报告期(2024年5月29日至2024年6月4日),环渤海动力煤价格指数报收于718元/吨,环比上行2元/吨。

从环渤海六个港口交易价格的采集情况看,本期共采集样本单位78家,样本数量为306条。5500K热值(硫分:0.6%-1%)的现货综合价格为882元/吨,长协综合价格为700元/吨,现货与长协的计算比例为1:9。从计算结果看,本报告期24个规格品中,价格上行的有12个,涨幅均为5元/吨,其余规格品价格持平。

分析认为,近期南方持续降雨,冲淡了市场对今夏高温发展预期,沿海煤炭市场对峰期煤价预期出现分化,成交更趋于谨慎。本周期,现货市场煤价下降、长协煤价上涨,促使环渤海地区动力煤综合平均价格小幅上涨。

一、内贸下水煤市场份额下降。当前采购及合同兑现情况较好,煤炭加速向下游港口和电厂方向转移,库存得到有效补充。数据显示,截至6月3日,南方及内河主要港口库存周环比增加205.0万吨,沿海八省电厂库存周环比增加205.1万吨,但环渤海港口调出总量仅周环比增加63.0万吨,从短期物流环节上看,直达及进口煤对消费终端补充作用明显,内贸下水煤市场份额有所下降。与此同时,海运费作为先期指标也出现了快速下行,在一定程度上说明终端用户北上采购疲软。

二、集港综合成本偏高不下。前期贸易商一致看好6月市场,即便因供应偏紧带动产地煤价持续走强下,仍加大现货集港力度,备货峰期,进而推高了综合持货成本。但是近期终端采购持续性偏差,区域市场变动存在差异,市场操作空间受限且持货风险不断加大,贸易商普遍减少发运、持货待售,挺价心态较强,进而对沿海煤价形成一定的底部支撑。

三、港口货源结构性偏紧局面依然存在。月末效应强化前期因素影响,产地煤炭供应持续偏紧,再加上发运价格倒挂制约交易商操作空间,当前煤炭集港发运量保持偏低位水平。数据显示,本周期大秦线和唐包线周均运量合计仅有125.5万吨,周环比减量10.5万吨,同比减量超一成。考虑到当前整体发运向长协倾斜,部分优质煤源供应不足,后期一旦需求增加,可能会造成峰期供需不匹配矛盾加剧。

沿海航运市场方面,秦皇岛海运煤炭交易市场发布的海运煤炭运价指数(OCFI)显示,本报告期(2024年5月29日至2024年6月4日),沿海煤炭运价弱势回调。截至2024年6月4日,运价指数报收607.13点,与5月28日相比下行143.73点,跌幅为19.14%。

具体到部分主要船型和航线,2024年6月4日与2024年5月28日相比,秦皇岛至广州航线5-6万吨船舶的煤炭平均运价报32.3元/吨,环比下行10.0元/吨;秦皇岛至上海航线4-5万吨船舶的煤炭平均运价报20.4元/吨,环比下行6.2元/吨;秦皇岛至江阴航线4-5万吨船舶的煤炭平均运价报21.6元/吨,环比下行6.1元/吨。