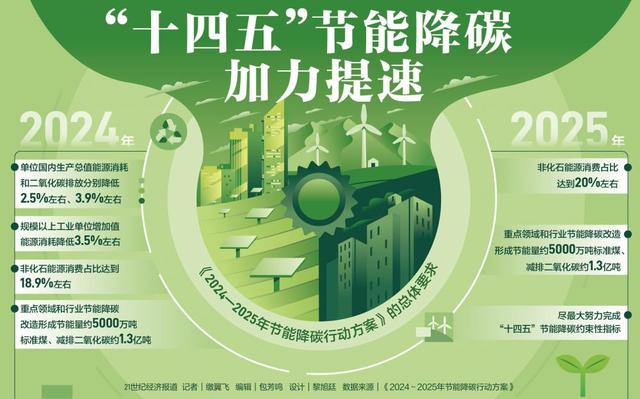

国务院关于印发《2024—2025年节能降碳行动方案》的通知

两大产油国同日减产,誓守70美元关卡

两大产油国同日减产,誓守70美元关卡7月4日,国际油价再掀波澜。据多家媒体报道,俄罗斯副总理诺瓦克当地时间7月3日表示,俄罗斯将在8月份每天减少50万桶石油出口。沙特能源部同一天宣

7月4日,国际油价再掀波澜。

据多家媒体报道,俄罗斯副总理诺瓦克当地时间7月3日表示,俄罗斯将在8月份每天减少50万桶石油出口。

沙特能源部同一天宣布,7月份开始实施的自愿额外减产日均100万桶原油的措施将延长1个月,而且该措施可能还会继续延长。

两大产油国如此默契地在减产方面达成一致,倒是十分罕见。可以肯定的是,无论是沙特,还是俄罗斯,都乐于见到国际油价上涨。

俄罗斯自俄乌冲突以来,对维持油价的态度已变了好几番。从出口时信心十足到规定结算货币的略显心虚,俄罗斯的能源在遭遇一轮又一轮制裁之后,逐渐显露颓势。国际能源署在6月的一份报告中表示,俄罗斯5月的石油出口收入估计减少了14亿美(现为133亿美元),对比去年同期下降了36%。

以能源为经济支柱的俄罗斯,内忧外患,亟需大量的金钱巩固政权,减少出口或许是抬高国际油价、调涨出口油品价格的一条捷径。

但也有另一种可能,俄罗斯油气港口吞吐量出现了问题。6月19日-6月25日一周的时间,从俄罗斯港口出口的原油流量每天减少约98万桶。所有出口码头的发货量均有所下降,降幅最严重的是波罗的海普里莫尔斯克港口,在该港口装载的油轮数量不到正常水平的一半。从俄罗斯太平洋沿岸港口出口的原油流量也大幅下降,每周流量每天减少超过20万桶。

除普里莫尔斯克港口的出货量下降有迹可循(2020年-2022年六七月,该港口出口的原油流量均下降),六七月恰好是俄罗斯港口炼厂检修的时间,俄罗斯本次减少出货量极有可能是预测到了八月的出口趋势,借着检修时间顺势而为。

数据显示,6月迄今在俄罗斯波罗的海港口,俄油成交均价为每桶52美元,仍低于G7限价。这个价格明显不利于俄罗斯,选择缩小出口可能也在情理之中。

回溯来看,今年3月,俄罗斯决定在2月平均开采水平的基础上每天减产50万桶石油,此后该决定被延长至6月,后又延长至年底。先是减少产量,这次又减少出口量,俄罗斯一直在逐步试探市场的反应,刺激国际油价上行。

沙特能源部的减产,是实施6月份OPEC+部长会议决策沙特7月额外自愿减产100万桶/日,其他成员国减产计划延长到2024年底。叠加今年5月份的减产,两次减产后,今年7月起沙特原油日均产量已减至900万桶。消息称,沙特此举是为了与“OPEC+”一道共同维护国际原油市场稳定。

OPEC+部长会议结束时,WTI原油为73.33美元/桶,这期间,国际油价震荡下行过两次,在减产前夕收盘69.09美元/桶。在减产的压力下,国际油价重回70美元/桶。今日仍在上涨,截止发稿,WTI原油为71.22美元,上涨2.02%。

与此同时,影响国际油价下行的因素也不少。国际油价在不同因素的拉扯之间,围绕70美元上下震荡。

当前全球经济下行压力明显,国际能源署(IEA)发布《2023年石油中期市场报告》显示,全球主要经济体的石油消费需求增长在逐步放缓。加上新能源涨势强劲,油价上涨承压。至于欧洲,五月份以来,由于新能源发电过猛,已经连续好几个月呈负电价。需求预期较低,导致油价承压。

经济下行,美国、英国相继加息,资本市场不断缩水。以美国为例,一方面,美国债务上限问题悬而未决,潜在的违约风险令投资者对经济前景的担忧升温。另一方面,美国消费者支出有所放缓。美国商务部报告称,美国4月份零售额环比增长0.4%,低于预期的0.8%,这进一步加重了投资者的忧虑情绪。

如今,加息预期仍存,资本市场恢复缓慢,国际油价下行压力犹在。据CME“美联储观察”美联储7月维持利率在5.00%-5.25%不变的概率为15.7%,加息25个基点至5.25%-5.50%区间的概率为84.3%;到9月维持利率不变的概率为11.1%,累计加息25个基点的概率为64.4%,累计加息50个基点的概率为24.5%。

70美元/桶是国际油价的关口,也是多方共同控制的结果。美联储“不得不”加息,产油国“不得不”控制生产,重重压力下,国际油价拉扯明显。

等到经济复苏、等到加息暂停、等到需求平稳,国际油价的平稳才可预见。本次减产对国内油价并不会有太大影响。

原文标题:两大产油国同日减产,誓守70美元关卡

上一篇:永泰能源的增持能否扭转颓势?