华为光储,强弩之末与初生牛犊

华为光储,强弩之末与初生牛犊@科技新知 原创作者丨王思原 编辑丨伊页“我们现在账上还有几十亿现金存着,是安圣给我们的。”任正非回忆起那次寒冬时说道。2000年,急剧膨胀的互联网让电

@科技新知 原创

作者丨王思原 编辑丨伊页

“我们现在账上还有几十亿现金存着,是安圣给我们的。”任正非回忆起那次寒冬时说道。

2000年,急剧膨胀的互联网让电信业变得疯狂。“光通信狂人”罗世杰所在的北电网络在当年仅靠卖网络设备就撑起了300亿美元的销售额。

但随之而来的互联网泡沫破裂,电信业过度投资建设带来的苦果是整体供大于求,直到2003年美国的光纤利用率只有10%,运营商由此背上了沉重的包袱。北电网络的股价更是从最高时的124美元下跌到了不足2美元,从此一蹶不振。

彼时,远在东方的华为虽然还未受到波及,但任正非敏锐地嗅到了大洋彼岸传来的血腥气,“这一场网络设备供应的冬天,也会像它热得人们不理解一样,冷得出奇。谁有棉衣,谁就能存活下来。”

在任正非看来,不涉及核心业务,又具有较高价值,华为的这件“棉衣”非华为电气莫属。

于是乎,任正非毫不犹疑地将华为电气更名为深圳市安圣电气有限公司,将其从华为的事业部转变为一个独立核算的公司,并于2001年10月与艾默生电气签署并购协议,拿到60亿元的“过冬钱”。

果不其然,到了2002年,华为作为上游设备供应商,订单受到影响,利润较上一年缩水58%,但穿上“棉衣”的华为挺了过来。

只是对于能源业务的损失似乎一直是任正非心里过不去的坎。2008年,随着与艾默生的竞业限制结束,华为重回电气市场,将光伏作为能源部分的战略方向,并且随着国内光伏产业的第一波东风以及华为在价格、渠道、品牌方面的优势,迅速在逆变器领域做到了全球第一。

但在光伏行业逐渐进入平价时代,且行业加速内卷的当下,即便是华为,也该为曾经的“小棉袄”加一层棉花了。

摇摇欲坠的第一

2013年,当华为以一个“野蛮人”的姿态杀入光伏行业时,震惊四座。

或许因为它是华为,行业对它的一举一动更加关注,也更加苛刻。当然,凭借早些年在能源行业的积累,华为并没有初出茅庐的忐忑,上来就一举打破原来组串式逆变器只能应用于海外分布式光伏市场的局面。

随着国内组串式逆变器市场升温以及华为在国内的品牌影响力,仅仅两年后,华为光伏逆变器设备出货量跃居全球第一并保持至今。

如果单纯从财务角度分析,逆变器是一个很好的赛道,横向对比光伏其他细分赛道,逆变器毛利率、ROE、周转率更高,同时市场规模不大,很难受到资本巨头的冲击,属于优质赛道。

并且在这个赛道中也出现过ABB、施耐德、通用电气、艾默生等世界500强企业,但这些巨头目前却不约而同选择放弃了这一市场。

究其原因,也与逆变器赛道市场规模太小脱不开关系。据BNEF(彭博新能源金融)消息,预计2025年光伏逆变器出货量将达到327GW,市场空间达到663亿。

也就是说,即便做到行业头部,这块业务能够为公司贡献的收入可能也不足巨头们总营收的1%。而当下正值华为的至暗时刻,2022年1月4日,华为轮值董事长郭平在致辞中透露,预计2021年,华为实现销售收入6340亿元,同比下降了约28.88%。

在这种情况下,华为想要靠逆变器业务来稳住营收基本不太可能。并且更要命的是,华为目前还面临随时被替代的风险。

因为在逆变器行业中,各家企业间的技术壁垒并不高,在转换效率上,几乎所有企业的产品最高都能超过98%,差别不大,核心竞争力还是体现在价格、品牌和渠道之上。

由于逆变器的成本在整个光伏系统中占比仅在8%-10%左右,但如果出现故障则会导致系统大面积瘫痪,因此客户会倾向于选择行业应用经验丰富、市场口碑良好的头部品牌。并且客户接受某一品牌后,会倾向于建立长久、稳定的合作关系,忠诚度较高。

对于华为来说,这看似只有利好。但在近些年,国内市场被中国企业瓜分殆尽后,海外市场已经成为主要的市场增量,并且海外市场有着更高的利润空间。2020年,阳光电源、锦浪科技、固德威、上能电气四家主要逆变器上市公司的海外毛利率均显著高于国内,固德威海外毛利率甚至高出国内31.6%之多。

只是在国产逆变器厂商纷纷出海“吃肉”的情况下,华为却由于非市场的原因“吃了瘪”。

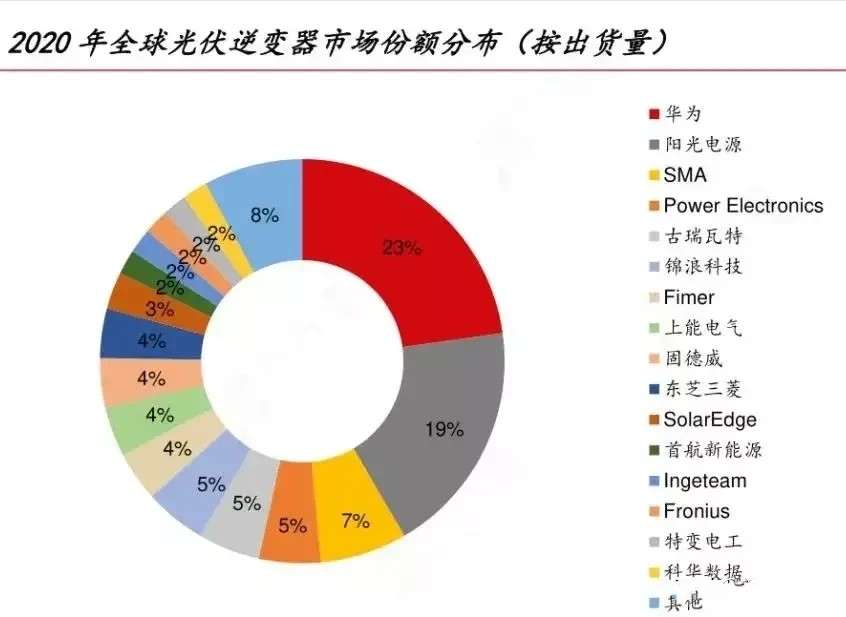

2018年华为开始遭遇美国政府打压,2019年开始逐渐削减在美太阳能业务,虽然当年华为逆变器全球市场份额还在22%,保持第一,但第二年华为市场份额仅提升1%,反而千年榜眼的阳光电源从2019年的13%上升到了2020年的19%。显然,在华为遭遇场外因素压制愈演愈烈的情况下,逆变器业务已经增长乏力。

更为致命的是,在全球第三大光伏装机国印度,华为也遇到了问题。2021年2月1日,印度财政部部长Nirmala Sitharaman在提交2021-2022年国家预算时表示,印度政府将太阳能逆变器关税从5%调高到20%,且立即生效。

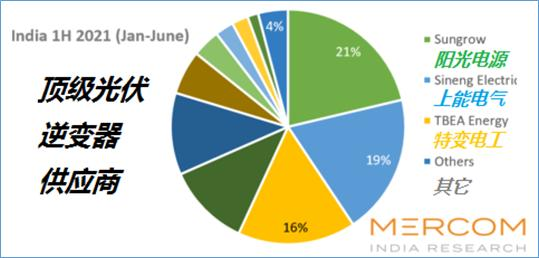

对于在印度没有工厂的华为来说,政策的影响也很明显。根据MERCOM报道,2021年H1印度市场的逆变器出货量排名前三分别是阳光电源、上能电气、特变电工。而这三家的市场份额之和达到56%,超过了印度逆变器市场的一半。要知道在这之前华为已经连续多年位居榜首,如今却不见踪影。

海外的不顺,极可能让华为在2021年丢掉逆变器全球第一的宝座,短期内如何稳住是个问题。

而在未来,逆变器也将进入技术迭代的时代。微型逆变器(MLPE)算得上是光伏逆变器下一次迭代的方向,提早布局的企业已经享受到了迭代带来的高利润。

微型逆变器市场龙头Enphase 2020年营业收入7.74亿美元,毛利率高达44.68%。禾迈股份和昱能科技微型逆变器毛利率分别为42.00%和38.45%,这一水平明显高于以国内市场为主的光伏逆变器厂商。

微型逆变器与组串式逆变器相比,可以实现组件级MPPT(最大功率点跟踪),带来5%-30的发电增益,但缺点就是成本过高,不过随着渗透率不断提升,微型逆变器的成本也将不断下降。

目前欧美已经成为微型逆变器的主要出货区域,有机构预测,未来微型逆变器市场占比将不断提升,2025年全球微逆市场规模将达到212.13亿元。

而资本市场对微型逆变器的期待更是直接拉满。抛开纳斯达克中已经出现的SolarEdge和Enphase两支十倍股不谈,前不久国内刚上市的禾迈股份预计发行价为55.8元/股,然而其最终发行价攀升至557.8元/股,上市后市盈率也直接飙升至150倍以上,是当下逆变器上市龙头企业阳光电源的两倍之多。

毫无疑问,随着分布式光伏发展提速,安全性更高、利润更高的的微型逆变器将成为逆变器企业发力的重点,这个即将到来的风口,华为必须如任正非所说,“扑上去、撕开它。”否则就会掉下来。

当然,光伏逆变器显然不能满足华为在能源领域的野心。自全球限能限电的举措被普及之后,华为开始进军储能领域,为能源业务开辟第二增长曲线。

首页 下一页 上一页 尾页-

六月订单猛增 太阳能电池厂调涨售价2024-08-16

-

中欧太阳能争端或要“滚雪球”2024-08-16

-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16

-

晶科科技:探索光伏制氢的“中国方案”2024-08-16