中国风电场行业竞争格局及市场份额:国家能源集团稳坐“龙头”

中国风电场行业竞争格局及市场份额:国家能源集团稳坐“龙头”风电场行业主要上市公司中国广核(003816、01816.HK)、中国电建(601669)、大唐发电(601991)、华电

风电场行业主要上市公司中国广核(003816、01816.HK)、中国电建(601669)、大唐发电(601991)、华电国际(600027)、华电能源(600726)等。

本文核心数据风电场市场份额、风电场市场集中度、代表性企业风电场产销量

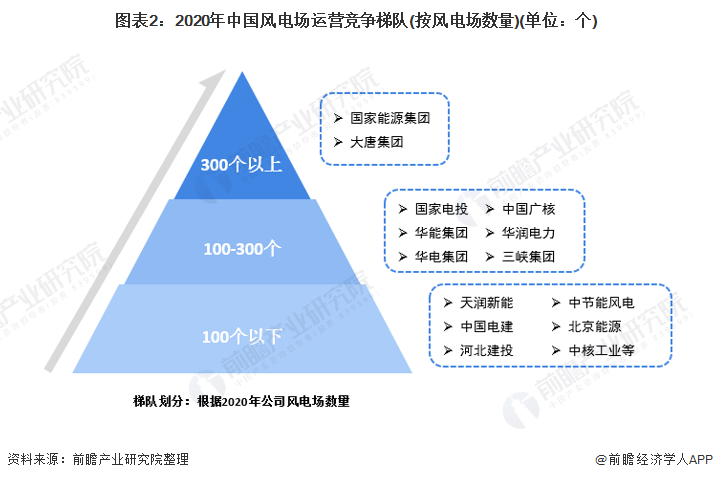

1、中国风电场行业竞争梯队

我国风能资源丰富、潜在开发力度大,同时由于国内能源消耗量大、且清洁能源消耗占比有待进一步提升,因此,我国风电场行业的发展潜力较大。

目前,我国风电场运营企业的数量不多,其中代表性公司包括国家能源集团、华能集团、国家电投、大唐集团等。

风电场行业依据企业的风电场数量划分,可分为3个竞争梯队。其中,风电场数量大于300个的企业有国家能源集团、大唐集团;风电场数量在100-300个之间的企业有国家电投、中国广核、华能集团、华润电力、华电集团和三峡集团等;其余企业的风电场数量在100个以下。

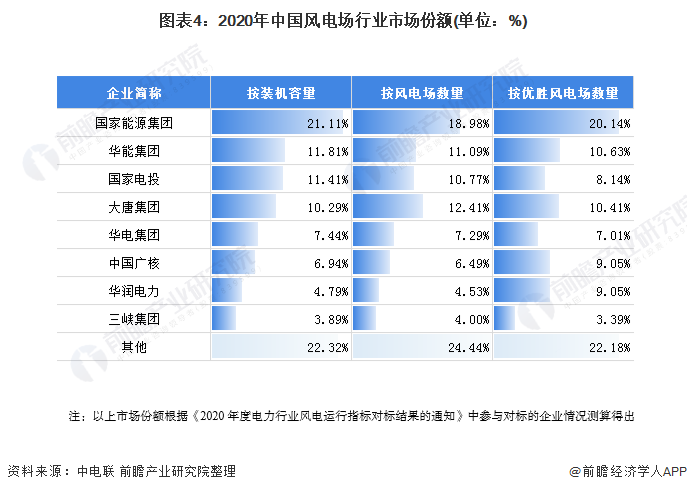

2、中国风电场行业市场份额

由于我国风电场行业技术壁垒较高,目前参与的主体较少,大多数为具有国资背景且具有资金实力的企业,如国家能源投资集团、华能集团、国家电投等。

2020年,按在风电装机容量来看,国家能源集团的市场份额达21.11%,而华能集团、国家电投和大唐集团的市场份额也在10%以上;按风电场数量来看,国家能源集团的市场份额达18.98%,其次是大唐集团,市场份额为12.41%;按优胜风电场数量来看,国家能源集团的市场份额为20.14%,华能集团、大唐集团的市场份额在10%以上。

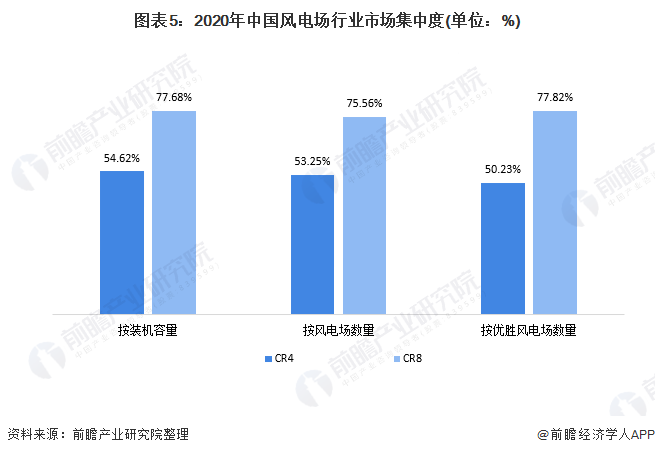

3、中国风电场行业市场集中度

总体来看,我国风电场行业的市场集中度较高,不论是从在运装机容量,或是发电量,2020年,风电场运营市场CR4都在50%以上,而CR8在75%以上,主要是因为风电场行业具有高行业准入门槛、高技术壁垒、高资金壁垒等投资特性。

4、中国风电场行业企业布局及竞争力评价

在风电场运营企业中,国家能源集团稳坐“龙头”,装机容量、风机台数、风电场数量等核心指标都具有明显优势;而华能集团、国家电投和大唐集团的竞争力也位列前茅,其中,这3家企业的风电装机容量都在2000万千瓦以上、风机台数也在1.2万台以上。

5、中国风电场行业竞争状态总结

从五力竞争模型角度分析,目前,我国风电场行业属于新能源行业,政策扶植力度大,替代品威胁较小;现有竞争者数量较多,但市场集中度较高;上游供应商覆盖广,主要为风机、电缆等、以及工程建设等企业,议价能力适中,而下游消费市场主要是电力局,议价能力较弱;同时,因行业存在较为严格的准入资质以及资金、技术门槛较高,潜在进入者威胁较小。

以上数据参考前瞻产业研究院《中国风电场行业市场前瞻及开发运营可行性分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源前瞻产业研究院

-

华润新能源将在武隆建风电场2024-08-16

-

中国风电向国企出售两个风电场权益2024-08-16

-

英国风能发电量创新高2024-08-16

-

合肥首个风能发电项目获核准2024-08-16

-

中国电建投资的广东阳江鸡山风电场开工建设2024-08-16

-

电网友好大型风电场关键技术研究通过验收2024-08-16

-

国内首个3MW示范风电场项目在乌鲁木齐开工建设2024-08-16

-

吉鑫科技拟斥6亿投资风电场2024-08-16

-

“电网友好型大型风电场关键技术研究与示范”获验收2024-08-16

-

韩文科:发展太阳能及风能发电并网2024-08-16

-

淄博首家风电场全部并网发电 3个月5000万度2024-08-16

-

如东海上风电场成大型风电机组试金石,华锐风电赢业主首肯2024-08-16

-

35.19亿投资的江苏响水近海风电场开建2024-08-16

-

日本政府要求定期安检风电场以防事故2024-08-16

-

湖南最大风电项目华能苏宝顶风电场投产2024-08-16