光伏降价后市场发展分析

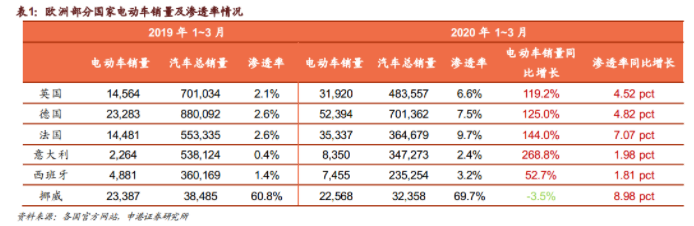

光伏降价后市场发展分析:当前疫情发展,国内和海外呈现截然不同的态势,国内已基本控制,而海外仍然处未现拐点,欧美很多国家仍处于封闭状态。疫情对海外光伏装机预计将产生非常大的冲击,对于

:当前疫情发展,国内和海外呈现截然不同的态势,国内已基本控制,而海外仍然处未现拐点,欧美很多国家仍处于封闭状态。疫情对海外光伏装机预计将产生非常大的冲击,对于需求端的影响可以类比 2018 年 531 光伏政策发布后,国内需求下滑导致产业链发生一系列变化。我们认为疫情对全球光伏需求的削弱,对于产业链制造公司既有挑战,也蕴含机遇。

2018 年 5 月 31 日,国家能源局发布《关于 2018 年光伏发电有关事项的通知》 (发改能源〔 2018〕 823 号,以下简称“531 政策” ),主要内容包括: 1、分布式光伏 2018年指标为 10GW; 2、标杆上网电价,分布式补贴统一下降 0.05 元/度; 3、暂不安排2018 年普通光伏电站指标。

2018 年 531 政策的突然发布,使得 2018 下半年国内需求锐减,2018 年上、下半年装机分别为25.8GW、18.4GW,一反之前前低后高的态势。回顾 531 之后的市场发展,对行业的影响主要有:光伏产业链价格急剧下跌,龙头引领降价、出口成为引领行业发展的新引擎、行业集中度迅速提升、加速新技术的应用。

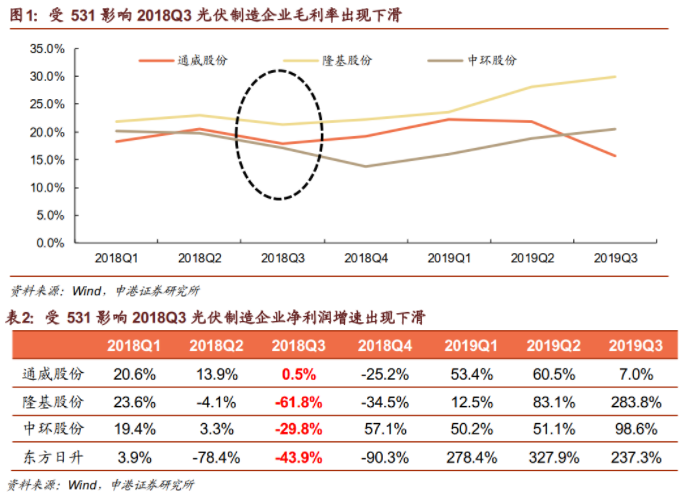

光伏产业链价格急剧下跌, 盈利能力受到冲击。531 政策发布后, 2018H2 指标减少削弱了订单,造成产业链产品价格大幅下跌。 从 2018 年 5 月至 8 月,硅料、硅片、电池片、组件价格发生 16%~33%的急速下滑。隆基也在 2018 年 6-7 月三次主动下调单晶硅片价格,累计下调 25.8%

产品价格急速下跌,对制造端盈利能力产生极大冲击。 2018Q3 光伏制造企业毛利率出现下滑,并且净利润同比增速大为降低。但通过毛利率、净利润数据可以看出,这种突发状况对龙头公司盈利能力影响是短期的,经过 1~2 个季度,凭借着市场占有率提升、成本管控能力增强、上游降价对冲产品价格下跌,盈利能力能够回到正常水平。

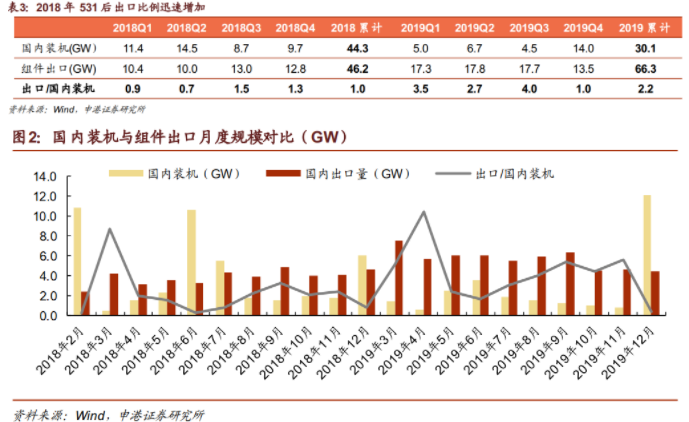

出口成为引领行业发展的新引擎。2018 年 531 政策发布后对行业发展生态最大的影响,就是使得光伏行业加速成为全球化产业,海外代替国内成为行业最主要的市场。 2018 上、下半年国内装机分别为 25.8GW、 18.5GW,而出口分别达到 20.4GW、25.8GW,上下半年的出口量/国内装机分别为 0.79、 1.4,在国内市场遭遇困难的时候,出口成为行业发展新引擎,并且不断加速, 2019 年出口量/国内装机更是达到 66.3GW/30.1GW=2.2, 光伏行业快速成长为出口型行业。

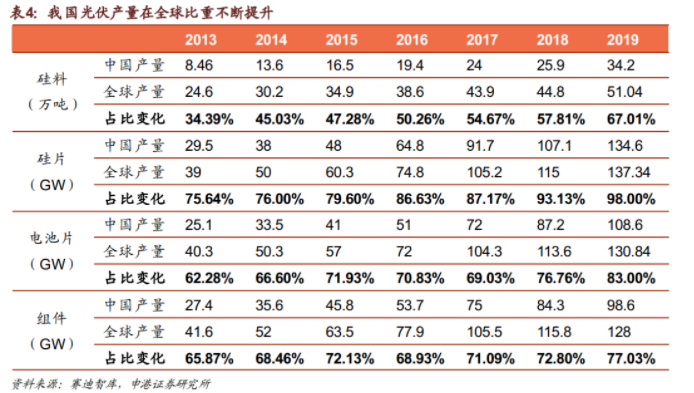

经历了短期价格震荡后,我国光伏产品价格下降,进一步提升了全球竞争力,从而扩大了在全球市场的占比, 2017 至 2019 各环节市占比提升在 10 pct 以上。

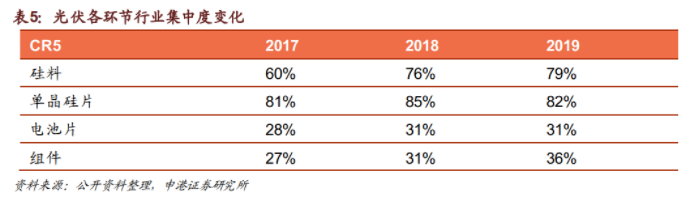

行业集中度迅速提升。由于小厂商无论从现金流、盈利能力还是议价能力,均与龙头存在较大差距,因此 531 政策发布后导致的产品价格大幅下跌,对于小厂商的冲击远大于龙头厂商,进而造成了众多使用老产能的小厂商关停或退出,进一步提升了行业集中度。 单晶硅片领域, 隆基、中环呈现双寡头格局,将产能市占比提升至近 70%。电池片领域因为通威、爱旭、展宇等加大 PERC 电池片投资, PERC电池片占比不断提升。

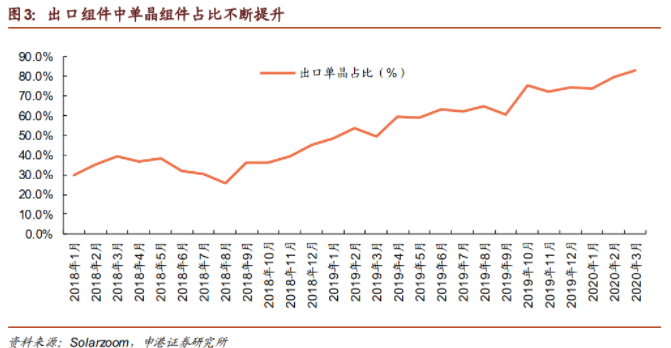

加速新技术的应用。由于产品价格的下降,单多晶价差进一步缩小,单晶市场竞争力进一步凸显,加速实现单晶替代,单晶渗透率从 2018 年的 25.7%,已提升到当前的 80%。 新技术近期不断涌现,电池片领域的 PERC、 HJT,硅片领域的 166mm、210mm 大硅片,都逐渐走上舞台中央,新技术巨大的降本潜力,使得产品在面对降价风险时,仍然能够获得稳定的盈利能力。

目前我国光伏产能已占据全球 7 成,光伏行业当前风险已由 2 月我国疫情最严重时的供给端,变为全球疫情爆发而造成的需求端风险。我们认为近期光伏行业由近及远,将发生如下变化:

产业链价格下滑已开启。由于供给主要集中在国内,而需求在海外,并且供给恢复速度快于需求,供大于求将成为Q2主旋律,带来的后果就是产业链价格大幅下跌。上周主流厂商已开始大幅调价,通威将电池片价格从0.91元/W调低至 0.78元/W,降幅 14.3%,隆基将 M6 硅片由 3.26 元/片调低至 2.92 元/片,降幅 10.4%。

内需将成为 Q2 重要支撑。与 531 政策发布时依赖出口对冲国内需求下降不同,这次海外疫情发展削弱海外需求,尤其在 Q2,国内市场将成为行业最主要支撑, 2019年竞价结转项目、领跑者项目、户用分布式、平价项目将成为 Q2 装机主力。

海外市场为主大趋势不变。2020 年 3 月光伏组件出口达到 7.49GW,与 19 年同期几乎持平,但因疫情影响预计 Q2 数据将出现下滑。我们认为短期市场下滑不会影响长期海外市场为主趋势,原因为: 1)经过疫情影响,光伏产品价格大幅下降,从而降低光伏装机成本,提升光伏平价项目竞争力; 2)全球处于降息周期,光伏偏基建投资属性有助于吸引投资,在后续拉动经济有望成为主要方向; 3)国内光伏装机受到消纳限制,短期内增速有限,海外尤其是第三世界国家因电力设施不足,投资市场更为广阔。

新技术应用将进一步加速。光伏新产品拥有更高的转换效率、更大的输出功率,也意味着对光伏电站拥有更强的降本潜力。在传统技术达到制造极限的情况下,新技术将进一步提升光伏经济性空间。我们看好大硅片、 HJT、叠瓦组件等技术方向加速推广,单晶渗透率也将继续提升,直至完全替代多晶。

首页 下一页 上一页 尾页-

印度打造太阳能火车 替代柴油2024-08-16

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

“水十条”预计拉动GDP增长5.7万亿元2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16