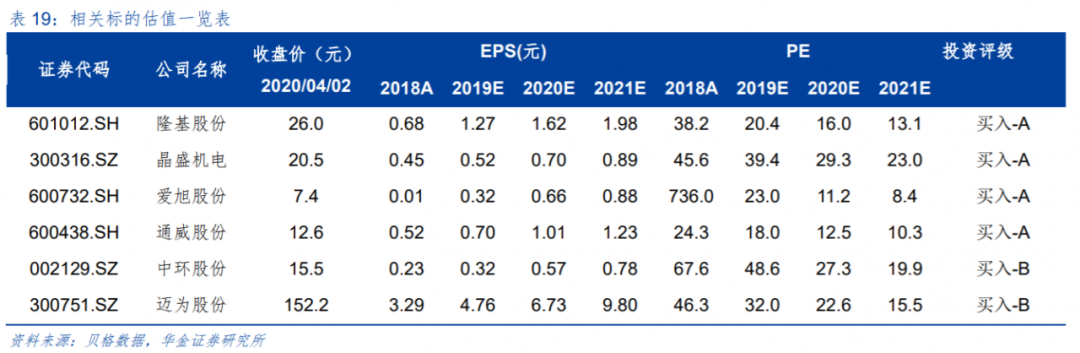

2020年企业现状分析 光伏六大股票:隆基、爱旭、通威、迈为、中环、晶盛机电

2020年企业现状分析 光伏六大股票:隆基、爱旭、通威、迈为、中环、晶盛机电:隆基股份、爱旭股份、通威股份、晶盛机电,建议积极关注:中环股份、迈为股份、东方日升、山煤国际。隆基股份

:隆基股份、爱旭股份、通威股份、晶盛机电,建议积极关注:中环股份、迈为股份、东方日升、山煤国际。

隆基股份

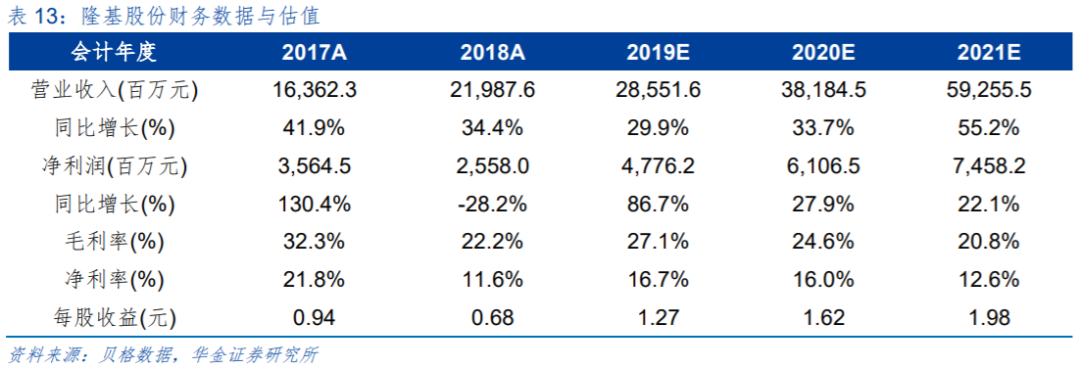

(一)隆基股份:硅片订单充足价格坚挺,龙头优势难以颠覆

硅片在手订单充足,产能加速扩张:公司硅片在手订单充足,2019年至今累计签订硅片长单销售合同约134.9万片,根据当前售价对应营收约366亿元。公司2019年至今累计宣布硅片扩产项目约65GW,产能扩张速度超预期。主推M6大硅片,上下游并举刺激产线升级:公司在2019年推出M6大尺寸硅片,根据公司4月官网报价,M6与M2硅片价差为0.34元/片(含税)。鉴于公司当前硅片毛利率高达30%以上,后续有望通过缩小M6与M2价差刺激下游电池厂商升级产线。根据披露,2020年公司M6尺寸组件产能将超过20GW,占规划产能的80%,公司上下游并举推进M6渗透率提升,预计2020年M6出货占比有望达到70%以上。投资建议:我们预计公司2019-2021年营收分别为285.5亿元、381.8亿元、592.6亿元,归母净利润为47.8亿元、61.1亿元、74.6亿元,维持“买入-A”投资评级。

风险提示:扩产不及预期;产品价格大幅下滑;订单交付不及预期。

晶盛机电

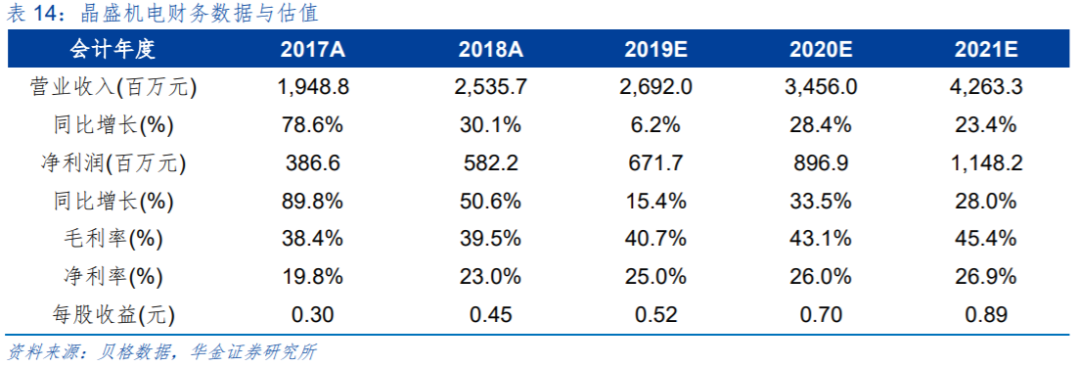

(二)晶盛机电:新一轮大尺寸硅片扩产,2020年订单高增长

新一轮硅片扩产周期开启:从光伏产业链看,目前硅片环节盈利能力最好,产品供不应求,公司下游硅片厂商积极布局扩产,目前已宣布扩产项目接近100GW,2020年有望迎来硅片扩产新周期。公司客户中环、晶科、上机数控累计宣布扩产硅片约55GW,对应设备采购金额约100亿元(公司2019年营收31.3亿元),有望带动公司未来业绩增长。

背靠210硅片龙头,在手订单高增:公司目前已具备12英寸单晶炉制造能力,是210大硅片龙头中环股份重要供应商,去年11月、今年3月分别中标中环协鑫五期一、二批设备采购项目,合计金额28.5亿元。根据我们估算,公司2020年一季度在手订单约40~45亿元,预计2020年Q2-Q3将迎来业绩确认高峰。

投资建议:我们预计公司2020-2021年营收分别为34.6亿元、42.6亿元,归母净利润为9.0亿元、11.5亿元,维持“买入-A”投资评级。

风险提示:单晶炉需求不及预期;订单交付不及预期。

爱旭股份

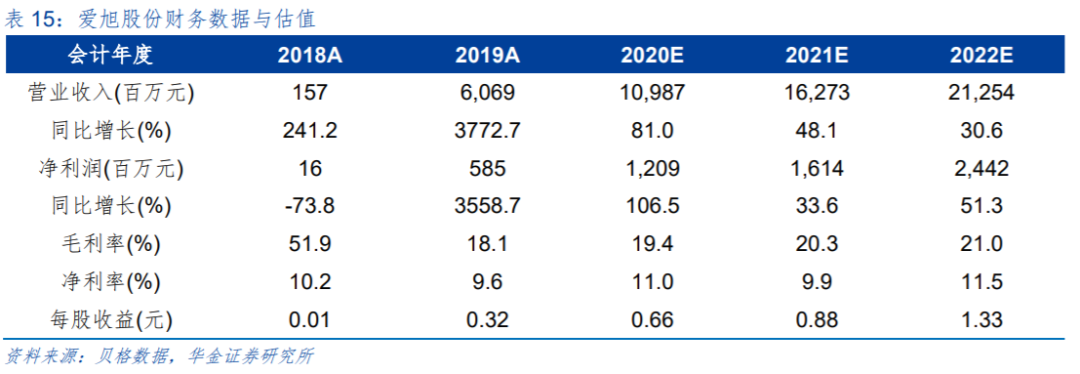

(三)爱旭股份:率先实现210大尺寸电池片量产,PERC电池效率领先

率先实现大尺寸电池量产,产能规模持续扩张:继天津一期166mm大尺寸电池去年9月底投产后,公司2020年1月宣布义乌二期210mm大尺寸电池片量产,是业内第一家实现210电池片量产的企业。根据公司公告,今年将启动义乌三期4.3GW和改扩建天津基地1.6GW高效电池项目,预计2020年、2021年、2022 年底产能将分别达到22GW、32GW、45GW,其中今年底166和210电池产能有望分别达到10GW,大尺寸进程处于业内领先地位。

PERC电池效率行业领先,成本处行业第一梯队:公司自有专利管式PERC技术较其他PERC技术在效率、成本和产品可靠度方面更具优势,应用至今电池转换效率从21.56%提升到22.5%,高于CPIA预测行业的平均效率22.1%,产品有望享受溢价。根据公司公告,2019年上半年公司单晶PERC的非硅成本已降到0.253元/W,远低于行业平均的0.34元/W,处于国际领先水平。随着大尺寸电池片占比的提升,预计非硅成本有望进一步下降2-3分/W。

投资建议:我们预计公司2020-2022年营收分别为109.9亿元、162.7亿元、212.5亿元,归母净利润为12.1亿元、16.1亿元、24.4亿元,维持“买入-A”投资评级。

风险提示:扩产不及预期;产品价格下跌超预期。

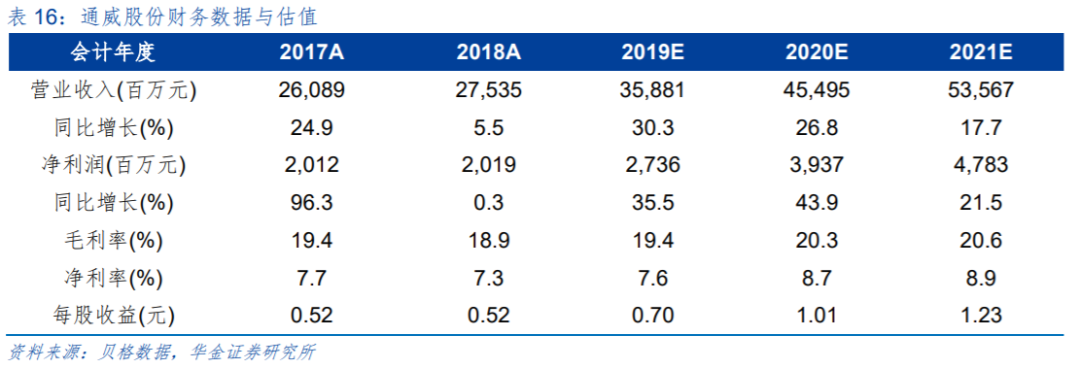

通威股份

(四)通威股份:产能全球第一,硅料电池双龙头

产能规模全球第一,HJT规划行业领先:公司现有电池产能约20GW,其中单晶PERC电池17GW。根据公司公告披露,2020年-2023年高效电池规划产能分别为30-40GW、40-60GW、60-80GW、80-100GW,产能规模全球第一。此外公司在PERC+、TOPCon、HJT等新型技术领域均有布局,已有400MW异质结电池中试线(规划2GW),是业内规模较大的HJT产线,预计2023年HJT转换效率有望达到25%以上。

大尺寸电池投产,新增产能非硅成本行业最低:根据公司公告披露,目前公司单晶PERC电池非硅成本平均为0.22元/W左右,处于行业第一梯队。2019年底成都四期166大尺寸电池投产,预计眉山210电池产线有望在今年Q2投产,随着大尺寸电池占比提升,到2020年底公司非硅成本有望进一步降到0.20元/W左右。根据公司规划,未来新增产能均兼容210及以下尺寸,到2023年非硅成本有望降至0.18元/W以下。

硅料产能将扩至22万吨-29万吨,成本优势凸显:公司现有硅料产能约8万吨,处于全球前三。其中乐山、包头6万吨新产能电价较低,生产成本均在4万元/吨以下,处于行业最低水平。根据公司规划,2021-2023年硅料产能将分别扩至11.5-15万吨、15-22万吨、22-29万吨,新增产能生产成本目标3-4万元/吨,现金成本目标为2-3万元/吨。低成本高品质硅料的释放,将使得高成本产能进一步出清,加速进口硅料替代进程。

投资建议:我们预计公司2019年-2021年营业收入分别为358.8亿元、455.0亿元、535.7亿元,归母净利润为27.4亿元、39.4亿元、47.8亿元,维持“买入-A”的投资评级。风险提示:扩产不及预期;产品价格下跌超预期。

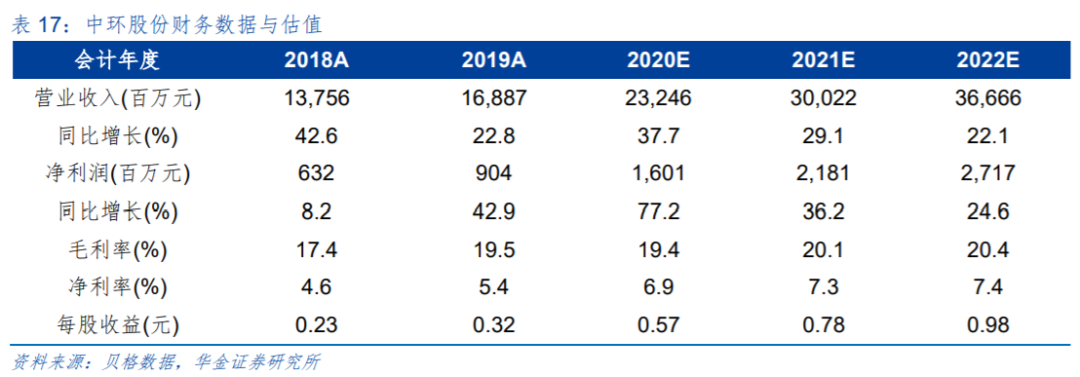

中环股份

(五)中环股份:光伏+半导体双驱动,210大硅片有望放量

硅片盈利能力增强,210硅片需求Q3有望放量:公司光伏硅片2019年实现营收149.2亿元,同比增长23%;毛利率17.9%,同比增加2.8pct;累计销售51.4亿片,同比增长76%,硅片盈利、销量齐升带动公司净利润高速增长。目前中环五期210尺寸大硅片已实现产业化供应,根据我们统计,已公告的210电池组件规划产能达到100GW左右,预计今年三季度210硅片需求有望逐渐放量。

半导体业务获领先客户认可,电站业务稳步增长:公司半导体硅片2019年实现营收11.0亿元,同比增长8%;毛利率25.7%,同比减少4.4pct:累计销售4.5亿平方英寸,同比增长21%,在全球前十大功率半导体客户的销售收入提升2倍以上,获得全球领先客户认可。公司发电业务实现营收5.2亿元,同比增长54%;累计并网电站485.22MW,同比增长167%,在手电站容量稳步增长,为公司贡献利润。

现金流改善明显,研发投入创新高:公司2019年经营活动净现金流为25.1亿元,同比增长47%,其中四季度11.75亿元,同比增长39%。三项费用率合计12.6%,同比减少0.4pct,其中销售费用率、管理费用率、研发费用率、财务费用率分别同比-0.4pct、-1.22pct、+0.35pct、+0.88pct。公司抓住光伏平价上网和半导体国产替代的行业机遇,持续加大技术研发创新,2019年研发总投入约11.7亿元,同比增长51%,创历史新高。

投资建议:我们预测公司2020-2022年营业收入为232.5亿元、300.2亿元、366.7亿元,归母净利润为16.0亿元、21.8亿元、27.2亿元,维持“买入-B”投资评级。

风险提示:扩产项目落地情况不及预期;半导体硅片国产化不及预期。

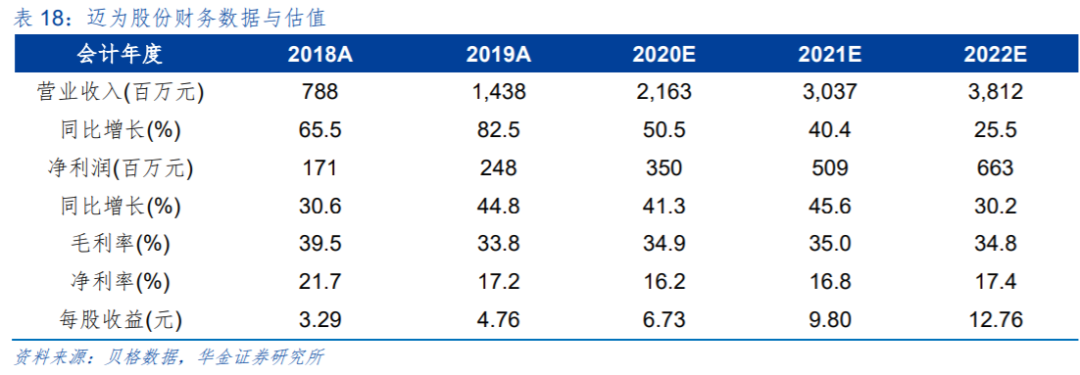

迈为股份

(六)迈为股份:在手订单充足,布局HJT全线设备

外购设备拉低毛利率,单位人工成本下降:公司丝网印刷成套设备2019年实现营收11.8亿元,同比增长78%,占总收入的82%;毛利率为31.2%,同比下降7.7pct,主要是低毛利率的外购设备增加所致。丝印成套设备销量为198条(换算成单线),同比增长69%,平均单价596.8万元,同比增长5%。从成本来看,成套设备单位人工成本同比下降18.5%,占比2.1%,同比下降1.0pct,主要系规模扩大生产效率提升。

在手订单充足,预收货款大增:截至2019年底,公司预收账款14.1亿元,同比增长60%,已签订未执行订单充足。存货价值为20.7亿元,同比增长61%,其中发出商品17.0亿元,同比增长57%,根据行业9~10个月验收周期,我们预计发出商品有望在2020年下半年确认收入。

研发投入大幅增长,布局下一代光伏核心设备:2019年研发投入9429万元,同比增长141%,占营收比重为6.6%,同比增加1.6pct。公司积极进行印刷、激光和真空相关技术研发,前瞻性布局大硅片、HJT、IBC、钙钛矿等先进光伏电池核心设备以及OLED面板激光切割设备,有望在技术迭代中抢占先机。

疫情影响Q1订单交付,行业向上基本面不变:受疫情影响,公司一季度订单交付及确认情况较原计划延迟,导致Q1净利润同比持平。但我们认为光伏设备行业景气度向上基本面不变,2021年光伏全面平价上网在即,产业链提效降本需求强烈,大硅片、HJT等高效电池技术即将进入密集导入期,晶科、天合、隆基、通威、阿特斯等核心客户公布扩产产能超100GW,公司凭借前期产品布局,未来业绩有望进入快车道。

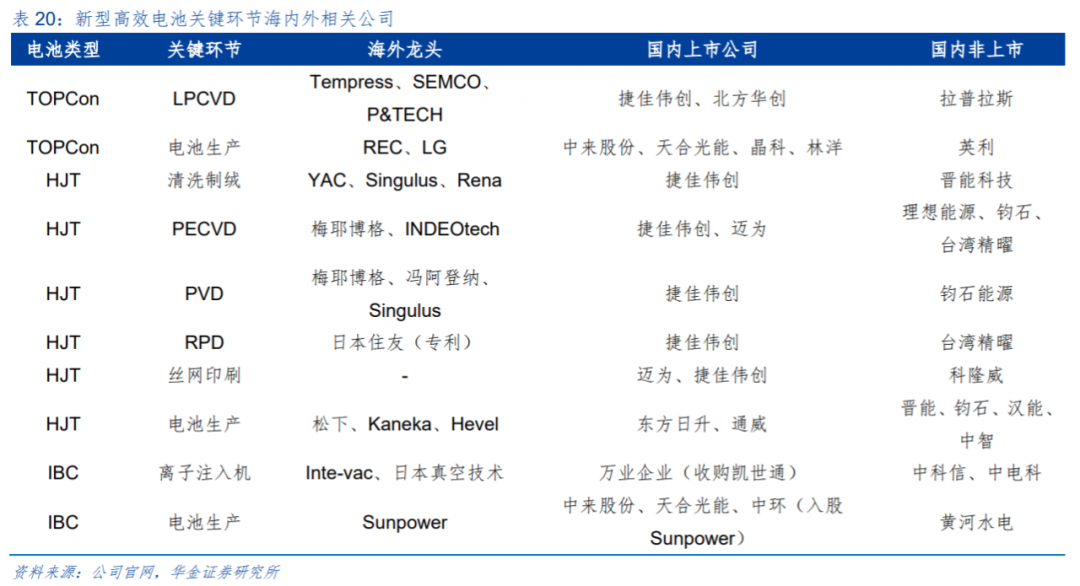

1、大尺寸硅片下游拓展不及预期。虽然大尺寸硅片在电池端良率水平表现良好,但下游组件和电站的应用尚需厂长时间验证,若下游拓展情况不及预期,可能会导致电池厂商盈利受损。

2、新型高效电池技术发展不及预期。目前TOPCon、HJT等新型高效电池量产技术处于起步阶段,如果技术发展不及预期,可能导致被其他高效电池技术取代。

3、新型高效电池技术成本下降不及预期。目前TOPCon、HJT等新型高效电池成本较高,虽然现在降本路径相对比较清晰,但是若成本下降幅度不及预期,可能会导致市场拓展较慢。

-

移动技术+太阳能给非洲带来变革2024-08-16

-

借鉴树根结构 日企开发出适用于光伏电站的简易斜桩基础2024-08-16

-

五月光伏产能达6.4GW创新高2024-08-16

-

上能集散式光伏逆变器再获殊荣,业内首款通过中国效率认证2024-08-16

-

2020年我国风电认证市场达15亿元2024-08-16

-

“水十条”预计拉动GDP增长5.7万亿元2024-08-16

-

分子石墨烯架构助力有机太阳能电池2024-08-16

-

【两会】关于落实分布式光伏电站发展的三方面建议2024-08-16

-

2015年我国各省光伏装机数据排名及分析2024-08-16

-

国家能源局要求推进风能开发 增强光伏扶贫力度2024-08-16

-

“十三五”地热能开发 将拉动投资2600亿元2024-08-16

-

1366科技为直接硅片的首例商业化应用提供组件2024-08-16

-

华北地区掀起的户用光伏潮,正泰为你打call2024-08-16

-

光伏新政突拉“电闸” 专家直言:呼吁撤销新政2024-08-16

-

2019年光伏发电电价预测浅析2024-08-16