晨鸣纸业在融资路上狂奔:借新还旧还能维持多久?

晨鸣纸业在融资路上狂奔:借新还旧还能维持多久?近日,晨鸣纸业发布公告称,公司第一大股东—晨鸣控股,补充质押了公司450万股A股份,截止目前(2019年5月底),晨鸣控股累计质押了3

近日,晨鸣纸业发布公告称,公司第一大股东—晨鸣控股,补充质押了公司450万股A股份,截止目前(2019年5月底),晨鸣控股累计质押了3.12亿股公司A股份,占其所持A股总数的比例为70.12%。

在大股东股权高质押的同时,晨鸣纸业董高监也在不断增持公司股份。今年5月底,晨鸣纸业发布公告称,包括董事长陈洪国在内的11名董高监,在5月24日—5月28日增持了158.37万股公司股份。公司称,董高监增持行为,是基于对公司发展前景和未来持续稳定发展充满信心,以及对公司价值的充分认可。

事实上,晨鸣纸业正被巨额负债严重拖累。当下,公司正不断推出各种融资工具,以期缓解公司资金紧张压力。然而,在有息负债超600亿,巨额资产被抵押的背景下,晨鸣纸业资金链断裂的风险正急剧放大。

融资路上狂奔

5月底,晨鸣纸业发布公告称,公司2019年度第五期超短期融资券在全国银行间债券市场公开发行,发行金额为3亿,期限为270天;发行短期融资券所募集的资金将全部用于归还公司借款。据统计,2019年以来,晨鸣纸业已发行了5次短期融资券,合计融资金额为20亿。下图为财联社对Wind统计晨鸣纸业短期融资券明细的截图:

不只是短期融资券,晨鸣纸业还在5月20日发布了关于公司办公物业资产发行商业房地产抵押贷款资产支持证券的公告,公告称,为盘活存量资产,拓展融资渠道,公司拟设立浦江国际金融广场资产支持专项计划,开展资产证券化融资工作。发行规模将不低于42亿,募集资金将主要用于偿还公司债务、补充流动资金等。

更值得关注的是,晨鸣纸业还进行了设备融资业务。公司在5月21日发布公告称,考虑未来经济发展形势,为进一步拓宽公司融资渠道,公司及其子公司拟通过金融租赁公司开展设备融资业务,融资金额不超过20亿。晨鸣纸业称,开展设备融资业务,有助于公司获得日常经营需要的长期资金支持,并进一步增强市场竞争力。

此外,自2019年以来,晨鸣纸业已累计发布了5份大股东(晨鸣控股)股份质押及补充质押的公告,而晨鸣控股通过股份质押的部分融资则借给了晨鸣纸业。晨鸣纸业在2018年年报中称,晨鸣控股在2018年对公司提供了财务资助,无须公司提供任何抵押和担保,系对公司未来发展的支持和信心。

陷入困境:扣非净利润首现亏损

不过,在公司董高监和大股东对公司未来发展充满信心的背后则是,当下的晨鸣纸业正陷入困境。

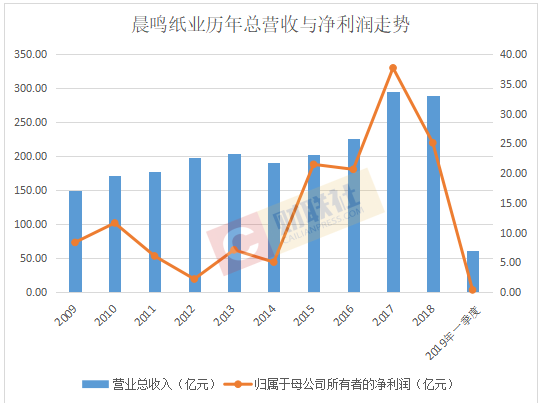

据财报,2018年,公司总营收为288.76亿,同比下跌2.02%;净利润为25.1亿,同比暴跌33.41%。晨鸣纸业在财报中称,公司业绩低迷的主要原因是,受原材料价格上涨、环保趋严等因素影响,行业整体利润下降超过9%所致。

今年一季度,晨鸣纸业业绩再次大跌。2019年一季度,公司总营收为61.6亿,同比下跌14.94%;净利润为3822.31万,同比大跌95.12%。事实上,从扣非净利润来看,公司业绩更加低迷。今年一季度,公司扣非净利润为亏损2365.22万。下图为财联社根据财报绘制的晨鸣纸业历年总营收与净利润走势:

其实,如果没有巨额政府补贴,晨鸣纸业的业绩可能更加难看。2019年一季度,晨鸣纸业收到的政府补助金额为7727.1万元。近三年来(2016年—2018年),公司收到的政府补助金额合计高达13.98亿。

财务费用猛增:借新还旧还能维持多久?

事实上,晨鸣纸业业绩持续走低,除了造纸行业整体低迷外,还与公司沉重的财务费用有关。

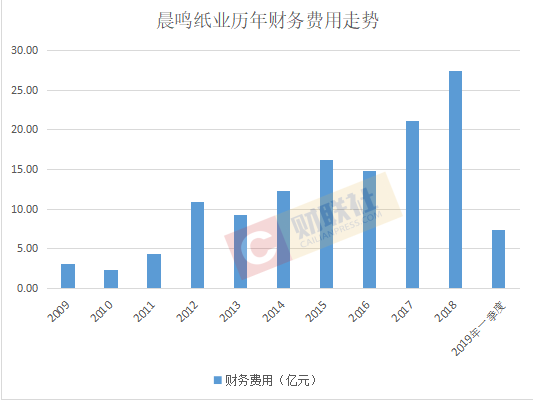

据财报,2010年时,晨鸣纸业的财务费用还仅为2.33亿,到2018年,这一数字已上涨到了27.41亿;八年时间,财务费用涨幅高达10.76倍;同期,公司总营收涨幅仅为67.85%。财务费用的过快增长,已严重侵蚀了公司利润。今年一季度,晨鸣纸业的财务费用高达7.35亿,是同期净利润的19倍。下图为财联社根据财报绘制的晨鸣纸业历年财务费用走势:

巨额财务费用背后,则是公司负债的不断增加。据财报,截止2019年3月底,公司总负债高达800.75亿,负债率为75.51%。公司负债与负债率较上年底相比,均有所攀升。此外,公司有息债务(银行借款、公司债、短融、中期票据及理财直融)超过600亿。

在此背景下,公司偿债能力正经受严重考验。据财报,截止2019年3月底,晨鸣纸业的短期借款高达424.15亿,与上年同期相比增加了18.77%。而当下(截止2018年年底),公司账面货币资金仅为192.93亿,且其中有169.11亿货币资金受限(作为银行承兑票据、信用证、银行借款的保证金等)。除了货币资金外,公司的部分固定资产、投资性房地产等也受到了限制,截止2018年底,晨鸣纸业的受限资产已高达309.88亿。

低市净率陷阱:所有者权益中有巨额优先股和永续债

在业绩低迷,财务费用猛涨的背景下,晨鸣纸业的股价正跌跌不休。截止目前(2019年5月31日),公司A股股价为5.4元/股,与2017年10月的高点相比,跌幅高达57.69%;同期,其H股股价跌幅为63.65%。

值得关注的是,当下,晨鸣纸业的市值已大幅低于其净资产;其A股市净率仅为0.88倍,H股市净率则只有0.44倍。然而,对于投资者而言,低市净率的公司很可能仍有极大的下跌压力;因为一些公司通过发行永续债和优先股让其资产负债表看起来更为漂亮。

据财报,截至2019年3月底,晨鸣纸业所有者权益中,优先股为44.77亿,永续债为29.88亿,合计高达74.65亿。而庞大的优先股和永续债,使得公司每年都需要支付相关股息和利息。但是,公司将永续债和优先股列为权益工具,这使得其永续债利息和优先股股息,并不计入当期损益。

2018年,晨鸣纸业净利润为25.09亿,但扣除永续债利息(3.47亿)和优先股固定股息(2.14亿),其净利润仅为19.48亿。

截止2019年3月底,晨鸣纸业的H股股东户数仅为366户,几乎沦为僵尸股(2019年5月31日,其H股成交额仅为98万港元)。然而,公司A股股东户数却高达10.24万户,当公司在融资路上狂奔时,10万A股投资者风险意识也需“狂奔”。

-

六大重点工程助力安徽合肥节能减排2024-08-16

-

三大石油公司集体换帅 中海油王宜林重回中石油2024-08-16

-

锂电池热的背后:锂矿行业创业公司纷纷停产2024-08-16

-

卓资县新元太阳能发电公司投资2.19亿元光伏项目开工建设2024-08-16

-

张家口市与内蒙古香岛光伏农业公司签订135亿元1000兆瓦光伏农业项目2024-08-16

-

烟台供电公司支持光伏项目并网 已编制完成分布式光伏并网方案68个2024-08-16

-

德国SMA太阳能公司将压缩在华业务2024-08-16

-

京津冀融资300亿元用于节能减排2024-08-16

-

应用材料公司的创新硬掩膜材料技术解决铜互连图形生成的挑战2024-08-16

-

远光软件投资武汉子公司 “抢”人才、谋外延发展2024-08-16

-

俄罗斯原子能公司海外公司重组为三个新公司2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

林伯强:节能减排或成能源互联网领域最快实现内容2024-08-16

-

财政部:节能减排补助资金专款专用 不得挪用2024-08-16

-

山东庞疃纸业肆意排放未处理废气2024-08-16