国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

环保行业深度报告:现金流“魔咒”下的垃圾焚烧行业

环保行业深度报告:现金流“魔咒”下的垃圾焚烧行业固废网讯:随着垃圾末端处置增量市场放缓,固废龙头企业抢占环卫入口,布局再生资源回收,建立起固废运营全产业链将成未来趋势。预计2020

固废网讯:随着垃圾末端处置增量市场放缓,固废龙头企业抢占环卫入口,布局再生资源回收,建立起固废运营全产业链将成未来趋势。预计2020年,全国垃圾焚烧运营市场规模将达到298亿元。行业集中度提升可期。以日本为鉴,随着未来环保趋严,尾气、飞灰、炉渣等环保标准提升后,将挤压低价中标项目的盈利空间,部分运营能力不足的企业可能转让其在手项目。目前,行业内主要参与者在中国的在手垃圾处理能力已经超过66万吨/日,和2020年70万吨/日的目标接近。随着未来几年已在手产能投运完毕,行业将逐渐进入市场集中度提升期。

上市公司在建和待建储备项目充足,保障业绩增长。上市公司平均约有近一倍的产能扩张空间。同时,垃圾焚烧为主业的上市公司盈利能力表现优异,平均毛利率为40.59%,净利率为23.46%。从收入端来看,盈利水平影响因素包括垃圾处理费、吨垃圾发电量、上网电价(项目是否进入新能源补贴目录)、产能利用率等;从成本端来看,影响因素包括公司的运营管理效率、是否自有装备、公司融资成本。

1.环保现金流“魔咒”下的垃圾焚烧行业投资机会

1.1垃圾收运为入口,固废龙头全产业链布局或成趋势

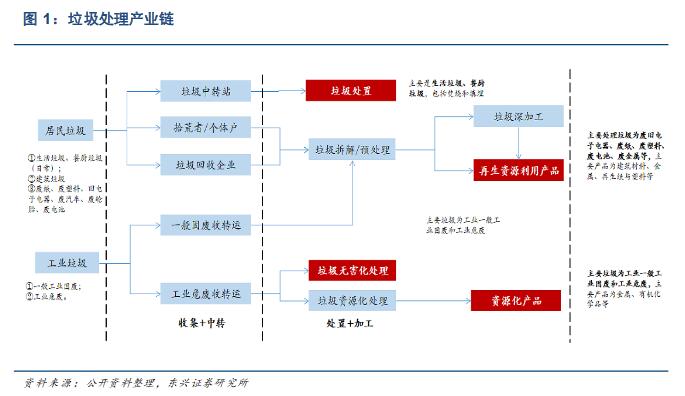

按垃圾的来源分类,我们每天产生的垃圾包括居民垃圾和工业垃圾,居民垃圾包括生活垃圾、餐厨垃圾、建筑垃圾等,工业垃圾包括一般工业固废和工业危废。对上述垃圾都需要进行收集、转运、处理乃至最终处置。

其中,具有综合利用价值的垃圾经过拆解、预处理后,深加工成再生资源利用产品;而一般垃圾处理方法主要有物理处理法(重力分选、磁力分选、电力分选、光电分选等),生物法(堆肥、厌氧消化等)、化学法(热解法、焚烧、电力辐射、溶剂浸出等)。其中,最终处置方法主要是填埋及焚烧。

随着垃圾末端处置市场增量放缓,龙头企业抢占环卫入口,布局再生资源回收,建立起固废运营全产业链成未来趋势。

一方面,我国的垃圾回收利用率提升将是大势所趋,布局前端垃圾收集清运的企业未来将直接掌握城市中的再生资源,因此对于垃圾焚烧企业来说,环卫服务行业是固废处理行业的关键入口。

另一方面,随着垃圾焚烧等末端处置增量市场趋于饱和,环卫市场空间广阔,增速快,龙头企业也期望通过业务链的延伸进入新蓝海市场,维持自身业绩稳健增长。

以龙马环卫承接的六枝特区环卫项目为例,以清扫保洁1.09元/月/平方米、收运95元/吨单价测算,环卫服务收入每年约8000万,按处置61元/吨,每吨垃圾发电300度测算,垃圾焚烧处置收入约4700万,服务环卫运营市场空间大于后端处置。

1.22020年垃圾焚烧运营市场将达298亿

城市生活垃圾量持续增长,垃圾焚烧占有率快速提升。我国城市垃圾清运量由2010年的1.58亿吨上升到2015年的1.91亿吨,年均复合增速3.9%,2017年起已达到2亿吨以上。

同时焚烧无害化处理逐渐得到推广,垃圾焚烧占生活垃圾无害化处理量的比例从2010年的19%增长到2015年的34%。

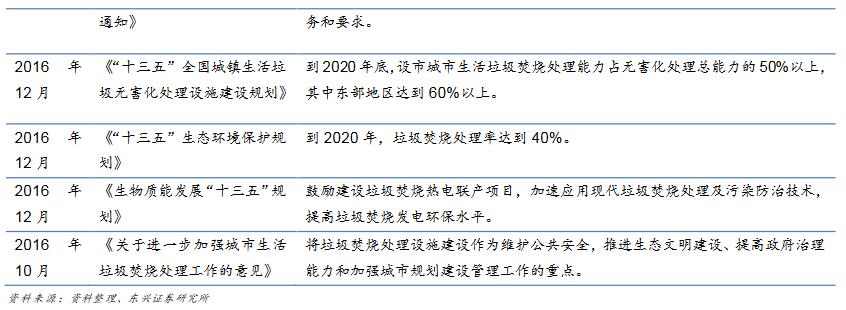

“十三五”规划指导下,垃圾焚烧处理能力将翻倍。

根据《“十三五”全国城镇生活垃圾无害化处理设施建设规划》,“十三五”期间全国城镇生活垃圾无害化处理设施建设总投资约1924亿元,生活垃圾焚烧比例将由2015年的28.6%提升至2020年的50%,日焚烧能力将由2015年的23万吨/日提升至2020年的70万吨/日,绝对数值有超过翻倍的增长。

预计“十三五”期间垃圾焚烧建设市场规模将达两千亿,2020年运营市场规模将达到298亿。

结合城镇化趋势和垃圾清运率提高,我们预计2020年全国垃圾清运量(城市+县城)2.8亿吨/年。

结合“十三五”规划中,全国垃圾无害化处理率95%、垃圾焚烧处理比例50%,预计2020年全国垃圾焚烧处理量为10702万吨,结合目前的垃圾处理单价(65元/吨)、垃圾焚烧发电量(280千瓦时/吨)、上网电价(0.65元/千瓦时),到2020年,全国垃圾焚烧运营市场规模将达到298亿元,

预计整个“十三五”期间市场规模在1015亿元左右。根据规划,“十三五”期间,全国需要建设46万吨/日的新项目。

按目前垃圾焚烧项目建设投资成本在40—50万元/(吨/日)。简单测算,“十三五”期间垃圾焚烧建设市场规模约2085亿元。

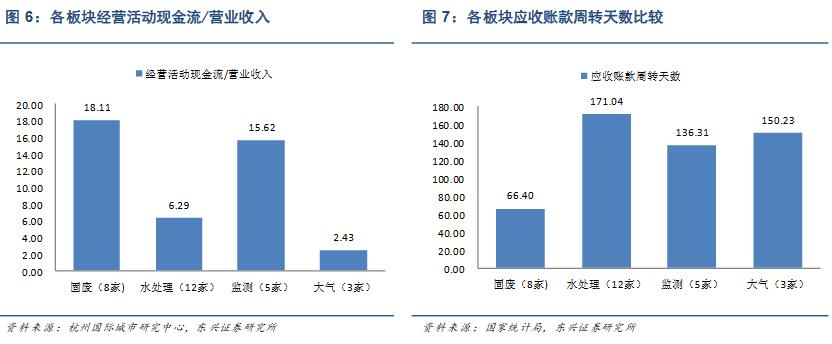

1.3固废行业现金流好、盈利能力优,投资价值显现

在今年偏紧的融资环境下,现金流成为制约环保公司业绩增长的关键要素。现金流较紧张的公司以及需要资金撬动增长以ppp模式为主的公司或难以实现之前几年的高增长。一方面是项目融资偏紧影响项目进度的收入确认,另一方面是资金成本的上升带来财务费用有所上升,使得净利润增速低于营收增速。

目前环保各细分板块中,固废板块现金流最优。固废企业包括垃圾焚烧、环卫、危废,回款都较快。

固废运营的回款快于工业企业烟气脱硫脱硝的第三方运营,落后于水务运营,但由于水处理企业收入来源主要来自于ppp模式的工程收入,回款在一年以上,大气烟气治理工程、监测装备回款也在半年以上,而大多固废企业收入主要来自于运营业务,因此固废企业的现金流表现要明显优于其他版块。

垃圾焚烧企业的收入来源包括四部分,垃圾处理费、基础电价、省补电价、国补电价。基础电价回款最快,按月结算支付,垃圾处理费的回款不同项目有所不用,一般按月或按季度支付,省补电价和国补电价回款周期相对较长,一般每季度或每半年结算一次。政府根据月度和季度考核得分情况按季度支付项目的服务费用,支付周期大约在1-3个月。

-

一出好戏丨合肥垃圾焚烧PPP项目发布磋商公告 补贴最高限价62.45元/吨2018-07-25

-

环保科普|一文读懂!二噁英是垃圾焚烧特定公害?这些知识你一定得知道2018-07-25

-

垃圾焚烧烟气净化处理半干法脱酸工艺浅析2018-07-25

-

前期投资大、回报周期长、贷款门槛高 垃圾发电遭遇融资瓶颈2018-07-25

-

绿色动力拟收购生活垃圾焚烧发电企业博海昕能(附公告)2018-07-25

-

浙江省建设厅厅长为啥检查垃圾车?浙江如何向垃圾“宣战”?答案来啦~2018-07-24

-

全文|《襄阳市城乡生活垃圾无害化处理全达标三年行动实施方案》2018-07-24

-

南京市人民政府关于实施生活垃圾分类的通告2018-07-22

-

垃圾焚烧电厂烟气干法脱酸工艺控制研究2018-07-22

-

八问一建议 看清垃圾焚烧厂信息公开和污染物排放2018-07-22

-

46城垃圾分类 70%采取或尝试市场化方式运作2018-07-22

-

环保产业投资额不断上升 生活垃圾处理行业前景可期2018-07-22

-

环境部拟重点整治垃圾焚烧行业 严重超标者或被取消优惠电补2018-07-21

-

多图|这些小而美垃圾焚烧发电厂 你知道几个?2018-07-21

-

思考:垃圾渗滤液处理如何突破困局2018-07-21