国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

碳中和大势所趋 资源化风劲泉涌

碳中和大势所趋 资源化风劲泉涌再生资源行业 资源回收利用 碳中和碳中和不仅意味着更清洁的能源,还意味着更高的能效。市场目前更多聚焦在清洁能源行业,而工业端节能降耗技术的价值尚未兑现

碳中和不仅意味着更清洁的能源,还意味着更高的能效。市场目前更多聚焦在清洁能源行业,而工业端节能降耗技术的价值尚未兑现。资源回收利用是降低生产碳排放的重要方法,并且符合生态环保政策发展方向,在“双碳政策”&环境保护双轮驱动下,资源化成长空间充足。且资源化业务市场需求确定、集中度低,同时行业商业模式清晰、市场化发展加速,预计未来有望培育多家大型资源再生头部企业。

摘要

碳中和政策持续推动,资源化是其中重要组成部分。我国碳排放中工业生产端占比约达28%,仅次于电力和热力部门,因此实现碳达峰碳中和的规划,工业生产节能降耗势在必行,而资源化则可以从三个方面促进碳减排:1)前端降低资源需求量,减少资源开采过程中的碳排放;2)中端生产过程中,资源化相比传统工艺碳减排明显;3)尾端缓解了环保处理过程中生产的碳排放。

资源化快速发展,市场提升空间充足。资源化不仅仅符合碳中和趋势,还受益于环保政策的持续严格,《“十四五”循环经济发展规划》明确进一步提升资源综合利用能力。资源化业务市场规模较大,我们以尾端销售产品测算,废金属(仅考虑铜铝铅)、废塑料、废橡胶和废纸市场空间分别为5150、3150、350、7150亿元。资源化产业链较长叠加此前粗放的发展模式导致行业集中度低,以废金属为例,龙头企业市占率仅2%-3%。我们认为随着行业市场化持续发展,有望强化龙头企业竞争优势,提升行业市场份额。

渠道和产品力共筑行业技术壁垒。资源化尾端产品消费属性较强,更高效的提炼分离技术、质量更佳的尾端产品带来的价值增量明显,有效提升资源化企业盈利水平。同时废旧资源往往具有分布不均匀、区域价格差别较大等特点,全球化/全国化采购体系建设有利于保障企业原料来源,同时规模化、体系化的采购体系有利于企业绑定上游优质客户,提升客户粘性。

我们认为再生资源行业具备减排属性同时市场空间广阔,有望受益碳中和趋势迎来发展机遇。从产业链来看,我们认为初级加工环节壁垒相对较低,竞争格局较为分散,而资源化企业的核心竞争力是上游渠道建设与下游深加工制造能力,因此一体化的再生资源企业有望加固渠道与技术壁垒,进而提升其盈利能力与市场份额。

正文碳中和持续推进,有利于资源化板块快速发展

碳中和不仅意味着更清洁的能源,还意味着更高的能效。市场目前更多聚焦在清洁能源行业,而工业端节能降耗技术的价值尚未兑现。资源回收利用是降低生产碳排放的重要方法,并且符合生态环保政策发展方向,我们认为在“双碳政策”&环境保护双轮驱动下,资源化成长空间充足。且资源化业务市场需求确定、集中度低,同时行业商业模式清晰、市场化发展加速,我们预计未来有望培育多家大型资源再生头部企业。

碳中和提升对更高效能耗诉求

需求侧节能减排是实现碳中和必不可少组成部分。碳中和意味着更清洁的能源(供给侧)和更高效的能耗(需求侧),当前我国单位GDP能耗、人均能耗依旧较高于发达国家水平,我们认为随着国家碳中和政策的持续推动,未来我国能源使用效率或将大幅提升,而节能减排是其中的必经之路。并且从国际能源署数据来看,我国碳排放中工业(此口径不含电力与热力部门)占比约达28%,是我国除电力热力外第二大温室气体排放源,因此实现碳减排、碳中和之路,工业节能减排也将是其中的重要组成部分。

图表:分行业碳排放占比

资料来源:IEA,中金公司研究部

工业碳排放来源多样,节能减排空间充足。我国工业体系较为完整,各个产业链碳排放来源不一,根据主要路径来分析,我们认为可以分成三类:

►高温工艺,比如说工业生产过程中高温环境所致的碳排放;

►生产排放,碳既是能量的来源,也是反应过程的一部分,例如高炉炼铁通过焦炭燃烧提供热量,并产生还原剂一氧化碳,将铁矿石还原得到铁同时产生大量二氧化碳;

►报废处理,比如说塑料等材料的废弃物中含有碳,若以焚烧的形式处置则会导致大量内部蕴含的碳排放到大气中。

根据Materials Economy的数据,工业碳排放中以上三种类型占据84%。未来工业生产碳排放减排空间充足,根据WRI预测,2050年通过优化工业生产、提升工业能效相比现有政策情景可减排3.62、3.72亿吨CO2e,分别贡献总减排量的20.7%和21.2%。

图表:工业碳排放路径分解

资料来源:Materials Economy,中金公司研究部

图表:工业减排效果分解(以2050年为例)

资料来源:世界资源研究所WRI,中金公司研究部

注:其他跨行业减排政策包括提升非化石能源发电占比、实施碳价机制、应用碳捕集与封存技术等,均会有效减少工业领域的排放。

资源化提升资源使用效率,从多方面推动碳减排。经济的持续发展带动资源需求的快速提升,在早期的工业生产中,由于不太重视废弃物的回收利用,因此导致废弃物随着资源的使用而线性增加。推动资源化回收利用则有助于改善资源使用的循环结构,提取废弃物中可用资源,减少对原材料开采需求,从而带动采矿等环节的碳排放;更重要的是,由于资源再生与原生资源在制造过程中的工艺有所差别,资源化进一步避免了一些高排放生产工艺大量的二氧化碳产生,如废钢+电炉的短流程相较铁矿石的长流程炼钢可减少66%的碳排放;此外,推动资源回收利用,也减少了将其作为一般固废进行焚烧或填埋,降低了尾端处置过程中的碳排放。因此,我们认为资源化的发展可以从“源头需求+工艺生产+尾端处置”等多方面减少碳排放。

图表:再生资源利用模式示意图

资料来源:落基山研究所,中金公司研究部

碳中和叠加循环经济,政策催化资源化迎来发展机遇

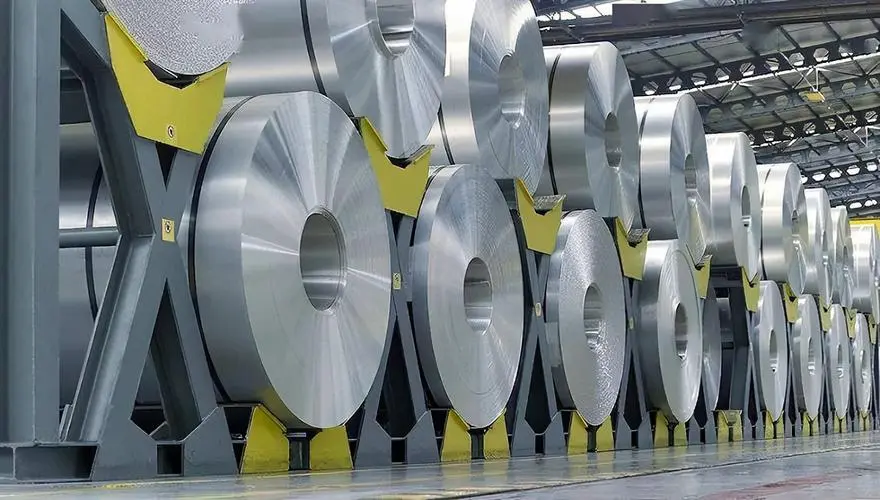

迈入存量经济时代,再生资源比例提升空间充足。过去我国处于增量经济阶段,经济快速发展、工业产值大幅增长带动我国对资源需求量快速提升,2019年,我国多种资源消耗高居世界首位,根据万得数据显示,我国钢铁产量、精炼铝需求、精炼铜的需求分别占全球需求比重为51.36%/55.82%/54.34%。资源从被开采到成为废弃物需要较长时间,而随我国逐步迈入存量经济,我们认为存量资源品可以满足未来低增长的资源品消耗。但和海外发达国家相比,我国资源再生依旧有很大的提升空间,2019年,我国再生铝、再生铜产量在铝、铜产量占比分别为19.65%/33.22%,显著低于美国的83%/60%。

环保政策趋严,有利于推动资源化快速发展。资源化业务不仅仅是符合碳中和大趋势,同时还能够有效减少环境污染,当前环保政策持续严格,进一步推动资源化行业快速发展。7月7日,国家发展改革委发布《“十四五”循环经济发展规划》(“以下简称规划”),明确指出资源循环利用已成为保障我国资源安全的重要途径,强调未来大力发展循环经济重要性。规划提出到2025年资源综合利用能力显著提升,资源循环性产业体系基本建立等主要目标,重点强调提升再生资源加工利用水平,实施废钢铁、废有色金属、废塑料、废旧动力电池等再生资源回收利用行业规范管理,提升行业规范化水平,促进资源向优势企业集聚等多项目标和举措。我们认为《规划》的出台将有助于促进危废资源化向市场主导、创新驱动转型,以实现高质量发展。

资源化市场空间充足,我们资源再生量稳步提升。近年我国再生资源回收行业规模也在逐步扩大,废钢铁、废有色金属、废塑料、废轮胎等主要品种再生资源回收总量日渐攀升,同时,随着“垃圾分类”、“固废法”等政策的持续推动,且未来 “互联网+回收”、 “两网衔接”等举措进一步促进了再生资源回收体系的完善。《“十四五”循环经济发展规划》中提出,到2025年中国资源循环利用产业产值将达5万亿元,我们认为在碳中和与循环产业发展的双重驱动下,资源化产业有望迎来重大发展机遇。

图表:我国主要再生资源类别回收利用情况

资料来源:商务部流通发展司,中金公司研究部

资源化业务商业模式较为确定,行业集中度较低

商业模式核心在于加工费,一体化路径强化渠道与技术壁垒。资源化业务的本质在于提炼废弃的资源再利用,对资源化企业来说,盈利主要在于资源化之后尾端产品的价值减去收料成本、加工成本以及各类费用等,实际上赚取的是加工费。我们认为中游分拣、破碎以及初级提纯的初步加工环节壁垒较低,竞争格局相对分散,价值量不高,而资源化业务的主要竞争壁垒在于渠道和技术优势,因此上下游延伸的一体化建设更有助于公司提升盈利能力、奠定龙头地位:

►渠道优势:我们认为更完善的采购体系与收料渠道的建设有助于稳定企业的原料来源,提升企业的产能利用率,进而奠定企业的行业话语权;

►技术优势:我们认为更佳的资源化提炼能力可增加产品附加值,有利于提升企业的盈利能力,同时提升公司在上下游的议价能力,进一步增强市场壁垒;

图表:资源化业务产业链示意图

资料来源:中金公司研究部

我国资源化市场成熟度正在逐步提升,当前市场主要以区域化、分散化的小企业为主,行业集中度较低,从产业链发展趋势来看,我们认为全国化布局、产业链一体化的头部企业发展优势明显:

►资金优势推动工艺迭代:头部企业资产实力雄厚有望保障提炼技术和能力的持续迭代和发展;

►产业链一体化打开企业盈利空间:资源化回收产业链较长,且各个环节相互协同效果强,产业链一体化布局有助于提升公司盈利能力;

►全国/全球化布局提升渠道来源:市场资源分布往往具有不平衡性,并且各地区政策和价格或各不相同,全国化/全球化布局的企业有望凭借更广的采购体系保障自己的生产稳定。

图表:重点板块情况一览

资料来源:万得资讯,卓创资讯,中国知网,中金公司研究部

首页 下一页 上一页 尾页-

中国实现碳中和承诺的挑战与机遇2021-08-04

-

中国工程院院士贺克斌:实现碳中和需付出艰苦努力2021-08-03

-

要统筹有序做好碳达峰碳中和工作2021-08-03

-

欧盟碳中和的发展之路2021-08-03

-

“碳中和”专题系列研究报告 | 中国碳中和重点行业分析(电力篇)2021-08-03

-

“碳中和”专题系列研究报告 | 中国碳中和重点行业分析(工业篇)2021-08-03

-

碳中和不是碳跃进2021-08-03

-

碳中和电力系统中 煤电还是“压舱石”吗?2021-08-02

-

“双碳”目标下的汽车业:加速拥抱“碳中和” 全产业链脱碳成关键2021-08-02

-

什么是碳中和背景下的CCUS?2021-08-02

-

周宏春:如何打好实现碳达峰、碳中和这场硬仗2021-08-02

-

科技部:正在制定碳中和技术发展路线图及科技行动方案2021-07-30

-

跨国铝业公司碳减排路径分析及对我国铝行业的启示2021-07-29

-

管清友:碳中和藏着一场资本大局2021-07-29

-

教育部《高等学校碳中和科技创新行动计划》2021-07-29