国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

危废行业深度报告:看似寻常最奇崛 成如容易却艰辛

危废行业深度报告:看似寻常最奇崛 成如容易却艰辛1、供需缺口依然存在,有效供给相对稀缺1.1、安全事故倒逼监管趋严,供需缺口依然存在事件催化:“清废行动 2019”、响水事件倒逼危

1、供需缺口依然存在,有效供给相对稀缺

1.1、安全事故倒逼监管趋严,供需缺口依然存在

事件催化:“清废行动 2019”、响水事件倒逼危废处置回归专业渠道。2019 年 4 月,环境部“清废行动 2019”正式启动,开展长江经济带 11 省(市)打击固废及 危废专项行动,要求 2020 年 4 月底前完成整改,倒逼固废及危废处置回归专业渠 道。同时响水爆炸引发相关省份化工行业整顿,环保核查趋严,正规生产和危废 处理成为主要趋势,倒逼危废处置回归专业渠道,增加危废处置量。

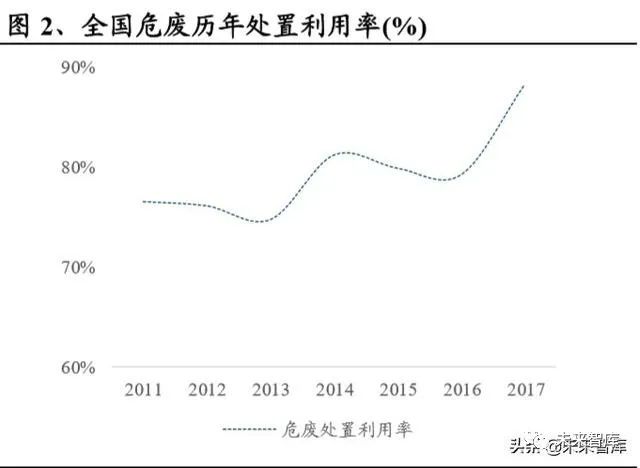

供需缺口大:2017 年全国危废处理缺口仍达 870.87 万吨。根据统计局数据,2017 年,全国危险废物产生量 7465.85 万吨,同比增长 33.61%;全国危险废物综合利 用量 4043.42 万吨,同比增长 43.20%;全国危险废物处置量 2551.56 万吨,同比 增长 58.90%;我国危险废物处理能力仍存在较大缺口,2017 年危险废物处置利用 率为 88.34%,剩余 870.87 万吨危险废物未得到有效处置而被贮存。

1.2、在运产能利用率低,有效供给依然是稀缺资源

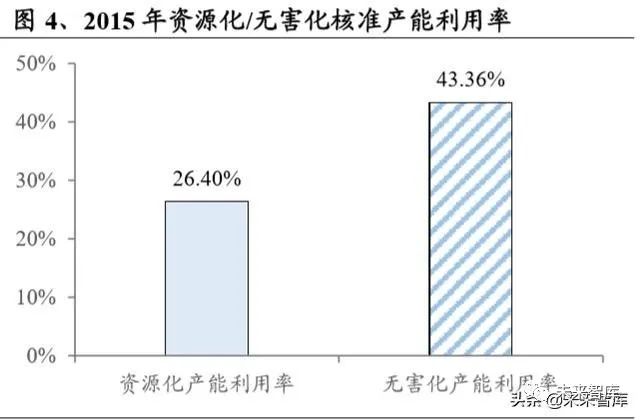

有效产能依然稀缺。根据披露的 2015 年产能情况来看,危废行业整体存在供需缺 口的同时,核准产能的实际利用率不足 40%,其中无害化产能利用率为 43.36%,高于资源化产能利用率 26.40%。我们认为,造成企业拥有危废经营牌照却没有实 际经营能力的可能原因有多重,包括:

产能在处理种类上的错配;

项目环评建设周期长,尚在建设中;

工艺技术不达标,需要通过技改才能释放产能。

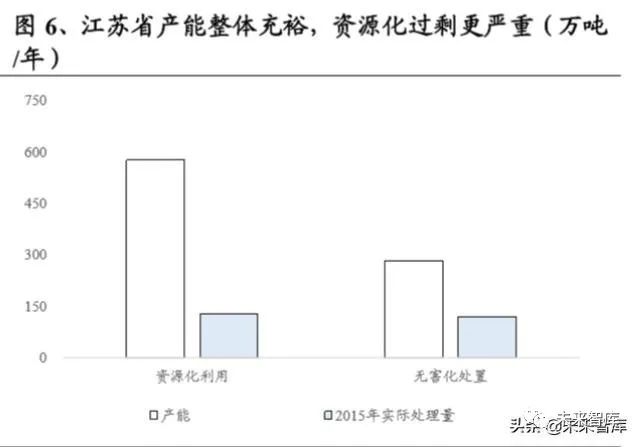

以江苏省为例,产能富余的同时,新项目依然在加速投产。根据公开最新数据, 2015 年,江苏省危废产生量为 255 万吨,其中处置量为 120 万吨,综合利用量为 128万吨。我们根据江苏省公布的2018年危险废物经营许可证情况表统计后发现, 无害化产能 285.54 万吨/年,资源化利用产能为 577.07 万吨/年,均远高于 2015 年实际处理量。同时,根据江苏省 2018 年 11 月发布的《加强危险废物污染防治 工作的意见》(后文简称意见),《意见》提出重点推动实施工程项目 58 个,预计 投资 98 亿元。其中,集中焚烧能力提升工程项目 37 个,新增能力 96.9 万吨/年;安全填埋能力优化工程项目 14 个,新增能力 32 万吨/年。

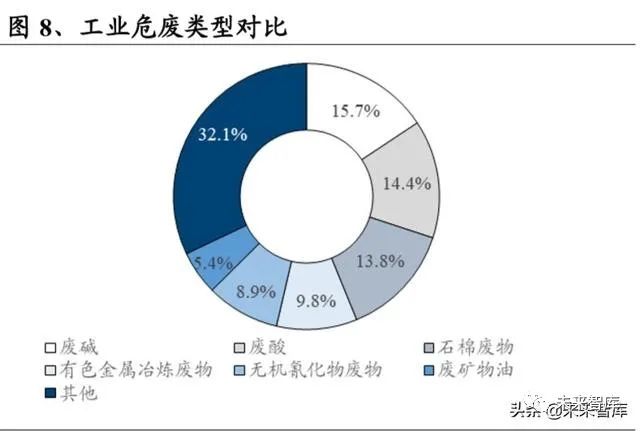

1.3、危废来源呈多元化,填埋是无害化处理核心能力

我们根据《中国环境统计年报(2015 年)》数据统计,危废合计产生量为 3976 万 吨,从行业角度看,化学原料及化学制品制造业占比 19.2%,占比最大,从类型 看,废碱占比达 15.7%,两种统计角度均可发现,危废来源呈多元化态势,不论 从行业角度还是危废类型角度看,主要产废来源均未超过 20%。

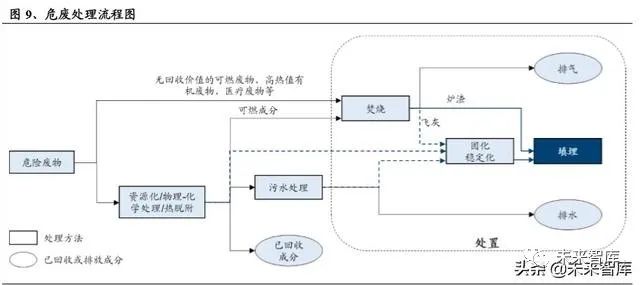

危废的处理方式主要以无害化处理和资源化处理为主。

资源化处理主要是将废物中的有价资源品重新富集提纯,盈利受到有价资源 品价格变化影响。

无害化处理是帮助企业处理其产生的废弃物,该废弃物中不含有价成分,主 要处理方式包括焚烧、填埋、物化(利用物理、化学方法将危险废物固定或 包封在密实的惰性固体基材中,使其达到稳定化)等。

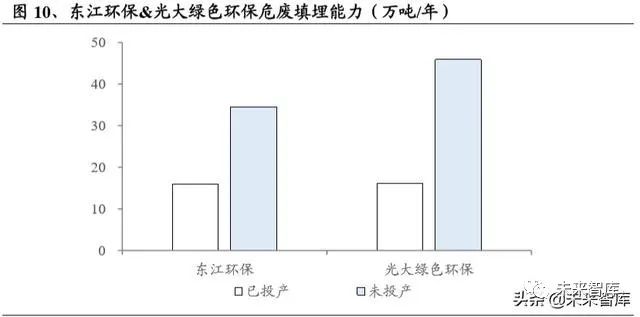

无论是资源化处理还是无害化处理,最终都将产生废物残渣需要进行填埋,我们 认为,填埋能力是危废处理的核心能力。

2、看似寻常最奇崛,成如容易却艰辛

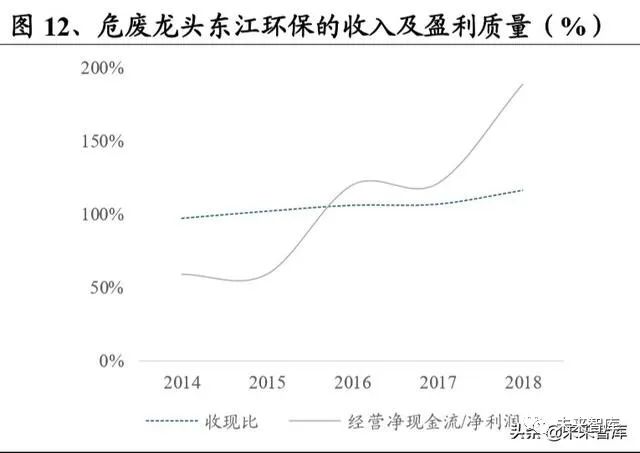

2.1、上市公司并购趋缓,行业沉淀后逐步回归理性

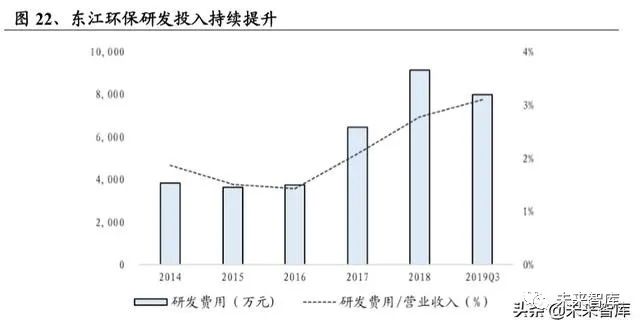

我们对比东江环保、高能环境、润邦股份看,危废板块近 3 年毛利率均值约为 36%, 其中危废无害化板块毛利率约为 47%(东江环保单独披露),同时,龙头东江环保 近 3 年收现比高于 100%、“经营现金流/净利润”高于 120%,危废项目现金流好, 盈利质量高。

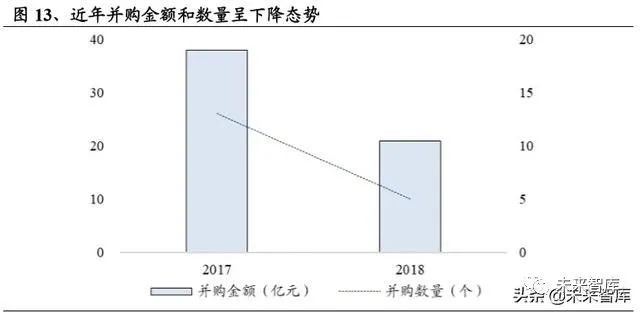

近几年危废行业吸引了大批资本进入,但是在经历过快速扩张之后,上市公司并 购趋缓,我们看到行业沉淀后逐步回归理性。根据我们统计,2017 年,上市公司 共进行了 13 起并购,涉及金额 38.06 亿元,2018 年并购次数降至 5 次,涉及金额 达 20.89 亿元。2019 年,上市公司重大收购项目主要为润邦股份、浙富控股和高 能环境的相关项目资产注入,涉及金额分别为 9.9 亿元、145.04 亿元和 4.67 亿元。

我们认为,危废项目看似效益好,但实际行业存在牌照稀缺、需处理危废种类多, 项目重资产投入、现金流压力大以及工艺技术难以标准化推广等多个痛点,对于 技术、管理等要求较高,后文我们将对行业壁垒进一步阐述。

2.2、壁垒 1:牌照资源稀缺,多种类处理能力才是硬核玩家

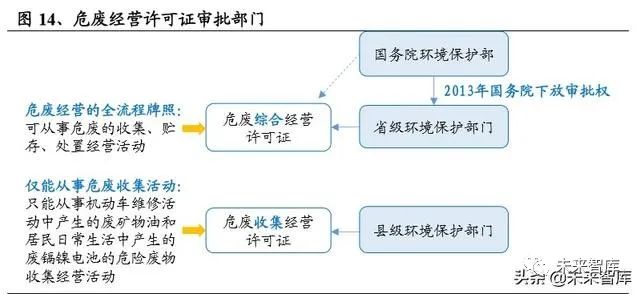

虽行政审批权已下放至省级环保部,但门槛并未降低,牌照仍是稀缺资源。危废 经营许可证审批流程较为复杂,从申请到落地一般需要 3-5 年时间,最快也需要 2-3 年。为加快审批进度,2013 年国务院将危废综合经营许可证的审批权下放至 省级环保部门。我们认为,危废资质的门槛并没有降低,在选址、技术、管理、 资金方面等都有门槛,因此带有政府监管型、特许垄断性质的危废牌照未来仍将是稀缺资源。同时,较为全面的危废资质则更难获取,拥有更全危废处理资质的 企业更具竞争力。

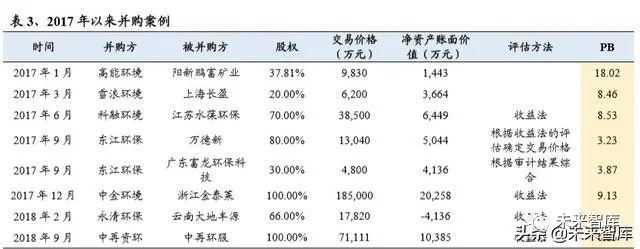

稀缺牌照资源导致高额溢价收购,抬高入行资金门槛。因危废牌照稀缺,并购外 延扩张成为环保公司拓展版图的主要途径。我们统计了 2017 年以来部分披露了净 资产账面价值的并购案例,发现经评估后的账面价值均存在较高溢价,仅东江环 保的两起并购案中 PB 较低,其他并购案例 PB 则均在 6 倍以上,因此高昂的牌照 费成为了入行的第一道门槛。

2.3、壁垒 2:行业呈现资金密集型特征,企业现金流管控要求高

危废行业为重资产模式,光大绿色环保、东江环保的“在建工程+固定资产+无形资 产/总资产”比例均在 40%以上,单体项目投资额通常较大(少则 1-2 亿,多可达 3-4 亿元),同时建设时间较长(通常需要 3-5 年)。因此对公司自身现金流周转要 求较高。

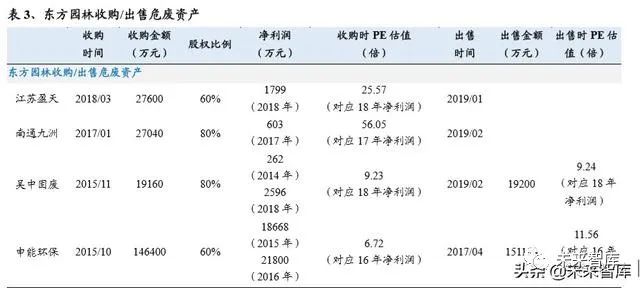

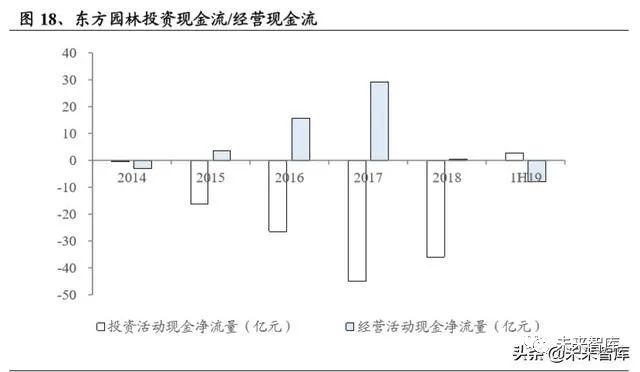

以东方园林为例,公司自 2015 年起通过并购+自建双轨进军危废行业,但公司自 2018 年以来现金流紧缺:内部,经营现金流自 2018 年起出现大幅下滑,而危废 项目大多仍处于在建状态;外部,金融去杠杆背景下公司发债遇冷,虽于 2018/08 引入战略投资者农银投资,欲继续拓展危废板块布局,但该笔资金仍难以缓解公 司现金流压力。因此 2019 年上半年,公司连续出售危废板块三个重要资产以缓解 现金流紧缺。

2.4、壁垒 3:来源多样化受经济周期影响大,工艺技术难以标准化推广

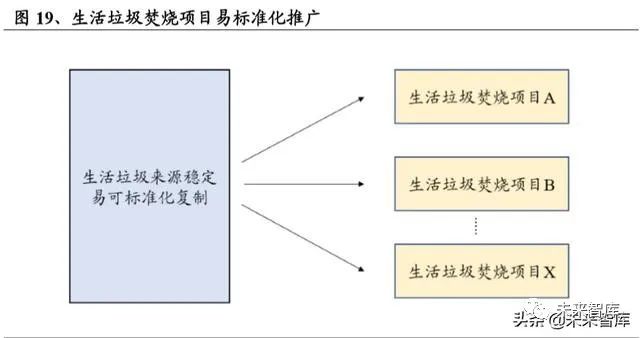

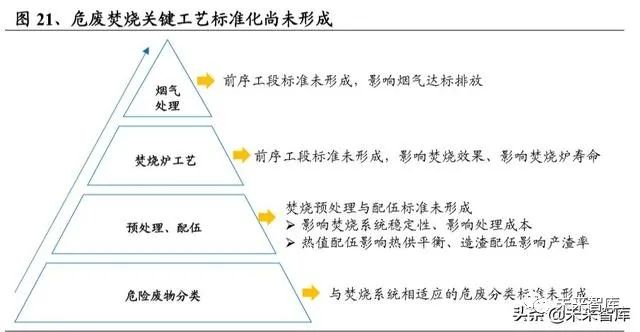

危废来源多样化受经济周期影响大,工艺技术难以标准化推广。与生活垃圾焚烧 项目对比,危废处理项目上游原料来源多元化,受经济周期影响大,每个项目所 在区域上游危废来源不同,同时每种危废都受上游企业自身经济周期影响,因此 接收来料的含量、浓度都存在波动,单个项目的管控要求高,项目标准化复制推 广难度大。危废行业结合了化学、物理、生物等学科的技术,具有复合性强的特 点,行业技术门槛高。比如在危废焚烧领域,焚烧炉工艺和烟气处理的工艺标准 化尚未形成,可能造成处理设施不能达标达产。

3、相关标的介绍

重点推荐已形成稳定产能的相关公司,如东江环保、高能环境、润邦股份、瀚蓝 环境,建议关注转型标的浙富控股。

3.1、东江环保:全国布局精准卡位,危废处置资质超 180 万吨/年

商誉及减值计提影响利润增速,现金流表现出色

1)根据业绩快报,2019 年公司营业收入 34.61 亿元,同比增长 5.40%;归母净利 润 4.21 亿元,同比增长 3.29%;基于谨慎性原则,公司在报告期计提相应的商誉 减值,并且按预期信用损失率计提应收款项损失准备。公司在三季度计提信用损 失 0.74 亿(根据公告,主要是全额计提了清远东江的转让应收款减值)。不考虑 信用损失计提,公司 19Q3 利润总额 1.85 亿,同比增长 40.15%,盈利能力显著提 升,我们认为主要是新增产能释放业绩所致。

2)现金方面,前三季度经营性现金流净额 8.81 亿,基本与 18 年全年(8.98 亿) 持平。公司收现比 109.83%,经营现金流/净利润为 229.12%,现金流表现出色。

公司危废处置资质超 180 万吨/年,在手项目充足

1)整体产能方面,公司危废处置资质超 180 万吨/年,截至 2019H1,公司核心区 域危废处置运营产能(获得资质)约 145.77 万吨/年,在建筹建产能约 72.4 万吨/ 年,订单储备充足。从公司危废产能分区域看,广东区域,运营产能 100 万吨/ 年、在建筹建产能 60 万吨/年;长三角区域,运营产能 24.47 万吨/年;华北区域, 运营产能 21.3 万吨/年,在建筹建产能 12.4 万吨/年。

2)项目建设方面,2019H1,公司获得危废运营资质合计 35.5 万吨/年,其中焚烧 填埋资质合计 14.3 万吨,包括南通东江 2 万吨/年焚烧项目、兴业东江 7.15 万吨/ 年综合利用及处理项目、韶关东江 8.95 万吨/年综合利用及处理项目、潍坊东江 17.4 万吨/年项目。

3)在建项目方面,截至 2019H1,公司正在申请危废许可证资质 8.9 万吨/年,在 建项目产能 13.5 万吨/年,筹建项目约 61 万吨/年。

3.2、高能环境:聚焦环境修复与大固废板块,在手订单充足保障业绩 高质量增长

聚焦环境修复与大固废板块,19 年业绩维持高增长。公司主要从事环境修复和固 废处理处置两大业务领域,形成了以环境修复、危废处理处置、生活垃圾处理、 一般工业固废处理为核心业务板块,兼顾工业废水处理、污泥处置等其他领域协 同发展的综合型环保服务平台。公司近几年业绩同比增速均维持在 20%以上,1 月 10 日,公司发布 2019 年业绩预告,预计归母净利润为 4 亿-4.3 亿,同比增长 23%-32%;扣非归母净利润 3.8 亿-4.1 亿,同比增长 26%-36%。

在手订单充足,现金流大幅改善。公司三季度在手订单供给 125.82 亿元,已履行 38.39 亿元,尚可履行 87.43 亿元。三季度新增订单 24.26 亿元,工程承包类 18.34 亿元,投资运营类 5.92 亿元。其中环境修复类 7.41 亿元,生活垃圾处置 8.61 亿 元,危废处理 3.62 亿元,一般工业固废 3.34 亿元。现金流方面,公司三季度收现 比108.48%,同比增长13.39pct, “经营现金流/净利润”为98.91%,同比增长 49.15pct, 现金流大幅改善。

拟收购2家再生资源回收子公司剩余股权,运营资产再下一城

1)公司拟通过增发及支付现金方式收购 2 家子公司阳新鹏富 40%股权和靖远宏达 49.02%股权,实现 100%控股。本次交易标的资产对价 4.67 亿元,其中股份对价 3.97 亿元(10.01 元/股,0.40 亿股),现金对价 0.7 亿元(通过配套募集不超过 1.7 亿元支付)。两公司 20-22 年业绩承诺均为 0.6 亿元,0.7 亿元,0.8 亿元,对应 2020 年 PE 估值为 8.75 倍。

2)阳新鹏富可处理 4 大类危废并实现对铜、金、银、钯等金属的高效富集,核准 经营规模 9.915 万吨/年。靖远宏达可处理 3 大类危废并具备富集、回收铅、铜、 金、银、铋、锑等多种有色金属的能力,核准规模为 17.5 万吨/年。

3)2019 年半年报,公司工程类业务毛利润 3.61 亿亿元,占比 73.82%;运营服务 类毛利润 1.28 亿元,占比 26.18%。此次收购若顺利实施,公司运营资产将再下一 城。

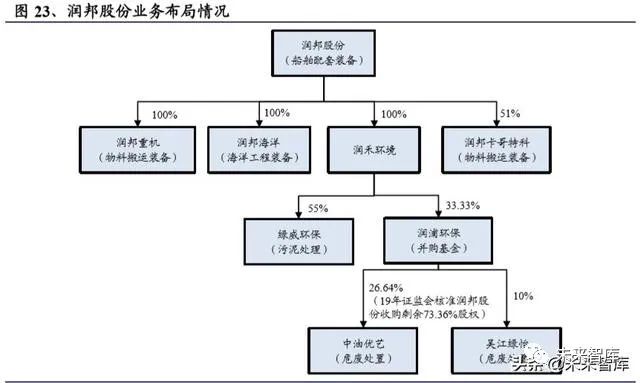

3.3、润邦股份:危废蓝图展开,发力新增长点

立足物料搬运及海洋工程装备,大力拓展危废运营新增长点。

1)公司传统主业是物料搬运(起重)及海洋工程装备,大力拓展危废运营板块, 实控人为吴建先生,控制润邦股份股权比例为 43.71%。

2)公司大力拓展危废运营板块,2017 年,设立润浦环保并购基金,以 2.29 亿元 现金收购中油优艺 21.16%股权,布局危废领域;2018 年通过润浦环保控制中油优 艺股权达到 26.64%;19 年 2 月,公司公告拟收购中油优艺剩余 73.36%股权,20 年 3 月该资产已完成过户交割。

公司危废板块:10 倍估值收购中油优艺,迅速掌握危废运营能力 23 万吨/年。

1)公司发行股份收购中油优艺 73.36%股权,作价 9.90 亿元,整体作价 13.5 亿元, 增发 2.66 亿股,增发价 3.72 元/股;加上润浦环保控制的中油优艺 26.64%股权, 公司将实现对中油优艺100%股权的控制。中油优艺2018年扣非业绩5837万元(对 应估值 23 倍),2019-2021 年业绩承诺为 1.3/1.6/1.9 亿元(对应估值 10/8/7 倍)。

2)中油优艺具备 26 大类的危废处理能力,截至 2019 年底,拥有危废处理运营能 力 23.08 万吨/年(其中焚烧 14 万吨/年、综合处置 6 万吨/年、医废 3.08 万吨/年);在建项目新增危废处理能力 9.86 万吨/年(其中焚烧 2.5 万吨/年、综合处置 7 万吨 /年、医废 0.36 万吨/年)。

3)中油优艺危废运营产能快速提升:2018 年危废运营产能(含医废)达到 15.70 万吨/年,同比增长 310%,现有在建项目投运后,危废运营产能将达到 32.94 万 吨/年,将较 2018 年增长 110%。在建项目中,抚顺中油项目(焚烧 2.5 万吨/年、 综合处置 1.5 万吨/年)、中油优艺母公司(综合处置 5.5 万吨/年)、淮安中油(医 废处置 0.36 万吨/年)预计 2020 年投产。

3.4、瀚蓝环境:低估值与确定性增长,创新激励模式激发新活力

创新激励模式激发新活力,募资项目优质稳步增厚股东利益。瀚蓝环境主要布局 四大板块业务,2018年四大板块固废、燃气、供水、水务收入占比 36%/35%/19%/5%。2019 年业绩快报公告,报告期实现营业收入 61.82 亿元,同比+27.50%;归母净 利润 8.96 亿元,同比+2.56%;扣非归母净利润 8.70 亿元,同比+20.71%(均为重 述后)。公司 2019 年 4 月公告,拟对管理层虚拟股权激励,创新激励模式为公司 发展激发新的活力。公司融资方面优势显著,募资项目优质增厚股东利益。

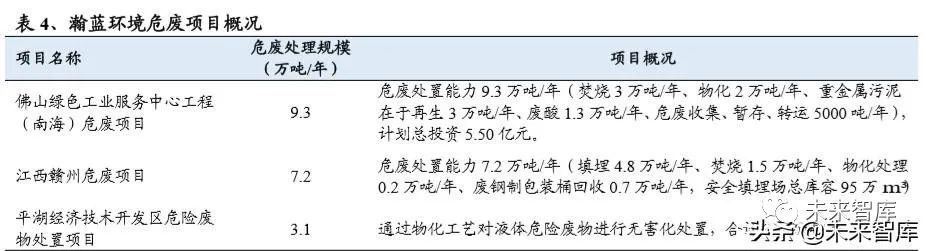

固废产能释放带来确定性增长,长期看好产业链拓展带来新的增长极。短期来看, 固废项目产能释放带来确定性增长:1)垃圾焚烧:在不考虑承接盛运环保项目 (4300 吨/日)的情况下,2018-2021 年垃圾焚烧产能 CAGR 24%。我们预计,2021 年末相比 2018 年末产能接近翻倍,在建项目投产后预计贡献权益净利润约 2.80 亿元;2)危废:佛山危废项目投产在即(9.3 万吨/年),当地危废供需缺口大, 预计投运后产能利用率可观;3)其他固废:在建其他固废项目全部投产后预计贡 献权益净利润约 6800 万元。从长期发展战略来看,南海产业园树立“瀚蓝模式” 标杆,看好产业链拓展带来新的增长极。

经营稳定且有增长,三大板块提供优质现金流。公司应收账款周转情况优于同行 (2015-2018 年应收账款周转天数平均 26 天,较同行低 33~58 天),年度经营现 金流基本可以覆盖当期投资支出。我们认为,主要是燃气、供水及污水三大业务 板块提供优质现金流(收入占比合计超过 50%)。三大板块经营稳健:1)燃气业 务:佛山市是全国最大的陶瓷生产基地,年产值超 1000 亿元,并拥有铝型材、家 电、家具等区域产业集群,建议关注佛山煤改气带来需求增长;2)供水业务:经 营效率稳中有升,静待新厂投产;3)污水处理:量价齐升带动毛利率提升,关注 项目提价执行进程。

3.5、浙富控股:“多翼一体”模式转型危废行业,产能释放带动业绩跨 越式增长

拟收购危废处置资产,业绩有望跨越式增长。公司是清洁能源制造领域领先企业, 业务涉及水电、核电设备制造,其中公司是“华龙一号”控制棒驱动机构的唯一供 应商,技术及综合实力凸显。2019 年 3 月 26 日,公司公布重大资产重组预案, 拟以发行33.91 亿股(3.81元/股,)、可转换债券及支付现金等方式作价145.04亿, 收购申联环保集团 100%股权(作价 129.2 亿,19-22 年对赌业绩 7.33 亿,11.78 亿,14.77 亿和 16.96 亿)及申能环保 40%股权(作价 15.84 亿,19-22 年对赌业 绩 4 亿,4.3 亿,4.5 亿,4.34 亿)。本次交易完成后,公司将直接持有申联环保集 团 100%股权、直接持有申能环保 40%股权并通过申联环保集团间接持有申能环 保 60%股权。

“多翼一体”模式打造产业链闭环,产能释放带动业绩跨越式增长。申联环保集团 致力于打造“多翼(多品类、跨区域的综合危废处理能力)一体(综合性再生资源 回收利用能力)”模式,实现“收集-贮存-无害化处理-资源深加工”全产业链布局。根据重组报告,集团旗下泰兴申联(77 万吨/年)、兰溪自立(32 万吨/年)等项目 如 2020 年顺利投产,整体产能 51.019 万吨/年提升到 177.830 万吨/年。集团处理 能力也将从固态无机危废处置领域进入到有机危废处置、液态危废处置领域,危 废处置类型从 11 大类扩展到 27 大类。

-

福建确诊新型肺炎病例144例 投入近13亿元资金防治2024-08-19

-

福建省财政厅:各级财政累计投入近13亿元用于疫情防控2024-08-19

-

中慈联发布疫情防控社会捐助统计,截至昨晚捐款逾百亿元2024-08-19

-

曹德旺捐款1亿元抗击肺炎疫情,个人累积捐款超110亿2024-08-19

-

保险业协会会长:保险业为疫情防控一线提供风险保额超千亿元2024-08-19

-

马蜂窝:已为消费者即时退款垫资逾5亿元2024-08-19

-

财政部:各级财政累计投入273亿元用于疫情防控2024-08-19

-

抗击疫情 汽车行业捐款捐物超过6亿元2024-08-19

-

曹德旺捐赠1亿元支持湖北省、福建省抗击新型冠状病毒疫情2024-08-19

-

浙江红十字系统接收捐赠款物超2亿元 支援疫情防控工作2024-08-19

-

去哪儿网CEO陈刚:整个旅游业现金流吃紧,已垫资10亿元2024-08-19

-

牧原集团:捐赠2亿元抗击新型冠状病毒肺炎疫情2024-08-19

-

牧原集团捐赠2亿元驰援疫情防控,已累计捐赠口罩100万个2024-08-19

-

武汉市红十字会已累计收到社会捐款超3.9亿元2024-08-19

-

牧原股份及实控人合计捐赠2亿元,驰援肺炎疫情防控2024-08-19