国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

环保行业深度报告:大空间、低渗透率 环卫巨头正孕育

环保行业深度报告:大空间、低渗透率 环卫巨头正孕育固废网讯:1 市场化推动环卫服务行业爆发环卫产业链位于固废处理处置的中间环节,前端是环卫装备制造,后端是固废的最终处理处置。环卫行

固废网讯:1 市场化推动环卫服务行业爆发

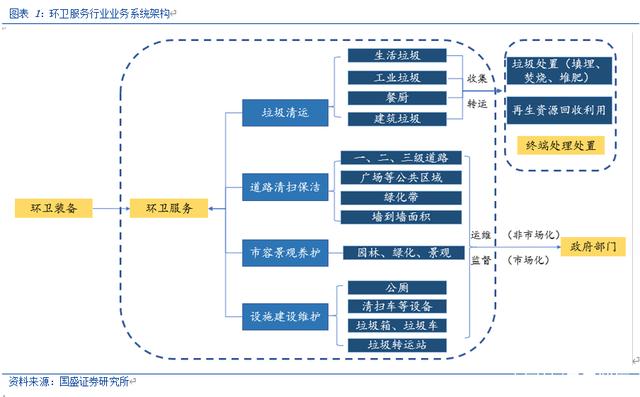

环卫产业链位于固废处理处置的中间环节,前端是环卫装备制造,后端是固废的最终处理处置。环卫行业的工作内容包括垃圾清运、道路清扫和保洁、市容景观养护、设施建设维护。

近年来,环卫行业爆发式增长,主要是市场化驱动:2013 年国务院发布的《国务院办公厅关于政府向社会力量购买服务的指导意见》,明确要求在公共服务领域更多利用社会力量,加大政府购买服务力度;为何要市场化?传统政府管理环卫,既当运动员又当裁判员,多头管理弊端多多,环卫市场化管干分离,效率大升:

1) 实现管干分离,专业的事情由专业环卫公司做,环卫项目质量及效率提升;

2) “甩包袱”诉求,政府不再需要负责拨款进行投资,减轻财政压力。

2015年兴起的PPP促进环卫市场加速释放:采用政府购买服务做市场化不温不火的多年后,2015 年 PPP 模式兴起,体制内订单开始转移,市场开始放量,PPP 模式使环卫碎片化的项目变成了打包的、区域的、长期的大项目,促进了环卫行业的火爆。

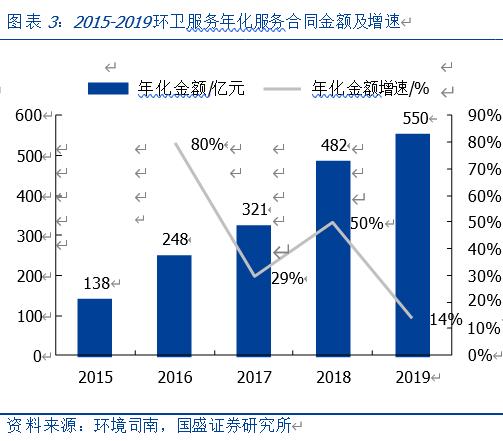

订单规模不断扩大,行业高成长。根据环卫司南数据,2016-2018 年,环卫市场化订单分别为 861/1459/2278 亿元, 2016-2019 年环卫服务订 单年 化金额 分别为248/321/482/550 亿元,增速分别为 80%/29%/50%/14%,环卫市场化及 PPP 模式推动下订单高增长,2019 年增速较为平缓,我们认为主要原因一是 2018 年以来PPP 的清库规范,PPP 入库时间变长、纯政府付费项目受到限制,PPP 项目的紧缩,也给本受益于 PPP 而发展的环卫行业带来了额外的压制;二是较前两年的爆发态势今年自然趋缓, 预计 2019 环卫市场新签订单已接近 3000 亿,基数已经不小。

2020年一季度招标进度暂受影响,作业量增加一倍以上。根据环境司南对环卫项目招标信息的监测数据显示,受疫情影响,2020 年一季度年化服务金额 94 亿元,去年同期126 亿元。但新冠肺炎疫情期间我国城市环卫行业在岗率超过 90%,各城市普遍增加了清扫保洁和消毒杀菌作业频次和范围,作业量较平时至少增加一倍以上,作业量增加望带动收入增长。我们认为疫情只是短期影响一季度招标进度,未来随着环卫市场化率继续快速提升,城镇化水平继续提高、机械化率及人均垃圾产量带动下传统环卫服务需求将保持上升趋势,且环卫一体化、垃圾分类促进新兴环卫空间释放,环卫订单规模仍将蓬勃扩张。

2 环卫服务行业仍有较大空间

未来几年,环卫服务运营仍有较大空间。环卫服务属于公共服务事业,收入来源为政府财政预算,具有刚性支出的属性,受宏观经济调控因素影响较小,且业务具有持续性及稳定性的特点。市场化率继续提升将推动行业订单快速放量,另外随着城镇化率、在机械化率进一步提升传统环卫服务需求将保持上升趋势,环卫一体化及垃圾分类催生的新兴环卫空间也积极释放。我们预计 2024 年环卫传统空间(道路清扫+垃圾清运+公厕管养)将达到 2078 亿元,新增空间(绿化养护+垃圾分类)有望达到 1307 亿元,合计市场空间在 3385 亿元,整体空间广阔。我们认为环卫市场将主要来自以下几个方面的力量推动:

2.1 市场化率继续提升,推动环卫订单释放

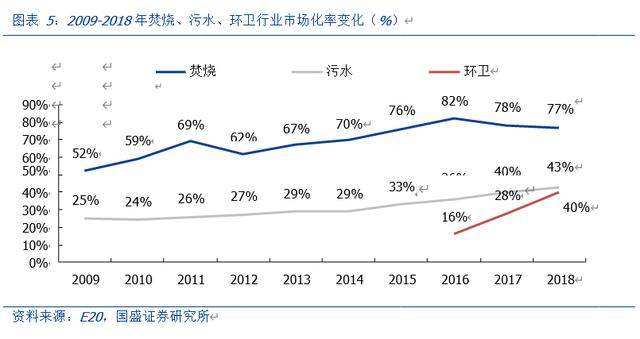

市场化率继续提升,推动环卫订单释放。环卫近几年的订单的爆发主要源于环卫市场化率提升非常快,三年之内已经从 16%到 40%,但目前相比焚烧的 77%仍处于较低水平,且据 waste business journal 数据,2019 年美国环卫市场化率达 81%,与环卫产业较为成熟的美国市场相比差距较大。市场化中政府职能由投管运营转变为监督审批,减轻财政压力,且管干分离引入竞争机制,提高环卫作业效率与质量,于政府于社会都大有裨益。我们认为未来环卫市场化改革将继续深化,PPP 盘整后购买服务、特许经营等模式续上,市场化率进一步快速提升,推动环卫市场订单放量。

2.2 城镇化率、机械化率提高促进传统环卫空间释放

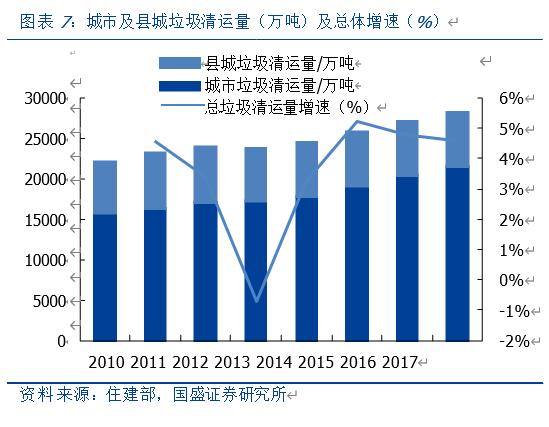

1)城镇化率推动环卫需求释放。近10 年我国城镇化率几乎以每年保持1%的增速提升。截至 2018 年年底,我国城镇化率为 59.5%,相比发达国家 80%以上的城镇化仍有较大差距,大都市圈尚未形成,城镇化推进的过程中环卫清扫需求持续释放。另外城镇化伴随着物质生活水平提高,人均垃圾日产量增长,2017 年中国城镇人均垃圾清运量为 0.95 千克/天,距离美国的 2 千克/天仍有较大差距,我们预计城市及县城垃圾清运量未来仍以 4%-5%的增速持续攀升,随之带来环卫清运需求增长。

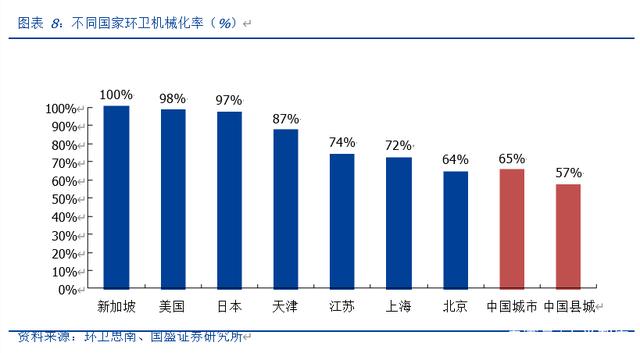

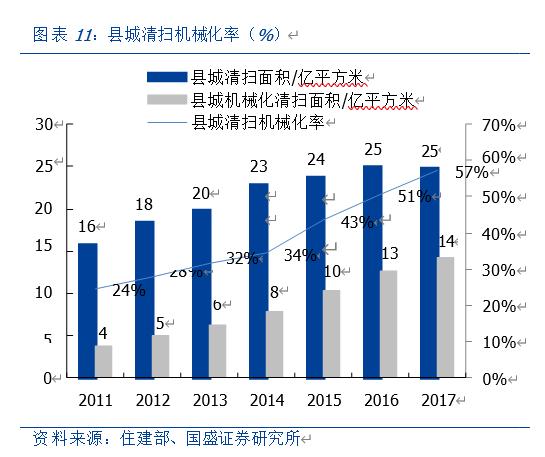

2)机械化率提升推动清扫面积上升。我国机械化清扫率距离发达国家仍有差距,新加坡、美国、日本机械化清扫率接近 100%,2017 年底我国城市/县城机械化分别为65%/57%,差距明显。

美国环卫工人几乎“一人一车”,国内差距较大。美国生活垃圾的清扫与收集机械化率接近 100%,由居民先行实施垃圾分类处理,环卫工人直接驾驶垃圾车收集社区住户附近垃圾桶内的废弃物,然后将市政废物运往垃圾转运中心或者最终处理设施。2002 年,美国环卫市场化后,固废行业从业人数为 28 万人,清扫、清运工人 17.2万人。2003 年美国环卫清运车 13.6 万辆、清扫车 1.2 万辆,其他环卫车 3.1 万辆,共计 17.9 万辆,人均 0.96 辆,考虑到管理和后勤人员,美国环卫市场化后,环卫工人几乎“一人一辆环卫车”。2018 年中国环卫专用车辆设备总数 25.2 万辆,2011 年我国城镇环卫仍业人员超 405 万人,与美国情况差距较大。

预计清扫机械化率未来3年仍高速提升。目前城市主干道道路清扫实现基本机械化,水面保洁板块进入快速增长期。截至 2017 年底,我国城市清扫面积 84 亿平方米,其中机械化清扫面积55 亿平方米,机械化率65%;同期县城清扫面积25 亿平方米,机械化清扫面积 14 亿平方米,机械化率 57%。随着老龄化以及清扫意愿的下降, 机械化替代人力清扫有望持续。

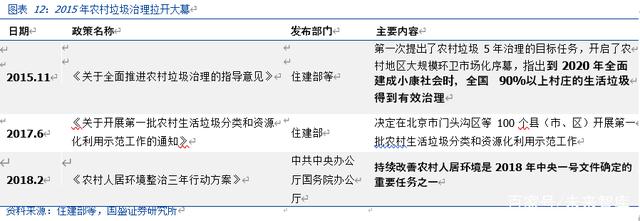

乡镇环卫传统市场有望发力:规划到 2020 年,全国 90%以上村庄生活垃圾得到治理。2015 年 11 月,住房城乡建设部等部门曾出台《关于全面推进农村垃圾治理的指导意见》:第一次提出了农村垃圾 5 年治理的目标任务,指出到 2020 年全面建成小康社会时,全国 90%以上村庄的生活垃圾得到有效治理。

2018年1号文件再次定调农村环卫。2018 年中央“一号文件”提出:实施农村人居环境整治三年行动计划,以农村垃圾治理等为主攻方向,随后印发《农村人居环境整治三年行动方案》,旨在加快推进农村人居环境整治。国家行动方案出台后,地方政府快速推动。目前,已有河南、河北、甘肃、吉林、湖南、青海、海南等省份发布省级政府《农村人居环境整治三年行动实施方案》,响应力度空前。

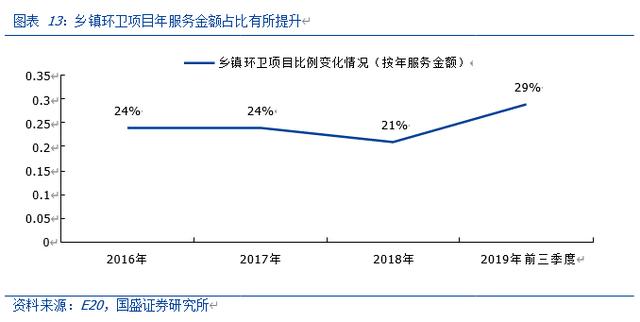

得益于国家对农村人居环境问题的高度重视,农村垃圾治理市场快速发展,2019 年前三季度乡镇环卫项目金额比例已有 2018 年的 21%提升至 29%,未来随着环卫订单下沉至乡镇,乡镇环卫望继续发力。在农村环卫公司业务一般是生活垃圾前端清扫保洁及收集服务,属于比较传统的环卫服务范畴。

预计2024年中国传统环卫服务运营市场空间超2000亿/年。环卫项目主要包括 3 方面:清扫保洁服务、垃圾清理服务、公厕运营管理。从各单项费用估计来看,目前,我国一、二线平均清扫价格在 10 元/(平方〃年)左右,垃圾清运价格在 70-75 元/吨,而公厕的年运营费用在 13 万/座左右。县级市的清扫价格在 5 元/(平方〃年)左右,垃圾清运价格在 30 元/吨,而公厕的年运营费用在 5 万/座左右。

根据中国城乡建设统计年鉴 2015-2017 年数据对道路清扫保洁服务、垃圾清理服务、公厕运营管理服务进行市场空间估算。在城市化进程的大背景下,假设 2020 年前城市、县城清扫保洁面积增速在 8%、9%;城市、县城垃圾清运增速在 3%;公厕每年增加 0.1 万座。据此估算的 2024 年中国环卫市场空间在 2078 亿元,其中道路清扫占主要部分, 占据 79%。

2.3 环卫一体化、垃圾分类带来行业新增空间

环卫一体化带来“环卫+”新增空间。如今大量环卫项目已经不再是简单的清扫保洁和垃圾收运,+园林绿化,+市政服务,+固废处理,甚至+物业清洁等,服务内容越来越多,合同单价标的越来越大,小环卫走向大环卫,向区域以及产业链的上下游进行多维度的整合,打包成一体化项目。环卫一体化可分为横向一体化及纵向一体化, 在横向一体化项目多包涵景观亮化、路灯维护、绿化养护等新项目。环卫业务扩张到城市管家式一体化服务,这使得环卫产业成为更高端的市场,也带来了新的增长空间。

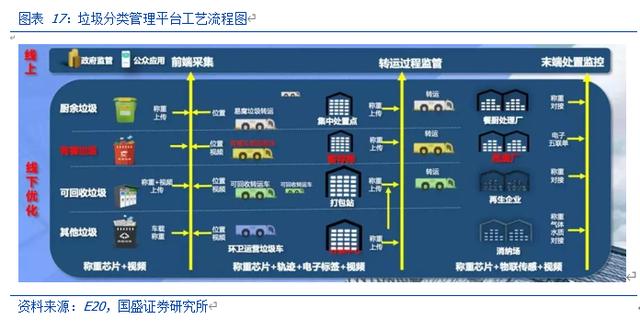

垃圾分类增添业务品种。2019 年以来垃圾分类全面开局,新增垃圾分类投放、收集、转运需求,作为垃圾转运最前端的环卫企业,增加了新的垃圾分类宣传、垃圾分类回收、巡检、硬件设施配臵和维护等业务品种,垃圾分类引领环卫装备及服务升级,未来三年内我国垃圾分类的主要市场将来自城镇垃圾分类市场化运营。

-

福建确诊新型肺炎病例144例 投入近13亿元资金防治2024-08-19

-

慈溪农商行全力做好疫情防控和金融服务工作2024-08-19

-

东北师范大学开设疫情心理服务平台,公众可免费咨询2024-08-19

-

福建省财政厅:各级财政累计投入近13亿元用于疫情防控2024-08-19

-

充分运用大数据支撑服务疫情研判监测2024-08-19

-

我省开通疫情心理支持热线和网络服务2024-08-19

-

中慈联发布疫情防控社会捐助统计,截至昨晚捐款逾百亿元2024-08-19

-

东莞展能医务社工明日启动线上疫情心理支援服务2024-08-19

-

疫情当前,城阳这家公司这样做:保障全市35家医疗机构医疗织物的清洗消毒服务2024-08-19

-

湖南法院暂时关闭诉讼服务中心和涉诉信访接待:可网上办理2024-08-19

-

曹德旺捐款1亿元抗击肺炎疫情,个人累积捐款超110亿2024-08-19

-

民政部:殡葬服务机构做好疫情防控2024-08-19

-

保险业协会会长:保险业为疫情防控一线提供风险保额超千亿元2024-08-19

-

“如果不能置身事外,就让我们选择坚守”——疫情下的城市服务者2024-08-19

-

【坚决打赢疫情防控阻击战】东盛世家社区红烛志愿服务队: 愿以微光映大爱2024-08-19