国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

凯迪生态负债超300亿濒临退市!巨额融资流向成谜

凯迪生态负债超300亿濒临退市!巨额融资流向成谜固废网讯:作为生物质发电的龙头企业,凯迪生态2011年营收26.87亿元,净利润8.25亿元,利润率高达30.78%。2018年中,

固废网讯:作为生物质发电的龙头企业,凯迪生态2011年营收26.87亿元,净利润8.25亿元,利润率高达30.78%。2018年中,凯迪生态突然爆发债务危机,近400亿债务压顶,公司被证监会立案调查,股票暂停上市交易,资产、股权、资金应债权人要求被司法轮候冻结,走到了退市的边缘。

凯迪生态发生了什么?2015年,其一举以68.5亿元对价收购了大股东阳光凯迪旗下154家公司股权,创下近年A股并购企业数量之最。然而,收购的生物质发电厂中74家是在建、未建状态,后期需要大量的资金、人力等资源投入。尽管凯迪生态为此不断举债,匪夷所思的是,电厂建设专项募集资金屡屡被挪作他用,运营电厂的资产也被抵押殆尽,凯迪生态还通过保理、产业基金等各种渠道大量借贷高息资金,与此同时,新电厂的兴建速度却远远低于预期,已运营电厂曾因原料问题停产,最终爆发债务危机,堕入资不抵债的深渊。

巨额融资流向成迷的背后,究竟是“大跃进”收购带来的扩张失速,还是以并购为名募资的掏空大戏?

大学老师出身的陈义龙,在创业26年后的花甲之年,被证监会处以终身禁入资本市场的惩罚,其创办的企业也深陷债务危机难以自拔。

2019年11月3日,凯迪生态(000939)公告收到证监会的事先告知书,因为涉及信披违规、隐瞒关联交易、虚增利润等原因,公司现任董事长陈义龙被处以终身禁入证券市场和罚款90万元的处罚,财务总监唐秀丽、前董事长李林芝等22位现任、前任董高监均被处以警告和3-30万元不等的罚款。2019年11月6日,陈义龙辞去凯迪生态董事长等所有职务,距离其2018年8月8日第三次当选董事长仅15个月。

一年半之前的2018年5月7日晚间,凯迪生态发布两则重要公告,一是“11凯迪MTN1”中期票据无法按时兑付本息,二是因公司涉嫌信披违规,被证监会立案调查。平地惊雷,显示凯迪生态资金链断裂。继而,其无法按期归还募集资金、年报无法按时披露、大股东股权被司法冻结、公司银行账户被冻结等负面公告连续发布,监管层问询函、关注函纷至沓来。陷入债务危机的凯迪生态,董高监几乎全部辞职。

一家大干快上要占据国内生物质发电龙头地位的上市公司,为何以如此迅疾的速度垮塌?

01序章:依靠大股东资产注入,凯迪生态十年两次转型

凯迪生态,原称武汉凯迪电力股份有限公司,1993年2月由北京中联动力化学公司(简称“北京中联动力”)、武汉水利电力大学、武汉东湖新技术创业中心、武汉水利电力大学凯迪科技开发公司以定向募集方式设立,属于国资控股企业,注册资本3060万元,主营业务包括燃煤电厂烟气脱硫、污水综合处理、城镇生活垃圾发电等,营收中约80%来自电力行业。

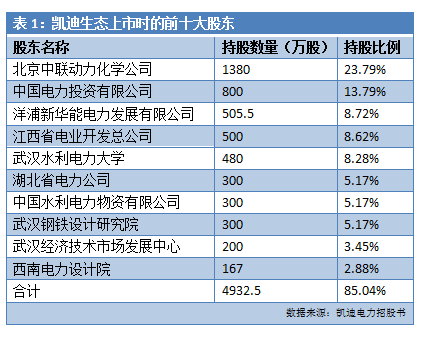

1999年7月,凯迪电力在深交所上市,是电力系统第一家上市的科技环保股。上市时,凯迪生态股权分布较为分散,前十大股东合计持股85.04%,第一大股东仅持股23.79%(表1)。

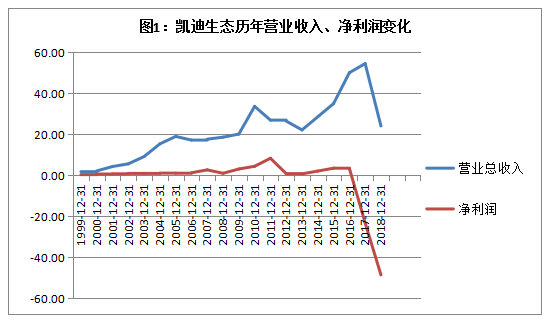

纵观凯迪生态业务发展脉络,其上市以来的20年可以清晰地划分为三个阶段:第一阶段是1999年上市至2004年为脱硫为王的轻资产时代;第二阶段是2005-2008年收购煤矿过渡阶段;第三阶段是2009-2017年生物质发电快速扩张的重资产时代。凯迪生态的营收变化也直观反映了它的三段式发展轨迹(图1)。

向第二、三阶段切换的十年里,凯迪生态通过收购实现了两次业务转型,收购的资产均来自其大股东——阳光凯迪新能源集团有限公司(简称“阳光凯迪”)。

阳光凯迪成立于2002年12月31日,时称武汉市环泰投资有限公司(简称“武汉环泰”),由武汉环科投资有限公司(简称“武汉环科”)等股东共同出资2.6亿元成立,武汉环科持股60%。2004年6月,国资委批准第一大股东北京中联动力将其所持凯迪生态全部2898万股股份转让给武汉环泰。转让完成后,武汉环泰合计持有凯迪生态3767.4万股,持股比例13.398%,成为上市公司第一大股东,凯迪生态也由国资控股变更为民营资本控股。2005年,武汉环泰更名武汉凯迪控股投资有限公司,2011年再度更名阳光凯迪新能源集团有限公司。

第一次收购:注入煤矿资产,保障过渡期营收平稳

凯迪生态1999年上市后,作为火电厂烟气脱硫工程领域的领军企业,营业收入持续增长,由上市初的1.72亿元增至2004年的15.29亿元,净利润由0.27亿元增至1.01亿元。然而好景不长,2005年后,由于脱硫行业标准和法规缺乏、门槛较低,大批中小企业进入,市场参与者增至50多家,凯迪生态脱硫业务市场份额和营收规模受到挤压,其筹划向绿色能源综合型环保公司转型。收购煤矿资产,成为第一步安排。

2007年1月,凯迪生态以1.376亿元的对价,受让中盈长江国际信用担保有限公司(简称“中盈长江”)持有的郑州煤炭工业(集团)杨河煤业有限公司(简称“杨河煤业”)20.77%的股权;2007年3月,又以7.09亿元的对价,收购阳光凯迪持有的杨河煤业39.23%股权。收购完成后,凯迪生态持有杨河煤业股权比例上升至60%。从凯迪生态收购价看,杨河煤业估值14.11亿元。

杨河煤业,由郑州煤炭工业(集团)有限公司、阳光凯迪、中盈长江共同出资5亿元于2005年12月29日注册成立,三家分别持股40%、30%、30%。2006年12月,中盈长江将所持剩余9.23%股权转让给阳光凯迪,阳光凯迪持股比例上升至39.23%。截至2006年12月31日,杨河煤业审计后净资产为6.37亿元。

这场收购中,阳光凯迪承诺,杨河煤业2007-2009年实现审计净利润1.68亿元、1.89亿元、1.84亿元,不足部分其将以现金方式补偿上市公司。最终,这三年杨河煤业净利润分别为1.68亿元、2.05亿元、1.86亿元,实现了盈利承诺。

同时,阳光凯迪还承诺在获得证监会对本交易核准文件后3日内,将2006年度从杨河煤业所获分红4354.53万元转交予凯迪生态,延迟按每日万分之三承担逾期付款违约金。2008年7月24日,阳光凯迪将分红款4354.53万元以及罚息141.09万元,合计4495.62万元转交予凯迪生态。

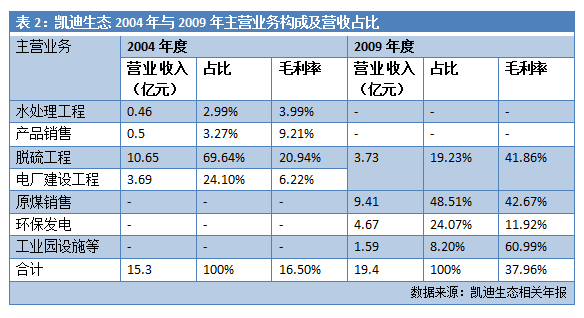

2009年,凯迪生态又收购了禹州市佳定煤业50%股权等煤矿资产。2008、2009年,凯迪生态原煤销售收入分别为9.64亿元、9.41亿元,分别占当年总营收的51.97%、46.91%,原煤销售替代脱硫成为新的营收支柱(表2)。

2018年债务危机爆发后,凯迪生态变卖非核心资产瘦身自救,将杨河煤业60%股权以9亿元的对价出售给长沙红森林一号私募股权基金企业(有限合伙),与2007年8.47亿元的收购总价相差无几。

第二次收购:接纳生物质电厂,转型重资产模式

2009年,是凯迪生态全面转型的又一重要节点。其通过收购阳光凯迪的生物质电厂,进军绿色清洁能源产业,初步形成了以煤矿开发、采选、清洁发电和建筑材料为主体的煤电汽灰渣产业链,由电厂总承包、脱硫、污水处理等技术输出的轻资产发展模式,转型自建电厂的重资产模式。

凯迪生态的转型战略实施分三步:第一步,阳光凯迪先行孵化生物质能源产业技术和商业模式,即秸秆不添加煤和油直燃发电;第二步,阳光凯迪先试先行,进行生物质能电厂的投资、建设和营运;第三步,凯迪生态批量收购阳光凯迪孵化、运作成熟后的生物质发电厂,利用上市公司融资平台将该产业做大做强。

阳光凯迪从2008年开始投建生物质发电厂。2008年6月,其投资的第一家生物质电厂——安徽宁国凯迪绿色能源开发有限公司生物质发电机组(12MW×2)并网发电。截至2009年11月20日,阳光凯迪已设立了111个项目公司,全面投建、运营生物质电厂。

虽然早前资本市场对生物质发电技术保持观望,但2008年开始,这一行业迎来第一轮发展高峰,多家电力公司采取跑马圈地的方式抢占电厂点位,2008-2011年,全国生物质直燃电厂装机规模复合年均增长率超过10%。

阳光凯迪孵化一批电厂,凯迪生态则收购一批。2009年11月,凯迪生态发布定增预案,拟发行1.5亿股份,募资不超过18亿元,以收购阳光凯迪持有的7家生物质发电厂100%股权。收购完成后,凯迪生态将成为国内生物质发电领域唯一的上市公司。2010年6月18日,凯迪生态公告定增发行未获证监会发审委通过,定增融资希望落空。

此时,恰逢国内早期投产的生物质电厂受到补贴周期长、原料不足、管理成本高等因素的影响,出现盈利低于预期的现象,行业进入降温反思时期,投资热情快速冷却。而阳光凯迪布局百家生物质电厂的计划也面临融资困难的局面。在这一关键期,当时由赖小民掌控的华融出现了。

02引资:华融系注资20亿元,阳光凯迪快速扩张

华融与凯迪生态的渊源颇深。2009年,华融系的华融金融租赁股份有限公司(简称“华融租赁”)与华融国际信托有限责任公司(简称“华融信托”)分别与凯迪生态签署了一系列融资租赁协议、资产收益权转让及回购合同,凯迪生态从华融系融资9亿元。

其中,2009年12月28日,凯迪生态与华融租赁就旗下河南蓝光电厂环保发电有限公司发电设备签订融资租赁协议,约定凯迪生态以售后回租方式将该批账面价值为11.47亿元的机器设备转让给华融租赁,转让价格为8亿元,回租期限60个月,月利率为0.48%(年利率5.76%),第二年利率变更为6.22%,每季度结算一次租金,共分20期结算。租期满后付清租金等款项后,上述租赁物由凯迪电力按名义货价1元回购。除了利息,华融租赁收取服务费1200万元。

2009年12月15日,凯迪生态又与华融信托签订《特定房地产收益权转让及回购合同》,约定由华融信托设立专项信托计划,受让凯迪生态持有的凯迪大厦房产的收益权,收购价格为1亿元;两年内,凯迪生态有义务以本金加上投资溢价回购这一房产收益权,溢价率为同期人民银行一到三年贷款基准利率和2.6%之和,以2009年末的利率来计算为8%。

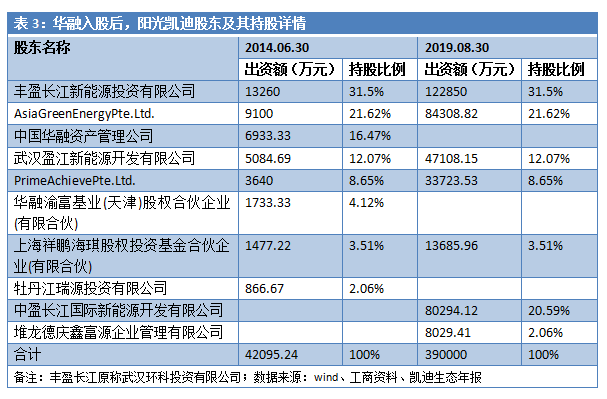

2011年,赖小民到阳光凯迪实地走访,表示希望充分发挥华融打“组合拳”的综合服务优势,为阳光凯迪的快速发展提供优质服务。果然,这一年12月29日,华融通过系下中国华融资产管理公司(简称“华融资产”)和华融渝富基业(天津)股权合伙企业(有限合伙,简称“华融渝富”)战略投资阳光凯迪的20亿元资金到账,其中,华融资本投资16亿元,华融渝富投资4亿元,投资期5年,华融系获得阳光凯迪近21%的股权(表3)。陈义龙称华融系同时获得对阳光凯迪一切重大事项的一票否决权。其股东地位和话语权可见一斑。

有了资金支持的阳光凯迪开始加速扩张,生物质电厂的孵化规模增至百家。

重资产模式普遍有个特点,前期资金投入高,回报周期比较长,对企业的资金周转能力考验巨大。随着电厂规模快速扩大,阳光凯迪的资产负债率也随之上升,由2009年底的58.92%上升至2012年中的78.91%。此时,阳光凯迪最大规模的资产剥离计划正在筹划中。

03重组:集团电厂全数剥离给上市公司

由于凯迪生态与大股东阳光凯迪几乎协同发展,阳光凯迪更像凯迪生态主业的孵化器,同业竞争与关联交易问题突出。以2013年为例,凯迪生态与大股东及其附属企业间发生的与日常经营相关的关联交易金额达4.13亿元,资产出售、收购发生的关联交易金额7.03亿元,年末关联债权债务往来款余额8.09亿元。这些关联交易均涉及生物质电厂的相关业务。

早在2009年11月20日,第一次向凯迪生态转让9家生物质电厂资产时,阳光凯迪已作出承诺:为避免潜在的同业竞争,除了102个项目之外,不再新增生物质直燃式电厂,并在适当的时机,通过资本运作的方式将102个项目公司转让给凯迪生态。

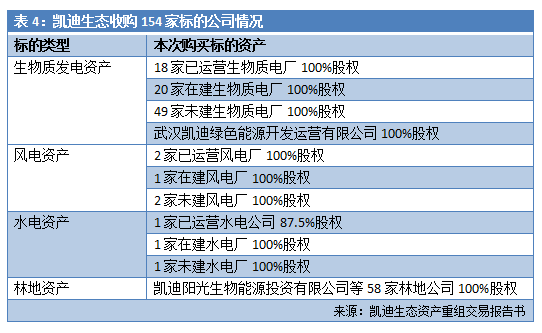

2014年7月,凯迪生态停牌,启动一次性收购阳光凯迪等关联方154家标的公司的重大资产重组(表4)。2015年4月8日,该收购计划获证监会并购重组委审核通过。

按照重组方案,凯迪生态通过发行股份及支付现金方式,购买阳光凯迪、中盈长江及华融资产、华融渝富、百瑞普提金等15名交易对方持有的154家标的企业资产,交易对价68.5亿元。154家标的企业资产,包括95家电厂、1家运营公司、58家林地公司。

首页 下一页 上一页 尾页-

上海实业环境附属拟于上海市新建每日3800吨垃圾处理项目 总投资30.41亿元2019-11-27

-

上海环境拟投资7.61亿元建设奉贤区再生能源综合利用中心项目2019-11-27

-

上海环境:拟7.6亿元投资奉贤区垃圾焚烧处理项目2019-11-27

-

粤丰环保拟3.4亿元收购中山垃圾焚烧发电厂的特许经营权2019-11-27

-

维尔利及部分子公司拟与浙商银行开展不超1.5亿元资产池业务2019-11-26

-

总投资7.5亿元!四川省安岳县城镇生活污水处理厂PPP项目公开招标2019-11-26

-

总投资7.2亿元!安徽省怀远县农村污水治理PPP项目资格预审2019-11-26

-

诚邦股份签订3.19亿元污水治理提标改造PPP项目施工合同2019-11-26

-

汇鸿集团拟15.6亿元参与成立江苏省环保集团2019-11-24

-

旺能环境逾14亿元可转债发行计划搁浅2019-11-24

-

首创股份拟1.66亿元参与设立淮南首创水务有限责任公司2019-11-24

-

首创股份、葛洲坝联合体中标67亿元中山市未达标水体综合整治工程EPC+O项目2019-11-23

-

联动国有资本打响生态环境“保卫战” 汇鸿集团拟15.6亿元参设江苏省环保集团2019-11-23

-

6.4亿元长江经济带贵阳经济技术开发区流域治理PPP项目招标2019-11-22

-

近5亿元!湖南省浏阳市污水处理厂网一体PPP项目(新建)招标2019-11-22