国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

两年毁掉350亿 神雾背后隐藏着什么?起底神雾财务造假术

两年毁掉350亿 神雾背后隐藏着什么?起底神雾财务造假术大气网讯:收购具有甲级资质的江苏省冶金设计院,曾是神雾环保实控人吴道洪相当得意的一笔投资,他说过,“即使有人出资二三十亿元收

大气网讯:收购具有甲级资质的江苏省冶金设计院,曾是神雾环保实控人吴道洪相当得意的一笔投资,他说过,“即使有人出资二三十亿元收购我们的设计院,我也不会卖。”

这项优质资产不仅为环保行业带来更具效率的燃烧技术,也为神雾环保带来了飞速增长的业绩,近日有媒体报道,江苏省冶金设计院将破产重组。

如果连核心资产都要破产,神雾环保可能真的不行了。

截至9月30日,神雾环保总市值仅余20.6亿元,较其2017年3月高峰时缩水了95%,短短两年时间350亿市值灰飞烟灭。

01神雾双雄

不比如今的惨淡境地,吴道洪最初是带着科学家的光环,选择了“下海”。

在中国石油大学攻读博士后期间,吴道洪以自己的七项专利技术为依托,创办了北京神雾喷嘴技术有限公司,向冶金、化工、陶瓷等高能耗企业出售烧嘴、燃烧器等节能产品,为企业节省能耗、降低运营成本。

随着技术升级,吴道洪逐渐把当初的神雾喷嘴公司发展成包含9家子公司的神雾集团,旗下神雾环保、神雾节能分别在2014年和2016年借壳上市。

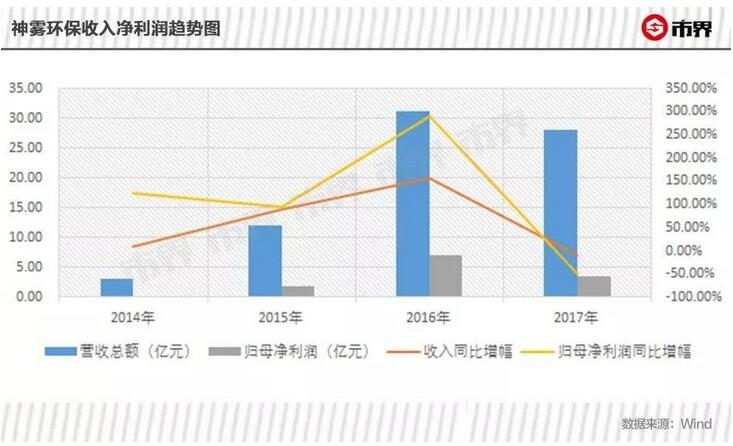

上市3年,神雾环保的收入从3.01亿元增长至31.25亿元,翻了10倍,归母净利润更是从0.3亿元增长至7.06亿元,翻了23倍不止,成为集团内收入贡献最多,增长潜力最大的顶梁柱。

另一边的兄弟公司神雾节能,业绩表现也十分出色,两者的市值巅峰分别达到379亿元和300亿元,并称为环保行业的“神雾双雄”。

但业绩飞速增长的背后,是神雾环保的诸多隐患,根本上源于其特有的“工业类PPP”模式。

上市后的神雾环保,主要是为全球煤化工、石油化工等客户(以下称业主公司)提供节能环保的综合方案。比如针对以煤炭为原料生产电石、天然气、石油等产品的企业,神雾环保的工作就是为其设计成套的生产设备,提高能源利用效率,减少能耗。

这类项目的成本通常从几亿元到上百亿元不等。面对巨额投入,神雾环保通常先以小比例的投资与业主公司及其他资本方共同成立一家项目公司,再由项目公司作为发包方、神雾环保作为工程总承包方承接项目。

吴道洪曾表示,“为打消业主顾虑,我们只能被动选择技术与资金同步参加,通过联合方式尽快建成示范项目。”

理想状态下,在项目推进过程中,国资、产业基金及其他资本方会被逐渐吸纳到项目中来,神雾环保的股份也将得到逐渐稀释。

等到项目完成并投产后,各投资方就可以按照约定期限,从每年节省的经济效益中获取收益分成。

这种业务模式存在两个明显的问题。

首先是资金。面对大额项目,业主公司和神雾环保只要预期能借到钱,就会先展开大规模投入,后期资金往往是边建边到位,一旦遇到宏观政策收紧或业主公司经营情况不佳,融资将出现难以估量的难度。

此外,就神雾环保自身而言,当前期项目收益不足以覆盖新项目投入时,资金状况也很容易出现问题。

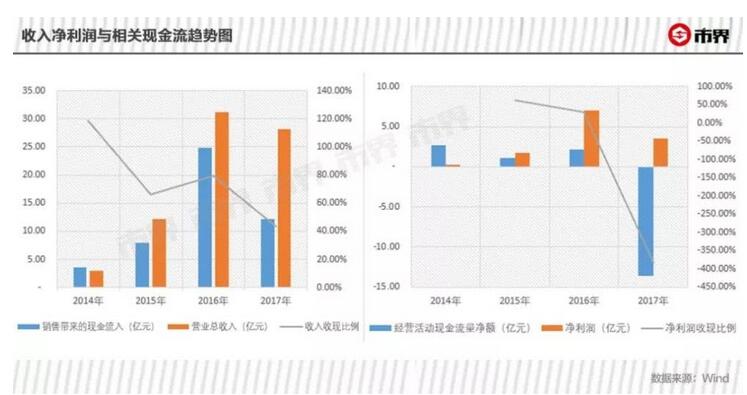

结合利润表与现金流量表来看,2014年--2017年,神雾环保营业收入与销售带来的现金流入的比例、净利润与经营活动产生的现金净流入的比例均呈现明显的下滑。在收入小幅减少的2017年,现金流更是受到了巨大冲击,投入大于收益导致经营活动现金净流量为-13.58亿元。

从资产负债情况来看,不断增加的项目投入需求,导致其带息债务和应付账款不断提高,资产负债率从2014年的37.18%增长至2019年上半年的92.58%,财务风险越来越大。

其次是关联交易。现行模式下,神雾环保以资金和技术同时入股项目公司后,再从项目公司承接项目,就相当于是从自己参股的公司手里拿项目,应视为关联交易。

而关联交易往往是监管方希望上市公司能够尽量减少的,原因在于关联方更可能协助上市公司进行业绩美化,同时也存在更多资金占用的隐患。

借壳上市的神雾环保,绕过了IPO的严格审查,却没有意识到,自己正带着巨大风险进入资本市场。

02雷声阵阵

2017年5月24日,有媒体认为神雾环保和神雾节能在高比例关联交易的业务模式下,存在业绩造假嫌疑,次日,神雾环保股价下跌9.98%,并收到了问询函。

这是神雾环保的第一个雷,却似乎并不是引起神雾环保股价巨幅下降的那颗雷。

在接下来十天的停牌期间,神雾环保对问询函进行了长篇的回复,并在投资者接待活动中,努力向市场传达信心,之后,神雾环保的股价呈现出小幅上升的趋势。

然而,2017年7月10日,神雾环保股价骤然下降10%,翌日,公司2017年半年度大增57%--65%的业绩预告,也没能止住股价的下跌。

面对一泻千里的股价,神雾环保坐不住了,在2017年7月17日公告停牌,理由是资本市场中惯用的“重组大法”。

接下来长达半年的资产重组,并未产生任何实质的进展,最终以停牌期限已到为由,终止了计划。

然而这期间发生了两个重要事项,一是2017年底全国的金融去杠杆,导致神雾环保自身融资能力和多个业主公司的融资能力都受到不同程度的影响,大额应收账款收不回来,几个项目由于资金缺口陆续陷入停滞;二是公司最大的乌海项目收到业主公司的工艺整改方案,接近11亿元的施工设备款项已经支出,但相关收入却迟迟无法确认。

复牌前一天,吴道洪仍尝试以投资者说明会的形式提振市场信心,但对于溃逃的资本而言显然已经无济于事,开盘后便是连续三日的跌停。

曾经的资金隐患就此爆发。项目停滞导致现金未能按期流入,股权质押出现逾期违约,股份被接连冻结拍卖,员工薪资无法支付,证券代表及董监高等核心领导层接连递交辞呈。

这一切都发生在短短一年内。

集团层面,吴道洪曾在2018年5月的投资者关系活动中表示,当前神雾集团债务总体约130多亿元,其中股权质押借款70多亿元,两个上市公司为主体的银行信用贷款40多亿元,还有上市公司和非上市公司的租赁业务10多亿元。

在巨大的资金黑洞面前,神雾集团又怎么可能不把手伸向上市公司呢。

2019年2月,吴道洪挑选了一个适宜搬迁的吉日,把神雾环保的办公地点从北京市朝阳区将台路搬到了昌平区气象科技园,办公楼层从三层减为了两层。很多人都已经离开,但危机才刚刚开始。

在3月份的自查中,神雾环保公告称,公司存在未履行审批程序向神雾集团及华福工程(神雾环保子公司)提供对外担保的情况,担保金额合计9.8亿元,占公司最近一期净资产的35.25%。

从经营困难到违规担保,神雾环保的性质出现了变化,引入50-70亿元战略投资的美好愿景终究成了一块大饼。

4月底,由于货币资金和关联方资金占用等问题无法解决,大信会计师事务所对其2018年年报出具了无法表示意见。5月底,神雾环保连同吴道洪、神雾集团被证监会立案调查。

为期三个月的调查后,证监会9月6日下发的决定书称,神雾环保2017年一季报、半年报、三季报货币资金列报数分别虚增不少于15.75亿元、8.35亿元和12.47亿元,相关人员及公司被要求整改及追责。

这一次,神雾环保的处境从违规担保升级到了财务造假。

03消失的16亿

根据证监会的决定书,神雾环保虚增的是2017年前三季度的货币资金,那么2016年末19.64亿元和2017年末5.55亿元的货币资金暂时没有问题。

现在的问题是,虚增的那部分资金,在2017年前三季度都去了哪里?

单纯从资产负债表和现金流量表的数据推测,神雾环保2017年支出的15.71亿元货币资金,大多形成了预付账款,用于购买商品接受劳务。

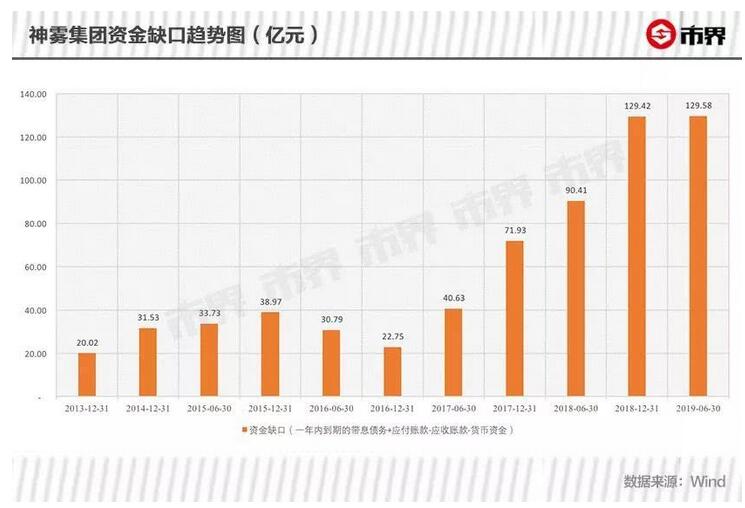

从整个集团层面来看,神雾集团的资金缺口在2017年半年报中就已经高达40亿元,其中包括大量的供应商欠款和短期内即将到期的银行贷款。

在控股股东资金极度紧张的情况下,神雾环保货币资金出现大额虚增,这不得不让人怀疑,是控股股东占用了部分资金,填补自己越来越大的缺口。

这种情况下,被占用的这部分资金最终有两种可能,一是作为周转资金被神雾集团挪用一段时间后,又回到神雾环保手里,最终如报表所示,用于购买商品接受劳务,挂账形成预付账款。

二是这笔资金被占用后,并未得到或并未全部得到归还,那么账面增加的12亿元预付账款就很可能存在虚增的情况。

当年度期末预付账款余额15.52亿元, 主要为预付湖北广晟工程有限公司6.22亿元、湖北大道天成商贸有限公司5.45亿元、中利建设集团有限公司1.73亿元。

回头再看2017年大信会计师事务所出具的保留意见审计报告,其中提到“我们未能获取充分、适当的审计程序,无法判断上述预付款项的实际用途和对财务报表的影响,以及贵公司与该等公司是否存在关联方关系。”

换句话说,会计师无法为神雾环保2017年支付给三家供应商合计13.39亿元的预付账款提供充分保证,证明交易的公允和真实。

天眼查显示,这家收了神雾环保6.22亿元货款的湖北广晟工程有限公司(以下简称湖北广晟),2015年就开始陷入多起工程纠纷,并在2018年两起案件判决后拒绝执行约260万元的判决款项,成为老赖。

查阅神雾环保以往工程承包合同,神雾环保与发包方(项目公司)通常约定在不同工程节点按比例结算款项,付款比例一般在5-25%。

而针对湖北广晟的大额预付账款,说明在累计支付6.22亿元工程款项的过程中,神雾环保并没有经过项目公司的确认和结算,就继续开展后续的施工,这并不符合正常的商业逻辑和谨慎性要求,湖北大道天生商贸有限公司5.45亿元的预付账款也是一个道理。

会计师的保留态度和异常高的未结算金额,都在一定程度上提高了预付账款虚增的可能性。

如果确实如此,那么神雾环保早就已经从财务困境走向了财务造假。

不断暴雷的神雾环保,也曾积极为自己创造出路。从董监高增持计划、引入战投、引入国资到积极推进纾困,试图向外界传递出“复活”的讯号。

然而在财务造假面前,这一切都将变得苍白无力。

不论是战略投资者还是政府的纾困基金,谁敢接下这块烫手山芋?

高光时刻,吴道洪也曾经对未来充满希冀,“退一万步来讲,假使我们管理团队的管理、运作水平不是那么理想,运气也不是那么好,未来神雾在(化石能源、矿石资源、可再生能源和资源)三个领域的核心颠覆性技术加起来,也能成为世界五百强企业之一!”

现在看来,五百强是暂时看不到希望了,吴道洪和神雾集团早已被列为失信人,身后是无尽的官司和债务,神雾节能也早已被带帽,成为“ST节能”。

截至最新公告,神雾环保被强制执行的诉讼案件有25起,涉案金额11.56亿元,占其最近一期经审计净资产的89.87%,主要是借款、租赁款及供应商的货款。

而神雾环保2019年半年报显示,账上的货币资金仅剩余256万元。

原标题:两年毁掉350亿,神雾背后隐藏着什么?起底神雾财务造假术

-

总投资118亿 中国宝武浙江总部项目海宁开工2019-10-07

-

中闽能源股份有限公司关于投资建设富锦市二龙山镇30MW生物质热电联产项目的公告2019-10-03

-

约3.8亿总投资!昌邑市生活垃圾焚烧发电PPP项目公开招标公告2019-10-01

-

总投资10.85亿元 13方社会资本入围安徽省铜陵东部城区生态水环境综合治理及配套设施工程PPP项目2019-10-01

-

株洲白石港水环境治理PPP项目开工 总投资10亿元2019-10-01

-

投资2.5亿!海螺水泥新建2条150t/d飞灰处理线2019-10-01

-

投资200亿!中国节能环保大举投资危废处置、环保……2019-10-01

-

总投资600万!广东茂名信宜的再生资源回收项目已通过审批!2019-09-30

-

总投资2.92亿元 漳州发展预中标福建马洲污水处理厂(一期)工程PPP项目2019-09-30

-

总投资3.47亿元 江苏省东台市8个镇园区工业污水处理厂项目招标(第2次)2019-09-30

-

产业观察丨环保公司如何搭上科创板快车?2019-09-29

-

滇池水务拟对昭通第一污水处理厂投资6.61亿元2019-09-28

-

总投资1.07亿元 中持水务中标河北省清河县碧蓝污水处理厂扩容工程PPP项目2019-09-28

-

总投资28亿!阳泉住建局与云南水务签署危险废物综合处置项目投资合作协议2019-09-28

-

投资超3亿!湖南常德市西部生活垃圾焚烧发电PPP项目资格预审公告2019-09-27