国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

从CLH崛起 对比中美危废行业及对中国危废企业的启示

从CLH崛起 对比中美危废行业及对中国危废企业的启示固废网讯:摘要:Clean Harbors是北美危废行业领头羊。Clean Harbors(以下简称CLH)是北美规模最大的第三

固废网讯:摘要:Clean Harbors是北美危废行业领头羊。

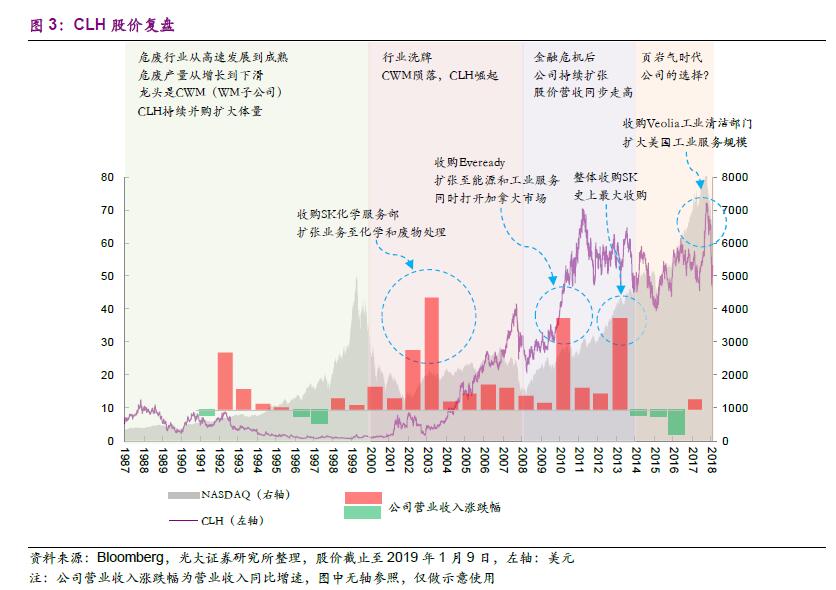

Clean Harbors(以下简称CLH)是北美规模最大的第三方危废处理公司。公司成立于1980年,通过不断的兼并收购,业务范围从原先的危废处理,逐步扩大至工业和现场服务、能源领域服务、以及环境服务等领域。公司2017年实现营业收入29.45亿美元,在北美第三方危废处理公司中位列第一。

美国危废减量趋势致行业洗牌,公司通过并购发展逆势崛起。

美国危废行业从1980年起步,经过10年的高速发展后,在美国经历经济结构调整之际,工业外迁、结构调整致使危废产量减少,同时受到政府监管进一步趋严、前期扩张过快产能过剩等因素的影响,在1990年至2000年期间行业经历变革洗牌。CLH抓住当时的龙头公司CWM受行业变革影响较大和母公司遭遇收购等因素没落之际,通过适当的兼并收购,“横向”扩大公司处理规模,“纵向”扩大公司业务种类,危废焚烧处理能力迅速超过CWM并持续增长至2017年的56万吨,危废填埋剩余库容2017年达2000万立方米,成为危废行业的领头羊并将优势维持至今。

中美危废行业对比,差距仍存,未来可期。

我国危废行业伴随着工业化虽经历了30年的发展,但目前仍存在产能利用率低、产能结构不平衡和行业集中度低等问题。和美国危废行业对比,我国的危废行业标准体系仍相对滞后,产废行业总量、结构的差异也决定了我国危废的处理方式和美国亦有较大不同。根据我们的测算,我国的第三方危废处理市场可比规模目前已是美国的3-4倍(2252万吨vs635万吨,2017年数据)。未来随着监管进一步趋严,我国危废处置需求依然迫切,行业也将不断整合。

外延并购是危废龙头成长必经之路。

目前我国危废行业集中度仍相对较低,通过借鉴成功者的经验(美国第三方危废处理公司从1991年4000家通过关停并购锐减到2017年的1000家),并考虑到行业本身的发展壁垒(资质、技术等),我们认为我国危废行业未来的发展离不开大量的兼并收购。并购的外部时机选择上需关注融资环境,高流动性的环境可有效降低融资成本和风险,也应是并购的密集期;而在自身修炼上需要格外重视运营能力和专业技术人才的培养。因此,从危废行业长期发展看,我们认为,我国危废产业整合的趋势仍将持续,光大绿色环保、东江环保等具备规模优势和优异运营能力的龙头公司将有望在新一轮的跑马圈地中脱颖而出。

正文如下:

1、北美危废行业领头羊

Clean Harbors(以下简称“CLH”)成立于1980年,是美国规模最大的第三方危废处理公司。公司目前在北美约有465个服务点,业务范围覆盖美国49个州、加拿大9个省、墨西哥和波多黎各,公司业务横跨环境、能源、一般制造业、化工、石油和天然气生产等众多领域,客户群体包括地方政府机构、绝大多数世界500强企业及超过二十万家中小型企业,堪称北美危废行业的领头羊。

CleanHarbors总部设在马萨诸塞州的诺韦尔,最初成立时只有一辆卡车和四名员工为当地企业运输和处置危险废物。三十年来,公司通过不断的并购,“横向”上增加危险废物处理设施的数量和覆盖区域,扩大业务服务范围,从马萨诸塞州走向全美,再走向加拿大等其他北美国家;“纵向”上在原有危废处理技术的基础上,增添一系列新的服务领域,涵盖多个行业和业务类型,

如溶剂回收、石油和天然气钻井领域服务、环境服务等。目前公司下设技术服务(Technical Services)、工业和现场服务(Industrial and Field Services)、能源领域服务(Oil, Gas and loading Services)、Safety-Kleen环境服务四大部门。

公司的发展并非一帆风顺。在美国危废行业高速发展二十世纪70 和80 年代,行业龙头是固废处置龙头Waste Management 的子公司——ChemicalWaste Management(以下简称CWM)。Waste Management 的创始人DeanBuntrock 和 Wayne Huizenga 抓住了危废行业即将兴起的机遇,在1975 年把危险废物和化学废物的业务分离出来,成立了CWM,率先进入了危废市场。1976年,RCRA 法案颁布后,CWM 进行了大规模的扩张,大举购买全美的危废设施,成为全美危废行业的超级公司。然而1990 年后,随着美国工业迁移,结合监管趋严,美国危废行业整体走向萧条,CWM 作为行业龙头受到较大冲击,CLH 在合适的时间通过合理的并购成为新的巨头,开启了公司新一轮的成长。

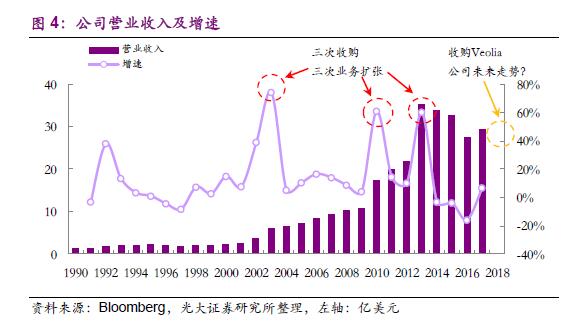

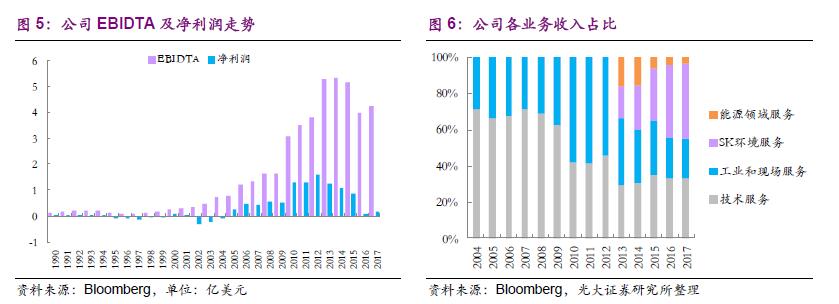

2010 年以前,公司的主要营业收入来源就是传统的危废处理。由于美国危废产量的持续下降等因素,2009 年前后公司的营业收入增长趋于停滞,2009 年的同比增长率仅为4%。公司开始意识到处于尾端的危废处理业务不再是公司前进的核心动力,需要扩大业务范围来维持公司的进一步增长。2009 年公司扩大了能源和工业服务产品和地域范围,2012 年公司通过收购SK 公司开始提供环境服务。正因为此,公司2010 年和2013 年的营业收入同比增长均超过了60%。2016 年,公司战略性收购与石油产品销售相关的 7 家公司业务,形成供-产-销一体化的经营模式,帮助公司扭亏为盈。2017 年,工业及现场服务和SK 环境服务这两大业务收入占公司总收入比例达到59%,而传统的技术服务收入则为36%,这三项业务共同构成了Clean Harbors 的核心增长动力。

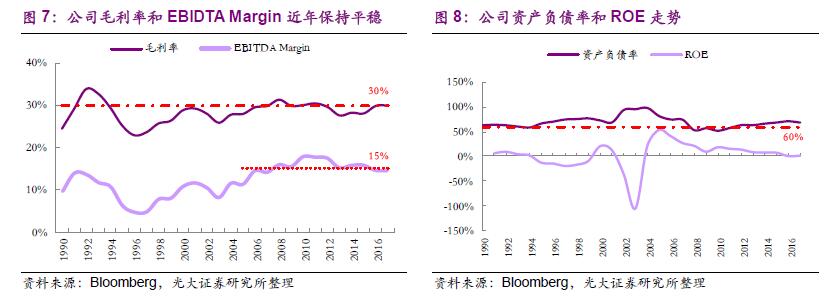

随着公司SK 环境服务营业收入稳步增长,公司各项业务占比基本保持稳定,同时毛利率和EBITDA Margin 在近年也保持稳定(分别维持在30%和15%左右);另一方面,公司资产负债率在收购SK 化学分部飙升至90%以后,通过稳健经营逐步回落至60%的平均水平,但是公司净利率近年来表现不尽如人意,影响ROE 持续走低。

2、危废减量化——行业重新洗牌的契机

2.1、危废发展史

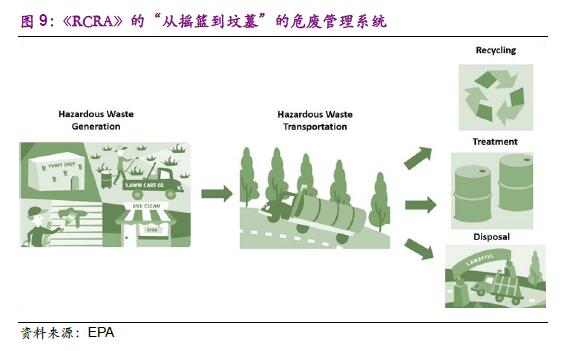

行业起步并高速发展(1980-1990):美国危废行业的发展始于 1980 年代初期,由于固废和危废带来的社会问题日益严重,国会决定开始立法管理。1976 年美国政府通过的《资源保护与回收法》(RCRA)奠定了美国固体废物的基础,RCRA 副题C 首次对危险废物管理作了详细规定,并通过建立“从摇篮到坟墓”的管理体系来进行管理。多个法案的颁布和危废名录的划定,直接推动了危废行业的产生与发展。《资源保护与回收法案》自1980 年起正式生效。1980 到1990 年,是美国危废产业的十年繁荣期,大量第三方专业化处置公司迅速发展。

行业扩张过快后调整(1990-2000):美国危废行业在经历了十年大发展之后逐渐成熟,从快速发展期转入了调整时期。危废处置行业逐渐呈现饱和状态,整体产能过剩,美国政府便开始加强对危废处置企业监管,并大力推进危废源头减量化,政策由污染治理转向对前端污染源的危废减量,从源头上防止危废的产生。一系列政策的出台使得美国危废行业从前期的“重激励,粗管理”模式转变为“严监管”模式。这段时期的三大因素:待处置危废减量导致需求大幅减少、政府监管趋严导致公司经营受到极大影响、以及产能过剩导致企业竞争激烈,共同造就了危废企业发展遇冷,行业格局重新洗牌。

首页 下一页 上一页 尾页-

神雾节能董事长宋彬辞职 山西证券成上市公司股东2019-01-24

-

2018年中国环境卫生管理行业发展历程、发展现状及发展趋势分析【图】2019-01-24

-

行业分析|我国环境监测行业分析2019-01-24

-

2018年袋式除尘行业发展评述和2019年发展展望2019-01-24

-

2018年脱硫脱硝行业发展评述和2019年发展展望2019-01-24

-

首创大气公司与秦皇岛市签订大气污染防治综合服务战略合作协议2019-01-22

-

PPT丨工业固废如何收集和处置?2019-01-22

-

中国能建 安徽电建一公司中标广州两个垃圾发电维护项目2019-01-22

-

环保重压之下钢铁行业利润空间面临更大挑战!2019-01-22

-

河北执法检查瞄准“两高”行业企业—唐山、石家庄、沧州、邯郸四市处罚金额过亿元2019-01-22

-

控源截污、活水保质 环保行业不断迎来强心剂2019-01-22

-

2019年河北省钢铁行业这些大事值得关注!!2019-01-22

-

2018年电除尘行业发展评述和2019年发展展望2019-01-22

-

江苏省政府发文废止、修改13件规章!餐厨垃圾处置地由移出地与接受地共同商定2019-01-21

-

1.39万亿地方政府债提前下发环保行业影响简析2019-01-21