五部门关于开展2024年江南网页版登录入口官网下载 下乡活动的通知

理想难对“价格战”说“不”

理想难对“价格战”说“不”理想汽车2023年Q2财报发布之初,市场普遍认为这还是一份不错的成绩(销量和利润都在预期之内),只是当天开盘之后股价并没有如期“大涨&rdqu

理想汽车2023年Q2财报发布之初,市场普遍认为这还是一份不错的成绩(销量和利润都在预期之内),只是当天开盘之后股价并没有如期“大涨”,甚至还是以“大跌”收尾,这无疑给看多者以重击。

许多朋友又开始从结果倒退原因:市场如此反馈必有原因。此后一段时间,市场中“看衰观点”比例明显提高,其中大多围绕“未来成长性”,“行业内卷”等话题开展。

我们在日常分析中经常要面临“市场有效性”和“市场无效”两大观点的对抗,前者认为市场的一举一动都有其必然性,而后者则认为市场常常失效,对其不可过于崇拜。

两大学派互相不服,各有拥趸,在此次理想财报上也得到了展现。

本文核心观点:

其一,理想的估值能力跃升始于2022年10月,此时恰逢L9交付期,企业销售规模开始领先于同类企业,理想的造车爆款效果突出,这是目前为止理想股价走高的重要原因;

其二,行业降价潮愈演愈烈(即便行业协会呼吁也无济于事),相比于蔚来和小鹏对降价的“主动性”,理想对降价要冷淡许多,但其新车的定价中枢已经下行,行业的不景气因素已经影响到了理想的经营策略,若行业短期内不能得到好转,理想未来的新车的定价能力便要受到持续挑战;

其三,在美股不确定性加大之时,作为成长股的代表理想很难“洁身自好”,股价的齐跌并不完全是经营基本面的投射,亦有我们经常忽视的流动性因素使然,与其争论市场有效或无效,不如反思自身的分析框架是否足够完善。

股价大涨恰逢新车大卖

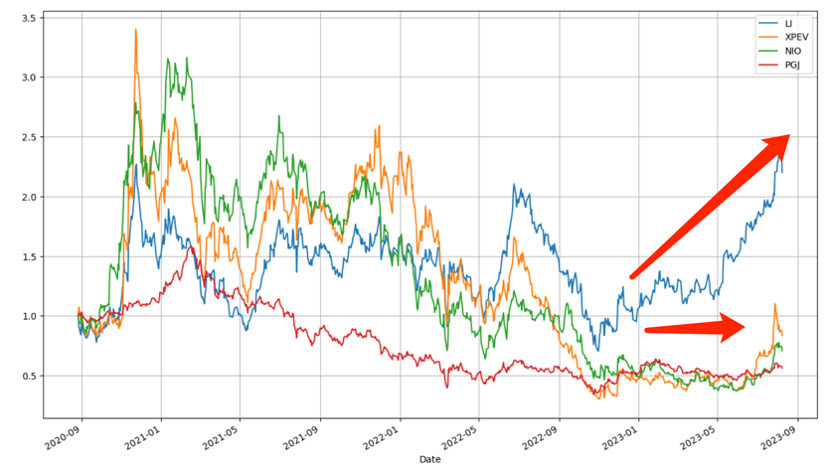

我们首先整理了造车新势力(蔚来,理想,小鹏)和金龙指数自2020年9月至今的股价涨跌情况(起点设为“1”),见下图:

在全球央行大放水以及我国产业政策等因素刺激之下,造车新势力企业在过去曾经创造了不小的资本神话。短期内股价上涨数倍,大幅跑赢中概金龙指数,这些企业也成为彼时投资者的宠儿,直到如今热度仍未散去。

好景不长,自2022年美联储开始加息之后,上述企业市值便急转直下,如果说加息之初三大企业股价涨跌幅度虽然有所差异,但节奏大致相当(基本同步涨跌),直到2022年10月之后,上述默契才被打破。

在此之后,理想股价一骑绝尘,又回到了历史的高光时刻,而蔚来和小鹏则展现了成长性瓶颈,与中概大盘一同陷入泥淖无法自拔。

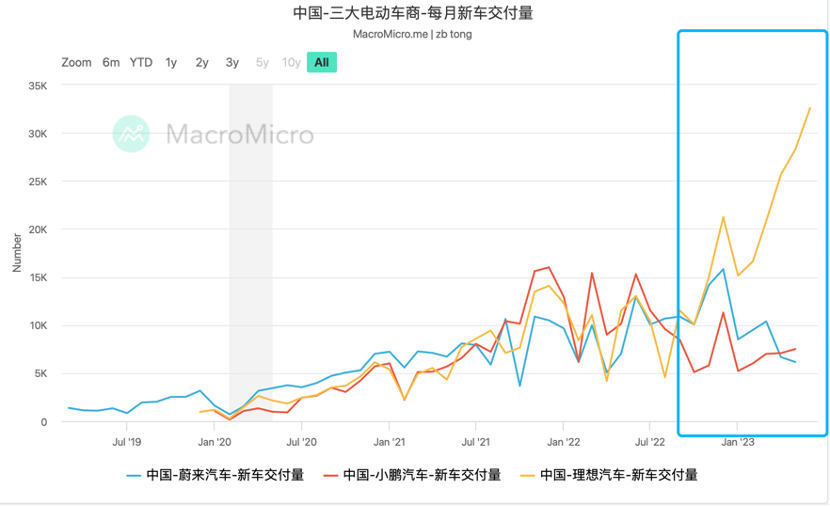

我们注意到,此时恰逢理想L9的交付期,其新车交付量开始大幅领先于其他两家企业。若以成长性预期定价,理想则以此获得更高的市场定价能力(如市销率开始走高),以此撬动市值规模。

业务经营面数据与资本市场表现互相验证,市场在此展示了有效性的一面。其后随着L8,L7等车型陆续进入交付期,理想擅长打造“爆款”的优势得到充分肯定,这些也都体现在了市场的定价策略中:给予企业充分溢价能力。此时理想开始大幅跑赢同类企业。

产品定价实质上趋于保守

那么我们如何来解读Q2财报之后的市场表现呢?

回到行业“内卷”化这一背景,总需求不足已经非常确定之时,传统燃油车转型和新入局者又提高了行业的总供给,供需关系需要重新平衡,代价便是行业整体上需要降利润保现金流。许多企业或主动或被动陷入价格战,对经营和外界观感带来很大扰动,如蔚来和小鹏,在价格战中毛利率几乎要沦陷为负值,多年努力几乎白费,这是非常恐怖的。

在媒体报导以及理想公开的表达中,均未有“降价”诉求的表达,这也成为对其“看多”的一大理由,行业如此“内卷”但企业仍不讲价,这妥妥的优质企业嘛,可果真如此吗?

我们在此引入两个指标:

其一,毛利率往往是衡量企业定价权的重要指标,定价能力越强,毛利率越高;

其二,PPI(工业品出厂价格指数),该指数一方面反映了市场总需求,需求量越大,企业便会上调出厂价格,另一方面该指标亦受上游原材料价格起伏波动制约,如此前在“输入性通胀”愈演愈烈之时,PPI乃是居高不下的,此时企业乃是被迫提高出厂价格。

理论上PPI与毛利率关系就存在以下互动关系:

1)同升同跌,PPI主要反馈了总需求变化,成本因素相对淡化(原材料价上涨被需求导致的价格上调所对冲);

2)一升一降,如当成本因素占据主流位置且行业“内卷化”使企业无法自由调控市场价格(涨价),就会产生由于原材料成本上涨背景下的PPI上涨,与此同时企业毛利率反而收缩。

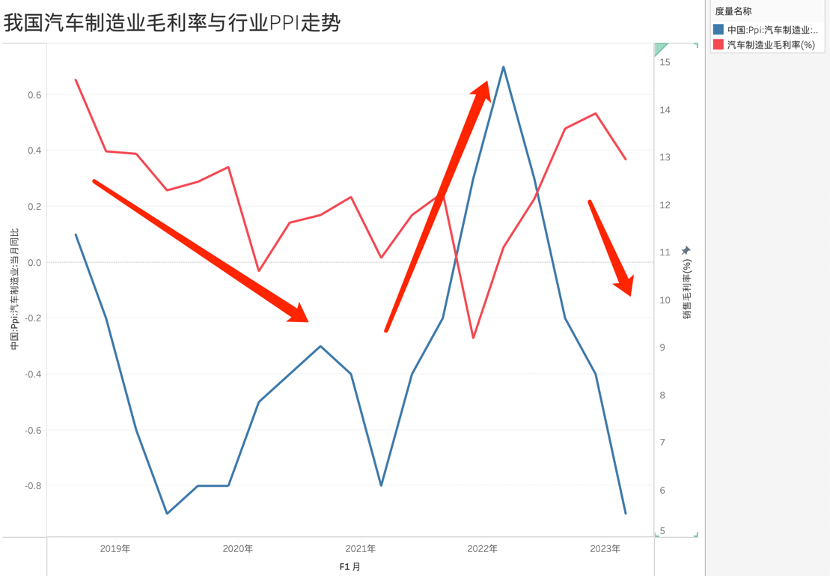

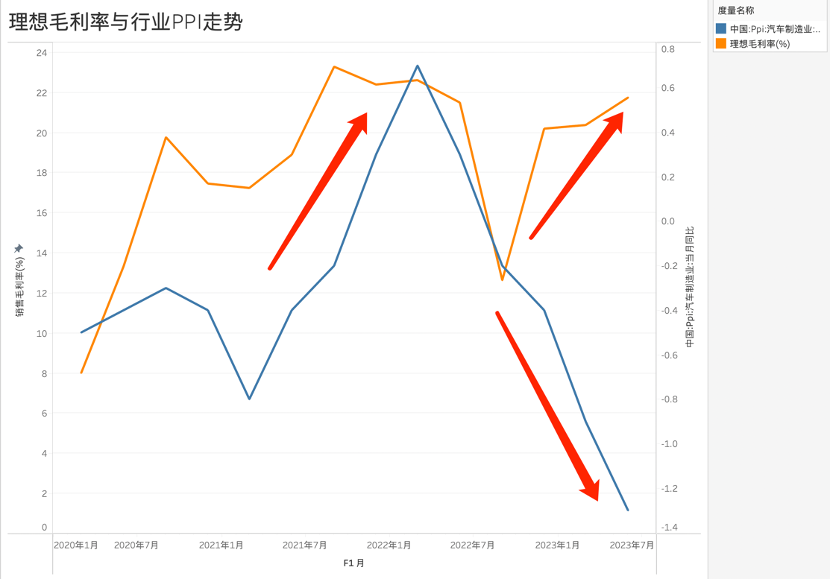

我们统计了所有A股汽车制造业的毛利率(包含主板,科创板,创业板和新三板),将其与汽车制造业PPI进行对比,见下其中图

图中两条折线表现出非常明显的同步性,依上述逻辑,我国汽车产业的定价机制与市场需求关系密切(原材料也会有一定影响,但权重要低于需求)。考虑到2022年Q2行业PPI仍在下降通道,可以预见我国汽车制造企业接下来仍将面临严峻的毛利率问题。降价潮只是开始,距离结束尚有时间。

带着上述分析框架,我们再看理想汽车与行业PPI的表现。作为汽车行业后起之秀,理想在创业之初是无法规避行业“系统风险”的,在上图中最初理想的毛利率与行业PPI也呈现强互动关系,直到2023年之后两条折线走势开始分化,理想毛利率仍处于修复期而行业PPI已经急转直下了。

这一方面反馈了理想确实并未“积极”参与行业降价潮,使企业可以拥有高于同类企业的毛利水平,另一方面行业总需求下降必然会对上游原材料价格带来很大影响,如碳酸锂,钢铁等大宗商品价格近期都相当疲软,个体企业便可在此逆向收获行业下行红利。

那么问题又来了,2023年Q2理想车辆毛利率为21%,上年同期为21.2%,若以上述框架,理想本季度毛利率应该有更好表现的,这又是何原因呢?

表面上理想对降价并未表达过热忱,但实际上内卷已经影响了企业的定价能力,虽然未似同类企业那般大幅下降,自L9开始定价实际上已经开始保守,在一个下行周期内,企业可以通过自身努力规避风险,但若要完全走出独立行情是非常难的,理想当然也不例外。

至此我们大致可以总结市场对当前理想的观感:

其一,在行业总需求受到严峻挑战,且行业纷纷祭起价格战大旗之时,理想也开始从七座向六座,五座等强竞争车型进军,当前定价独立性已经受到影响,未来面临不确定风险的可能性也在加大,市场定价就会趋于谨慎;

其二,如前文所言,当前市场给理想的定价始于2022年10月走出销售独立行情后,2023年Q3企业预期交付量在10万辆左右,较之Q2的86533辆环比增长为15%,加之行业下行压力的不断加大,此前亢奋心态的成长性预期也需要调整;

其三,在“市值=利润*市盈率”这一公式中,利润主要来自于企业的经营能力,也是我们分析财报的目的,但市盈率(也是企业估值的杠杆能力)一方面来自于企业的成长性,另一方面则要考虑市场的流行性以及风险偏好,近期美国资本市场面临流动性回撤(利率中枢上行)与风向偏好收紧(股市下行明显),这些也都会影响理想的估值能力。

在短期可观的经营质量与中期风险的评判之下,市场对企业的分歧也会增加,市场波动在所难免。

在一个宏大且光明的新能源(或者智能汽车)赛道上,理想以及同类企业所面临的红利是巨大,只是千里之行始于足下,唯有充分认识到挑战和困难,才可以走到最后,尤其在这么一个纷繁复杂的时期内。

原文标题 : 理想难对“价格战”说“不”

-

什么是新能源牌照?2023-11-30

-

为什么要推出新能源牌照?2023-11-30

-

新能源牌照申请资质条件2023-11-30

-

公安部:12城启用江南网页版登录入口官网下载 专用号牌2023-11-30

-

成本压力增大 新能源物流车补贴呼声起2023-11-30

-

规范汽车投资行为 推动江南网页版登录入口官网下载 健康发展2023-11-30

-

河南省出台江南网页版登录入口官网下载 地补政策 补贴不超中央50%2023-11-30

-

河南江南网页版登录入口官网下载 补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

江南网页版登录入口官网下载 动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

研究称2030年美国新能源车占比或达12%2023-11-30

-

江南网页版登录入口官网下载 频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界江南网页版登录入口官网下载 大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与江南网页版登录入口官网下载 积分情况公布2023-11-30

-

新能源车电池安全引人关注2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写江南网页版登录入口官网下载 安全指南2023-11-30