五部门关于开展2024年江南网页版登录入口官网下载 下乡活动的通知

比亚迪销量暴增,让一众汽车新势力沦为“背景板”

比亚迪销量暴增,让一众汽车新势力沦为“背景板”文 | 谢泽锋出品 | tide-biz11月3日,比亚迪公布了10月份销量数据,次日比亚迪股价高开高走,大涨7.26%,距离万亿市值

文 | 谢泽锋

出品 | tide-biz

11月3日,比亚迪公布了10月份销量数据,次日比亚迪股价高开高走,大涨7.26%,距离万亿市值仅一步之遥。

比亚迪炸裂的销量数据引爆了市场的做多热情。10月份,比亚迪卖出了81040辆车,其中新能源乘用车销量达80003辆,年度累计410801量,同比暴涨超2.6倍。

暴增的销量让一众汽车新势力沦为“背景板”。

10月份,比亚迪一家的销量是“小鹏+蔚来+理想+威马+哪吒+零跑十广汽埃安+极氪+大众I.D系列+岚图总和的1.22倍”,足足的“以一打十”。(统计+图源:雪球网友@一路向北BYD)

九月份,比亚迪新能源乘用车销量为71099台,十月份环比就增加了8904台,相当于一个月长出了一个新势力的数据。

尽管比亚迪盈利能力依旧孱弱,股价却连创新高。新能车销量已然成为资本市场对车企的估值锚,对电动车未来的巨大憧憬,甚至可以让资本忽略企业短期业绩的持续下滑。比亚迪俨然特斯拉在A股市场的翻版。

在缺芯潮来袭及上游原材料涨价的背景下,比亚迪垂直一体化发展的模式起到了效果,而既有的庞大销量规模,又让比亚迪对上游拥有稳定的采购优先权,相比近些年才崛起的新势力更具优势。

资本市场反映的是未来的预期,因此许多时候,股价往往并不和现阶段的利润相吻合。在当前的A股市场,股价的上涨就高度依赖行业的景气度。

大洋彼岸的特斯拉已经开始用高增的业绩印证资本的期待,而当下的比亚迪还没有兑现他超高的估值。一个月卖出8万台新能源车,是这家公司和他们股东最大的底气。

01

暴增的销量,下跌的利润

今年以来,比亚迪陷入“增收不增利”的怪圈。

比亚迪是国产车企中唯一能够PK特斯拉的企业,这绝非是一句客套的吹捧。今年以来,比亚迪已经连续在6、7、8、9月夺得单月全球江南网页版登录入口官网下载 销量冠军。

特斯拉尚未公布10月销售数据,但据预测,特斯拉销量应该不及比亚迪。

截止今年十月份,比亚迪新能源车累计销售达到418619台。特斯拉今年前九个月的销量是30万台左右,就算加上10月份的数据恐怕也很难超过比亚迪。9月单月销量对比中,特斯拉也比亚迪少了14000台。

但吊诡的是,比亚迪销量不断创新高,净利润却出现大幅下滑。

第三季度,比亚迪实现营收543.06亿元,同比增长21.98%;净利润12.69亿元,同比降27.5%。前三季度看,营收1451.9亿元,同比增长38.25%;净利润24.4亿元,同比下降28.43%。

如果扣除15亿的政府补贴等非经常性损益,其扣非净利润就仅剩8.86亿,重挫6成以上。可以说,今年以来,比亚迪陷入“增收不增利”的怪圈。

一大原因则是口罩业务的贡献大幅下滑。去年初疫情爆发,比亚迪电子(00285.HK)迅速转向口罩生产,短时间内便成为全球最大的口罩生产商,去年比亚迪单在防疫产品方面获得的净利润就达到25亿元,要知道去年整个比亚迪归母净利润也只有42亿元。

时间来到2021年,随着疫情趋缓,口罩供需局面扭转,今年前三季度,比亚迪电子归母净利润为21.57亿元,同比锐减50.25%。这直接压低了比亚迪的利润规模。

口罩业务这笔“横财”消失了,比亚迪需要寻找到可持续的获取实打实的利润的方式。

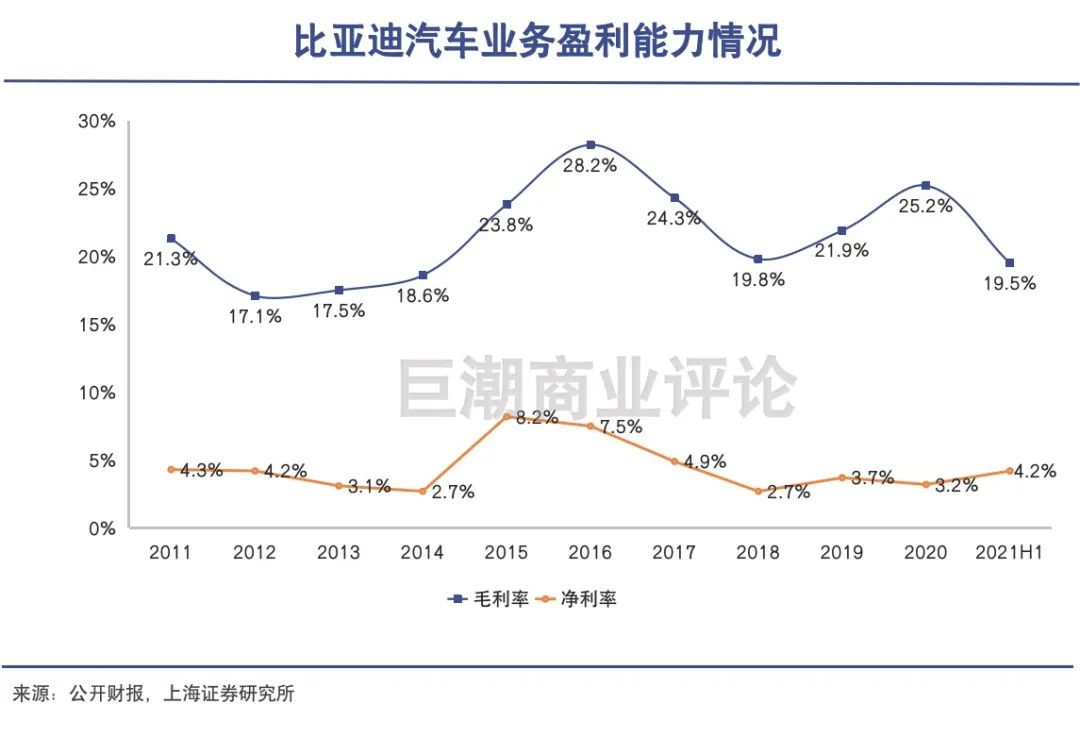

而作为公司“压舱石”业务的汽车板块,毛利率由去年底的25.2%下滑至今年上半年的19.5%。不过净利率有所回升,但也不到5%。

与此同时,崇尚工程师文化的比亚迪甚至玩起了“财务魔术”,通过大幅降低财务费用,保证公司盈利。

一手通过比亚迪股份(01211.HK)在港股增发募资250多亿元;另一手,通过偿还短期借款,压缩利息等费用,导致前三季度财务费用同比减少17个亿。

如果比亚迪财务费用维持去年的水平,那么今年前三季度,比亚迪扣非净利润将亏损8个多亿。

对于总资产高达2500多亿的比亚迪来说,通过调节盈余,合理“隐藏”一些利润是非常容易的。有评论认为,“不排除比亚迪刻意压低利润的嫌疑,毕竟利润太高,怎么好意思伸手向政府部门申请补贴?”

可以看出,当前比亚迪的利润含金量并不高,但市场并不吝啬给予其超高的估值。

02

暴涨的股价,超高的估值

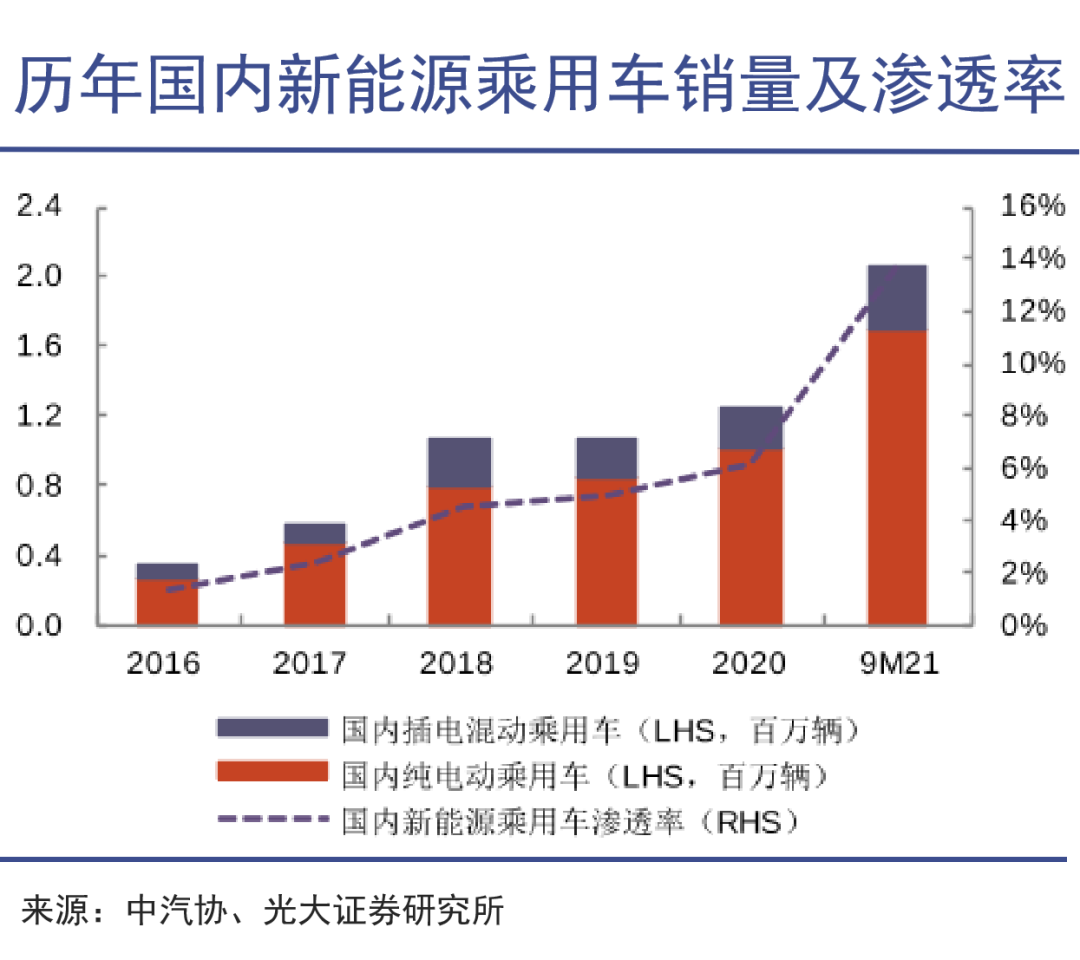

无论是销量还是渗透率持续大超市场预期,这是推动锂电池和新能车企业股价继续上涨的重要情绪因素。

二级市场上,上市公司的股价并非和业绩相完全吻合,走势相悖常常发生。

身处当下最火爆的赛道,新能车能否维持高景气度,是推动比亚迪股价的核心因素。这其中,最主要的指标便是销量。

今年前三季度,我国江南网页版登录入口官网下载 产量228.1万辆,同比增长172.5%;其中,9月份江南网页版登录入口官网下载 产销分别完成35.3万辆和35.7万辆,同比均增长1.5倍。

与此同时,新能车继续挤占传统汽车的市场份额,9月江南网页版登录入口官网下载 销量渗透率达17.3%;1-9月渗透率为12.6%。无论是销量还是渗透率持续大超市场预期,这是推动锂电池和新能车企业股价继续上涨的重要情绪因素。

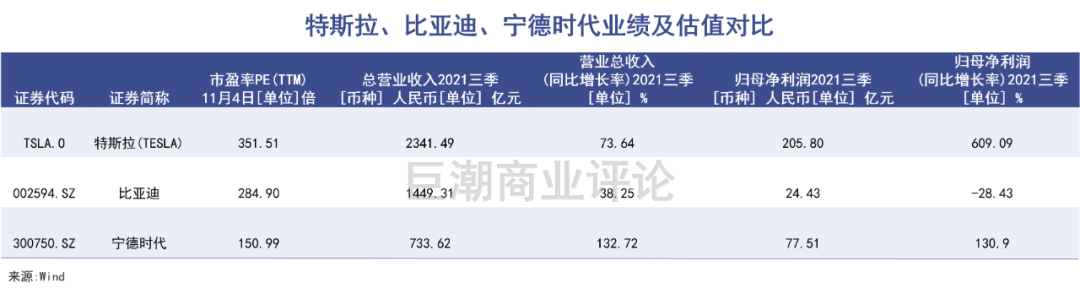

估值方面,锂电池和新能车代表企业均高高在上,宁德时代、比亚迪、特斯拉PE分别为151、285及352倍。三家企业自2020年初至今年11月4日,股价涨幅高达4.9倍、5.8倍和12.9倍。

三家公司对比来看,特斯拉和宁德时代均处于高速增长阶段,而由于去年受益于口罩业务,导致基数较高,比亚迪利润不升反降,但营收增长也不到4成,这与汽车销量的暴涨形成强烈的反差。

由于三季报并未披露各业务板块经营状况,中报来看,比亚迪汽车业务收入392亿元,同比增长也仅有22.09%。

但这并没有影响其股价的持续飙升,随着股价的上涨,比亚迪已跻身全球第4大市值的汽车企业。和A股最大规模的车企上汽相比较,比亚迪市值是上汽的3倍多,利润却仅有上汽的大约十分之一。

03

打满的预期,迟来的拐点

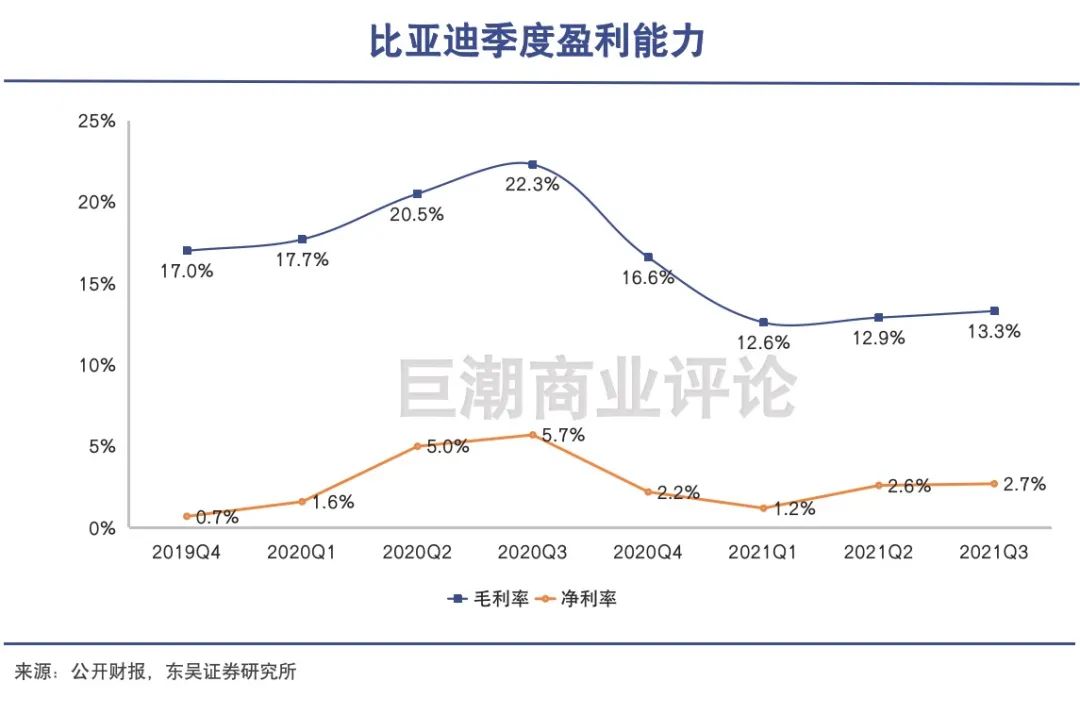

公司利润拐点开始逐步出现,比亚迪今年以来的毛利率和净利率均在微弱地回升。

业绩是印证梦想的试金石,市场预期几乎打满的时候,比亚迪的利润拐点却迟迟没有到来。

随着终端持续放量,市场期望比亚迪的盈利能力有望在四季度改善,毕竟股价已经反映了市场的情绪。

一是在全球芯片供应链紧张的情况下,由于比亚迪自身拥有车规级半导体,相较其他车企,受到的负面影响较小;此外,比亚迪深耕汽车产业20多年,相比造车新势力,对上游关键部件的把控要更强,比如对ESP、IPB智能集成制动系统等都进行了提前储备和锁定产能供应。

另一方面,比亚迪庞大的汽车销量,又令其拥有较强的议价能力。今年前10月,比亚迪产量高达550513量,去年同期也才316936辆,同比大增73.70%。产量在手,对上游更有话语权。

锂电池上游原材料价格持续飙升,锂辉石矿价格三个月近乎翻倍,价格达到2350美元/吨的历史新高。而动力电池的订单一般是一年一签,而特斯拉与宁德时代新签的采购协议都是三年期限。短期内原材料价格上涨,对这两家企业影响有滞后性。

此外,比亚迪采用自家研发的刀片电池,这部分成本需要内部消化。三季报并未披露各业务线经营状况,但考虑到上游硅料、锂矿、隔膜、电解液价格飞涨,比亚迪的压力不小。

但从财报来看,公司利润拐点开始逐步出现,比亚迪今年以来的毛利率和净利率均在微弱地回升。Q1、Q2、Q3毛利率分别为12.6%、12.9%、13.3%;净利率分别为1.2%、2.6%、2.7%。

有券商用比亚迪营收、毛利润分别减去比亚迪电子营收、毛利润,推算出Q3 比亚迪汽车&电池业务毛利率为18.1%,环比有所提升,预计贡献净利润13.68亿元。

随着江南网页版登录入口官网下载 销量的暴增,市场预期比亚迪将迎来利润拐点,复刻特斯拉2020年-2021年的业绩走势。

04

写在最后

比亚迪距万亿市值进一步之遥,大洋彼岸的特斯拉早已跨过万亿美元市值大关。巴菲特认为“特斯拉不是理想的投资标的”,而遥远的东方,财务数据更弱的比亚迪,却让股神大赚特赚。

特斯拉俨然成为全球新能源产业链的估值锚,而比亚迪则是其在A股汽车板块最直接的估值对标。

当前的特斯拉迎来了股价和利润的“双击”,股价和利润均大幅飙升。如今比亚迪的股价走势向特斯拉看齐,利润却像是一两年前的特斯拉。

比亚迪超高的估值和疲软的利润完全不匹配,但资本市场对其未来有着巨大的憧憬。利润已经不是资本市场定价的重点,其估值取决于人们对这家公司有多大的想象空间。

对此投资者们信心十足。但三季报来看,比亚迪靠着还债降杠杆,才实现了扣非盈利。

身为全球销量最大的新能源车企,比亚迪超高的估值还需要更扎实的业绩来兑现。倘若巨大的销量迟迟换不回业绩的回暖,数百倍的市盈率估值,恐将变成股价杀跌的铡刀。

本文系巨潮商业评论原创

-

什么是新能源牌照?2023-11-30

-

为什么要推出新能源牌照?2023-11-30

-

新能源牌照申请资质条件2023-11-30

-

公安部:12城启用江南网页版登录入口官网下载 专用号牌2023-11-30

-

成本压力增大 新能源物流车补贴呼声起2023-11-30

-

规范汽车投资行为 推动江南网页版登录入口官网下载 健康发展2023-11-30

-

河南省出台江南网页版登录入口官网下载 地补政策 补贴不超中央50%2023-11-30

-

河南江南网页版登录入口官网下载 补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

江南网页版登录入口官网下载 动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

研究称2030年美国新能源车占比或达12%2023-11-30

-

江南网页版登录入口官网下载 频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界江南网页版登录入口官网下载 大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与江南网页版登录入口官网下载 积分情况公布2023-11-30

-

新能源车电池安全引人关注2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写江南网页版登录入口官网下载 安全指南2023-11-30